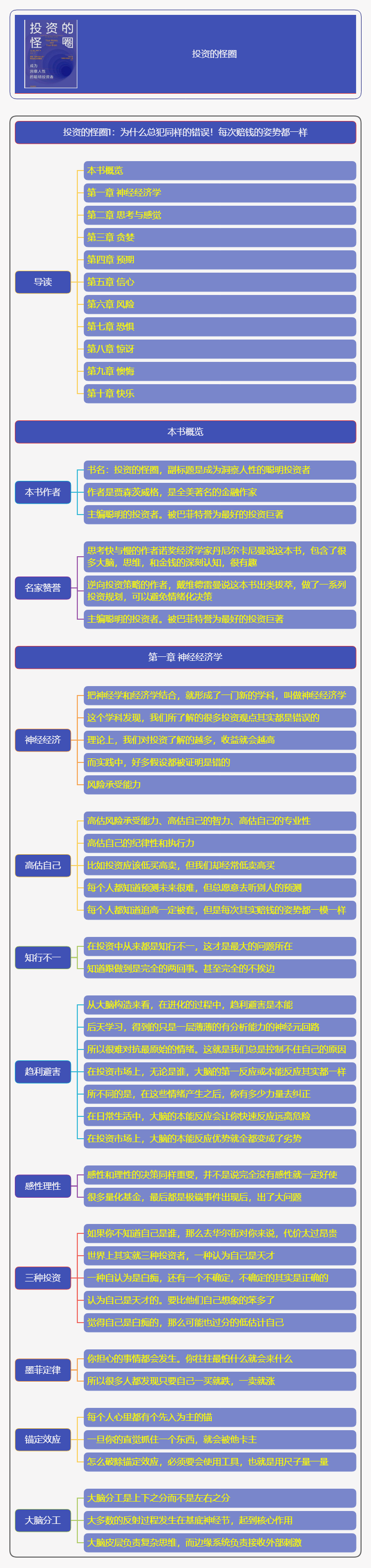

《投资的怪圈》读书笔记和读后感。之前我们讲过很多行为金融学,大家很感兴趣,市场是一个一个交易者组成的,你能了解其他投资者的心里,也就对市场多了一份把握,今天我们就来讲一本新书,叫做投资的怪圈,副标题是成为洞察人性的聪明投资者。作者是贾森茨威格,是全美著名的金融作家,当年聪明的投资者这本书就是他主编的。被巴菲特誉为最好的投资巨著。

《投资的怪圈》读书笔记

- 《投资的怪圈》1.为什么总犯同样的错误!每次赔钱的姿势都一样

- 《投资的怪圈》2.直觉为什么那么不靠谱

- 《投资的怪圈》3.如何避免情绪化决策

- 《投资的怪圈》4.最美好的事情在于预期和想象!而并非现实

- 《投资的怪圈》5.错误的寻找因果联系

- 《投资的怪圈》6.股市中的事不过三法则

- 《投资的怪圈》7.过渡自信是一种病!认怂往往更适合投资

- 《投资的怪圈》8.大样本还是小样本?断章取义危害极大

- 《投资的怪圈》9.最难受的不是赔钱,而是赚钱后的利润缩水

- 《投资的怪圈》10.最大的风险并不来自股市崩盘而是没头脑的担心

- 《投资的怪圈》11.大跌之下!该怎么缓解恐惧

- 《投资的怪圈》12.为啥我一买就跌,一卖就涨

- 《投资的怪圈》13.不认错!是最大的错误

- 《投资的怪圈》14.金钱买不到幸福!钱多了并不快乐

一些著名的作者也纷纷对此书表示兴趣,比如思考快与慢的作者,诺奖经济学家丹尼尔卡尼曼说这本书,包含了很多大脑,思维,和金钱的深刻认知,很有趣,逆向投资策略的作者,戴维德雷曼说这本书出类拔萃,做了一系列投资规划,可以避免情绪化决策。本书分为10个章节,分别是,神经经济学,思考与感觉,贪婪,预期,信心,风险,恐惧,惊讶,懊悔和快乐。

我们先来看,神经经济学,我们经常在做错事,或者在投资损失后,都会对自己说一句话,我怎么这么笨?为什么当时就没想到什么什么呢?这种懊悔的心里经常出现,但可惜没有卖后悔药的。但是心理学家却可以分析,你的大脑里究竟发生了什么。把神经学和经济学结合,就形成了一门新的学科,叫做神经经济学,这个学科发现,我们所了解的很多投资观点其实都是错误的。

理论上,我们对投资了解的越多,收益就会越高,然而实践中,好多假设都被证明是错的。比如你认为很有把握,都是内部人给我推的消息,但其实最后让你惨赔,你觉得了解自己的风险承受能力,跌40%我都不慌,但可能跌10个点,你就已经慌得一笔了。你觉得自己足够聪明了,学历足够高了,就不会赔钱,但牛顿也曾经损失惨重。你觉得你是专业人士,拥有对口专业。但其实你可能还干不过业余投资者。

作者说,这些其实并不奇怪,在其他的领域里也经常出现,比如一个人可能什么减肥方法都懂,但仍然是个胖子。投资的方法很简单,每个人都知道低买高卖,但是我们却经常低卖高买,每个人都知道,很少人才能在股市上赚钱,但我们却总觉得自己就是那个天才。每个人都知道预测未来很难,但总愿意去听别人的预测,甚至对那些装神弄鬼的大师,有一种过高的膜拜。每个人都知道追高一定被套,但是每次其实赔钱的姿势都一模一样。

也就是说,我们在投资中从来都是知行不一,这才是最大的问题所在。这点老齐非常认同,很多人经常说,老齐讲的东西开始重复,有些人还给总结出了顺口溜,说老齐就这么几招,别问买,问就是拿住配置,也别问卖,问就是只做再平衡。他说自己都听腻了,但问题是,你做到了吗?如果做不到,你就算背下来了,又有什么用?要说简单,减肥更简单,一共四个字,少吃多动,结果还不是满大街的胖子?教育孩子的时候,都是一套一套的,多读书,认真听讲,仔细思考,但这些家长们,到了自己学习的时候,甚至还不如几岁的孩子有毅力。草草的听遍音频,连文档都懒得看。所以你知道跟你做到是完全的两回事。甚至完全的不挨边。

作者说,从大脑构造来看,在进化的过程中,我们的生理构造就倾向于那些提高生存概率的东西,所以趋利避害是本能,而你通过后天学习,得到的只是一层薄薄的有分析能力的神经元回路,所以你很难对抗最原始的情绪。这就是我们总是控制不住自己的原因。

作者举了一个例子,一个人投资股票,结果赔了90%,当时在跌一半的时候,这个人发誓再跌10%就全卖掉,但结果股票继续下跌,他没有兑现承诺。而是一而再再而三的下调自己的卖出点位。最后越套越踏实,最后损失惨重。一只股票跌去90%,涨10倍才能涨回来,这几乎已经不可能了。

所以只要在投资市场上,我们的大脑就会真实的做出反应,你无论怎么伪装他,假装一知半解都是没有用的。无论是小白散户,还是诺奖经济学家,大脑的第一反应,或者是本能反应其实都是一样的。即便是老齐看到暴跌,我也会率先想到逃跑。所不同的是,在这些邪恶产生之后,你有多少力量去纠正。举个简单的例子,绝大部分人做模拟交易,基本都能赚钱,就是因为模拟交易中不涉及金钱,无法激发你大脑中趋利避害的本能。而当你用真金白银去投资的时候,希望,贪婪,自负,惊讶,恐惧,惊慌,悔恨和幸福,就全都会涌现出来。换句话说,你的大脑是很聪明的,在原始社会,他会让你快速反应远离危险,同时引导你得到食物,安全的住所和获得爱,但是当你面对金融市场的时候,这些优势就全都变成了劣势。就像一辆超跑去越野一样,速度完全体现不出来,反而全都是底盘低的弱点。所以不赖大脑,更不赖人的本性,我们的大脑本身就不是干这个用的。

作者说,感性和理性的决策同样重要,并不是说完全没有感性就一定好使,这点老齐到也同意,现在计算机就全是理性分析,一点感性没有,结果怎么样呢?完全没有人工干预,估计也够呛。很多量化基金,最后都是极端事件出现后,出了大问题。

美国有句名言,如果你不知道自己是谁,那么去华尔街对你来说,代价太过昂贵,世界上其实就三种投资者,一种认为自己是天才,一种自认为是白痴,还有一个不确定,不确定的其实是正确的,但绝多数人都认为自己是个天才。但其实这部分人,要比你自己想象的笨多了。如果你觉得自己是个白痴,那么你可能也过低估计自己了。小白也可以被训练,只要你持续训练,是会改变大脑的。投资控制情绪才是最关键的,否则你就永远会陷入仓鼠之轮,越是想快速追逐梦想,就越是会一无所获。

在股票市场上,会发生很多新奇的事,比如2000年互联网泡沫前,很多公司只是改了个名字,股价就暴涨,有些球队的股票,新建一个球场根本无人问津,但是赢得一场比赛,就会让股价上涨。所以股票的短期走势,跟业绩和经营几乎无关,而是受到投资者的情绪驱动。

在咱们这也一样,比如2020年爆发疫情,医药股就猛涨,但其实今年由于都戴口罩,所以流感类药物的销量严重下滑。还有外部不太平,于是都买军工,但其实我们已经好几十年,对外一枪都没有放过。所以这些投资无疑都是错误的。但全世界的投资者似乎都在这么干,投行不断得给这些公司包装出故事,即便是金融大鳄索罗斯,也曾经因为背部疼痛而抛售股票。

很多人都对一种现象很不解,为毛诺达的股市,就盯着自己一个人,只要自己一买就跌,一卖就涨,竟然还屡试不爽。这很符合墨菲定律,你担心的事情都会发生。你往往最怕什么就会来什么!而且非常准。所以如果你凭借直觉做投资,那么毫无疑问,只要你是个正常人,就肯定会亏得很惨。

每个人心里都有个先入为主的锚,比如想到肯尼迪你就觉得他年轻有为,想起川总就觉得一副老态龙钟,但其实肯尼迪是1917年生人,川总是1946年,肯尼迪比川总要大近30岁。一旦你的直觉抓住一个东西,你就会被他卡主,比如房地产经纪人,总是会让你先看最贵的房子,然后你再看其他的房子,你就都会觉得便宜。这就是所谓的锚定效应。

那么怎么破除锚定效应,卡尼曼的策略是,你必须要会使用工具,也就是用尺子量一量,你就知道有多愚蠢了。比如你到样板间里,看到一张床,掏出尺子来量一下,发现这张床只有1米5长,根本睡不下正常人,开发商这么做的目的,就是制造锚点, 让给选择错误。

在我们的认知当中,右脑掌握情绪,左脑掌管逻辑,所以搞艺术的人很多都是左手,而搞理工的,一般都是右手干活。不过作者说,这么讲其实并不准确,大脑分工是上下之分而不是左右之分。大多数的反射过程发生在基底神经节,位于大脑核心部位的一组神经核团,在辨别我们认为有价值的,比如食物,金钱,性别,权力的时候起到核心作用。除此之外,他还负责做大脑皮层和边缘系统之间的中继站,大脑皮层负责复杂思维,而边缘系统负责接收外部刺激。所以这是大脑的一整套反应系统,那么我们该如何影响他的工作呢?咱们明天接着讲。(转自老齐的读书圈)

读书笔记

读书笔记

评论前必须登录!

注册