股市长线法宝 3.风险、收益与资产配置,说到了配置,越是短时间的配置,越要倾向于债券,越是长时间的配置,则越是要加仓股票,股票比例越大反而越安全。当然这里面说的股票,绝不是指个股,和某个行业,而是指数。

股票指数

最早的指数是道琼斯,他是1885年由查尔斯道创立的,是一个12只股票的组合,10只铁路股,2只工业股,四年后他又为里面加入了8只铁路股,后来工业和制造也越来越重要,道琼斯指数也逐渐分家,1889年老指数改名为铁路股平均指数,1916年道琼斯工业平均指数建立,1928年扩充到30只股票。

道琼斯工业指数是一种价格加权指数,也就是先将价格加总,然后再除以公司数量。

这也就意味着那些高价股的影响,将比低价股要大,而跟市值无关。小公司股价高,就会占权重比较大。

而标普500指数要先进的多,他是市值加权,也就是市值说了算,大公司的影响更大。现如今道琼斯指数已经越来越不被重视了,因为他并不包含那些市值最大的科技公司。

但是道琼斯的时间很长,所以我们一提百年美股,一般都是用道琼斯来统计,他在历史上所有股票的股息收益率平均是4.3%,成分股的实际年复合收益率是6.2%。

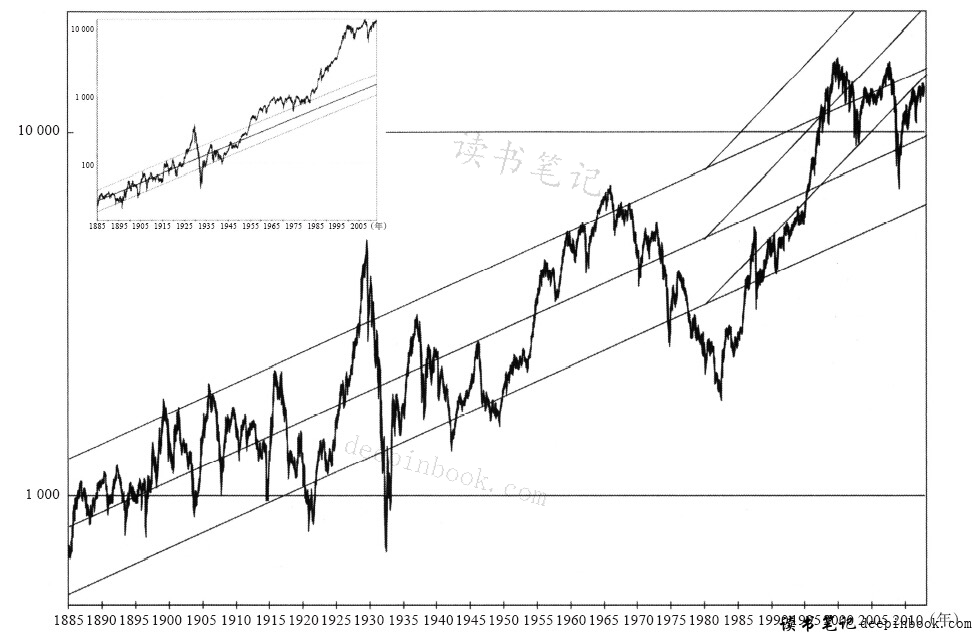

但是他的波动却非常的大,1930年那个高点,到了1960年代才冲过去,1966年的高点,1990年代才冲过去。2000年的高点,2007年才过去,而2007年的高点,2013年才过去。

所以我们可以发现规律,这个指数在不断地曲折中向上。每次过了前高之后,都会有一次大麻烦。而一次大麻烦之后,往往又意味着一次巨大的机会。

作者把道琼斯100多年的指数做了三条平行的趋势线,这基本就是他的趋势,那么如果这么算,现在道琼斯又到了趋势线的上沿位置。未来的收益回报,恐怕就很成问题了。

股票指数的收益率偏差

有人说,股票指数的收益率也是有偏差的,比如标普500指数,他会不定期的调出一些公司,加入新的公司,于是就认为,指数计算出来的收益率偏高。

但是并非如此,其实他错过的中小盘股票更多,比如微软的股票,直到94年才纳入到标普500指数,已经错过了一大块涨幅。

所以股票指数其实并不存在偏差,有他占便宜的时候,也有他吃亏的时候,总体下来基本能反应整个市场的全貌。

标准普尔500指数

当前美国市场,提的最多的就是标准普尔500指数,他的前身是标普综指,诞生于1926年,而标普500则诞生于1957年。

他的主导思想是不想让任何一家大公司,成为指数的主导。所以他做的比较分散,用了足足500家公司编制指数。相比道琼斯才30家。

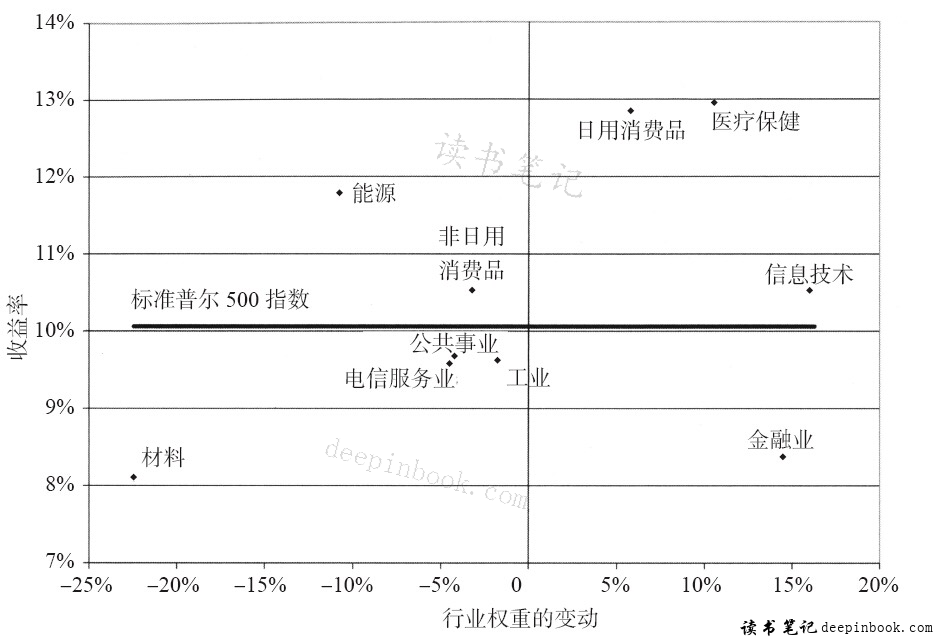

在标普500中,还划分了10个部门,分别是:材料,工业,能源,公共事业,电信,非日常消费品,日用消费品,医疗保健,金融业,信息技术

各个行业的变化也非常大,1957年的时候,标普500以材料为最大行业,到了2012年,材料已经成了最小的一个行业。

而金融,医疗和信息技术三个行业,却完成了逆袭,在50年代的时候,他们是最小的行业,但现在已经是占据了半壁江山。

而从最近来看,信息技术的比例扩张最大。始终保持稳定的是两个消费品,和工业。而收益率越来越大的是两个消费品,医疗保健,信息技术。收益率降低最多的是金融和材料。

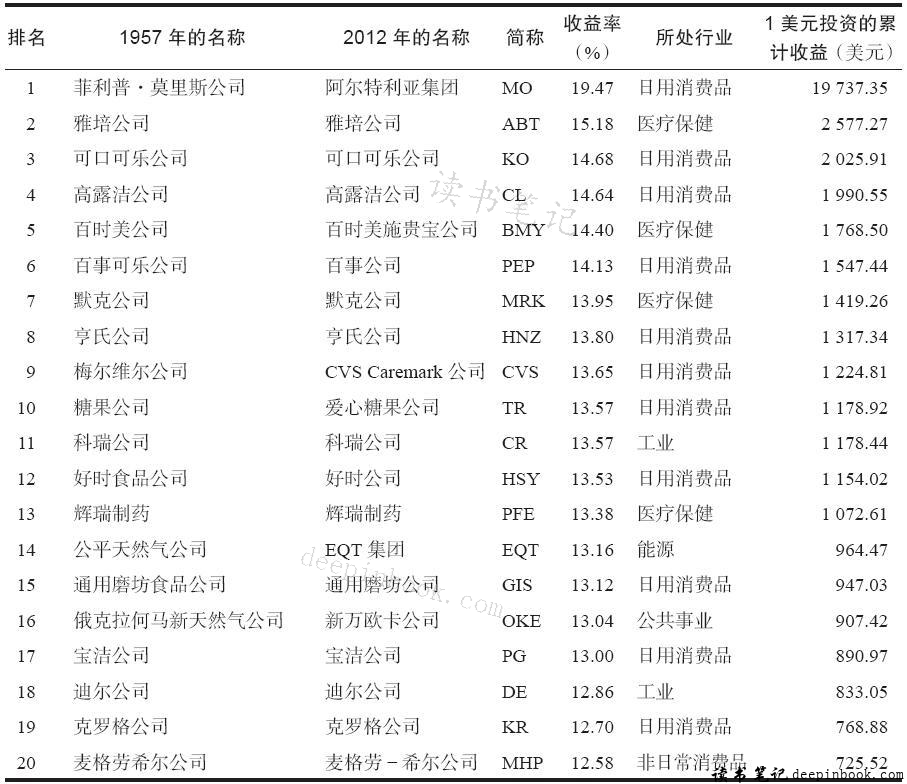

在整个指数中收益率最高的公司基本都来自于消费医疗行业,比如菲利普莫里斯,这是香烟公司,年化回报达到19%,还有雅培是医疗公司,年化回报15%,第三是可口可乐,年化回报14%,下面是高露洁,百时美,百事可乐,默克公司,亨氏公司,梅尔维尔,好时,辉瑞。

可以说在年化收益率最高的20家公司中,只有4家公司不是消费品和医疗行业。所以如果你不知道买什么,那么最该投资的就是消费和医疗。这两个行业,长期投资是会有超额收益的。

标准普尔500指数原始成分股公司的卓越表现

作者还做了个统计,就是普通投资者如果只购买了标普500最早的这500家公司的股票,而不去购买指数,也就是说不做指数的更新调整的话,收益竟然还略高一些,年化回报能达到10%。

之所以这样,是因为市值变动,往往都是根据投资者的过分乐观造成的,也就是说有些公司被动的纳入到标普500指数,是因为被投机氛围炒高了他的市值,而这种情况,往往在后面意味着巨大的损失,比如环球海洋石油和西部公司,曾经都纳入过500指数,但是后来都破产了。

在能源价格暴涨的阶段,标普500指数纳入了13只新公司,但是其中12家公司的平均收益都赶不上500指数的平均收益。所以这些新公司反而拖了后腿。

税收对股票与债券收益率的影响

在美国还有资本利得税,这些税收对于股票的收益是有消耗的,也就是说你炒股赚钱要交税,而赔钱却没人管,你只要股票不卖就不用交税。

所以这也是在客观上促进长期持有。股票需要交税,债券也需要交税,而且税率不低达到了20%,税收对于股债投资都有巨大的伤害,但是显然对固收产品的损害是最大的,所以从这个角度来说,中国的股市,其实要比美国的股市投资简单的多。

盈利与股息

折现现金流

那么股票到底该如何去估值,其实无非就是几点,一个是折现现金流,有三个因素决定了他的这个指标,无风险利率,通货膨胀,还有现金流风险。

简单来说,他能够获得的现金流,需要多少机会成本,以及必要成本,还有多少风险补偿,折现率也称作股票的必要收益率或者权益成本。

盈利

盈利是股东现金流的源泉,只有高盈利的公司才会产生现金流收入,那些不赚钱,或者不怎么赚钱的公司,基本上很难产生自由现金流。

这些盈利要想转化成股东的现金流最常见的一种方式是现金股息支付,而没有支付股息的部分就叫做留存收益,这笔钱可以清偿债务,也可以投资其他资产,还可以用来扩大再生产增加未来利润,也可以回购股份。

股息

作者做了股市100多年的数据统计,发现股息是股东收益的最重要来源,1871年以来,股市的平均实际收益率为6.5%,其中平均股息就达到了4.4%,实际资本利得,大部分都是每股盈利的增长。

也就是说,股市上有三大块钱

- 是股票盈利增长的钱

- 是股息分红的钱

- 是估值变动的钱

也就是说如果用100多年的数据去统计,我们能够赚到的只有前两块,根本赚不到第3块钱,说明我们频繁的进出股市做价差根本就是无效的。

那么有些公司不分红就不好了吗?其实也未必,有能力分红不分红,和根本就没有能力分红要区别开。

比如巴菲特的公司,就从不分红,但是却涨幅巨大,这是因为钱在巴菲特手里会更有效率。

也就是说,未支付的股息成为留存收益,可以在未来更多的产生股息的时候,那么公司就可以不分红。这就告诉我们,不一定非得拿在手上的股息才有价值。重要的是公司产生这种可以分配的股息的能力。

在最近几十年,公司的投资效率越来越高,再加上资本利得税,上市公司支付股息的意愿逐渐在下降,二战以前,平均支付股息率为71.8%。而二战结束以后下降到了49.6%,全市场的股息收益率也从5.26%降低到了3.43%,但是资本利得收益率却反而上升了2个百分点。这使得投资股市的整体收益率并没有什么太大的变化。

我们经常会听到一些著作里谈,投资股票要找到自由现金流,那么怎么才算是有自由现金流呢,其实最简单的道理,股息就是自由现金流,这也是你投资中最保险的一块钱。

所以保守的投资者,通常会选择对于股息贴现,从而计算公司的价值。因为盈利中只有股息才是可以拿走的,而其他的部分你是拿不走的。

但激进的投资者不以为然,他们更愿意对看起来像股息的自由现金流进行贴现。这个争论一直存在。

其实这样更简单,你要是能够算的清楚自由现金流,你就用自由现金流贴现,如果你算不清楚,也不会算,那么就干脆用股息率进行投资,也不失为一个不错的办法。

虽然你可能错过微软,苹果,伯克希尔哈撒韦,但是抓到菲利普莫里斯,可口可乐,雅培也不错。

谈到估值就必须得说盈利。很明显,只有在公司不断盈利的情况下,才能够产生现金流,所谓盈利就是收入减成本,说起来简单,但是在一个公司的运作当中很多成本与收入会分摊到很多年,比如资本支出,折旧,远期合约等等,所以算起来就比较麻烦,这也导致了有盈利未必会在当年产生现金流入。

在计算利润的时候还有很多的标准:

- 是GAAP,也就是公认会计准则

-

是标普的标准

-

是非GAAP标准

这里面主要的差距就是,标普计算每股盈利的时候,不算资产减值和遣散费,而非会计准则算每股盈利的时候,会有更多的东西不包括在内。

作者说,现在会计标准越来越保守,所以账面利润严重偏低,还有一些研发费用较高的公司,其实也是被低估了利润。

比如辉瑞制药,在2012年花在研发上的支出达到80亿美元,厂房设备上的支出只有15亿美元,而按照会计准则,辉瑞要把这15亿,按照20年折旧处理,也就是每年扣减5%,但是80亿美元的研发,却要全部从盈利中扣除,这是因为会计们不把研发视作资产,而是一种费用,但其实科技行业,医疗行业,这些研发费用比资产还宝贵,在后期会产生巨大的收入。

像谷歌,Facebook,苹果这些公司,其实主要就是研发,所以他们扣减的费用会特别的多,严重影响了他们的利润。

另外,公司一般也会自己做点小把戏,他们往往会在牛市里释放一个较为悲观的盈利预测,然后再释放更好的真实盈利,作者做了个统计,大概65%的盈利报告都能打败市场的平均估计水平。

读书笔记

读书笔记

评论前必须登录!

注册