"新时代"主义,即无论价格有多高,"好股票"都可以作为稳健的投资工具,这一说法实质上只不过是一种以投资为名,狂热地进行金融赌博的行为托词罢了。

人人都能发财

1929年,一个记者采访了通用汽车的财务总监拉斯科布,而拉斯科布的观点是人人都能发财,他说美国经济马上进入扩张期,未来的20年,大家将获得年化24%的投资回报。毫不费力的就能积攒巨额财富。

但是就在拉斯科布这番言论发表后的3个月,纽约股市开始崩盘,到了1932年,道琼斯指数从381点,一路跌倒了41点,无数投资者的毕生积蓄化为乌有,美国经济也进入了历史上最为严重的大萧条。

之后可想而知,拉斯科布遭到了无数人的鄙视,成为了高位接盘的背锅侠。

但是作者认为,大家都忽略了一个事实,那就是即便在1929年的顶点,买入股票,只要他坚持每个月都投入一笔钱,也就是我们所说的定期定投,那么只需要4年时间,你的投资就会产生不亚于债券的回报。而如果你坚持20年,那么你的资金回报将达到7.86%,高出债券收益2倍以上。坚持30年,你的年化收益率高达12.72%,总收益达到债券的8倍。

也就是说在一个最错误的时间点投资股票,只要你坚持不断的买入,在一个足够长的时间,你都会获得巨大的收益。而那些嘲笑拉斯科布,并且从不买股票的人,看似守住了自己的财富,但其实他们却付出了巨大的机会成本。

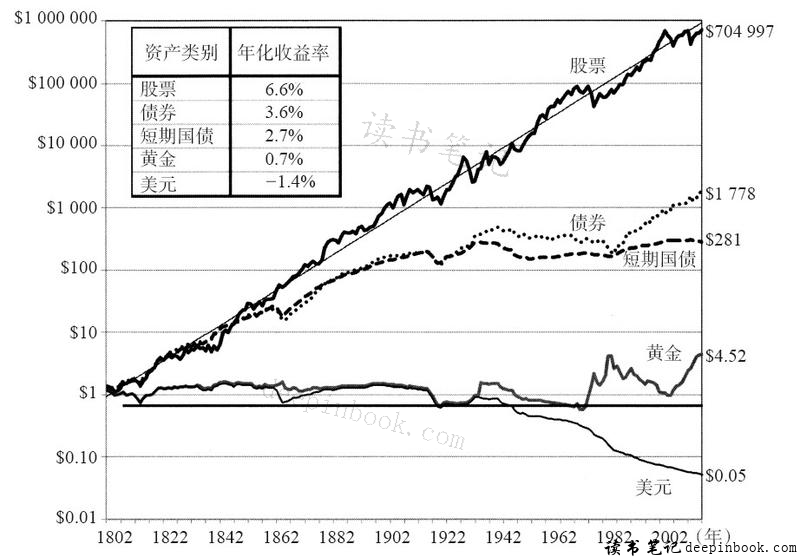

作者还列出了一张图,从1802年开始,一直到2000年以后,1美元投资会产生怎样的回报

在这200年时间里

- 如果投资股票,注意这里不是不断的买入,就是简单的买入并持有, 1美元变成了70万美元,年化回报达到6.6%,这是扣减了通胀因素的结果所以显得回报低一些

- 债券年化回报达到3.6%,看起来跟股票差不太多,但是用200年的时间去比较,结果就差距巨大,刚才说了股票是70万倍收益,而债券只有1778倍收益。只是股票的千分之2.5

- 如果投短债,年化收益是2.7%,最终200年的回报时281倍

- 如果买入黄金避险,那么200年来只增长了4倍,年平均增长只有0.7%

- 如果你什么都不干,只持有现金,那么美元的购买力贬值了95%,但其实美元的贬值并不剧烈,每年只是贬值1.4%而已,绝大部分人几乎感觉不到

也就是说,如果站在一个200年的周期上去考虑问题,看似风险最大的股票投资,反而是风险最低,收益最高的事。看似最安全的持有现金,反而让你损失惨重。

另外,我们从这张图上,还能看到,在股票的波动中有一条直线,这条直线叫做最佳拟合线,也就是股票收益的斜率,我们惊讶的看到,200年的时间里,股票几乎都是贴着这个线不断上涨的。虽然股票指数上下波动,但是始终以这条线为中轴,而这条线就是年化回报6.6%,如果不算通胀大概是8-10%的样子。

股票投资的历史前景

另一位伟大的投资大师欧文费雪认为,普通股在通胀时期的表现,要优于债券,但在通缩时期不如债券,不过这个理论后来被推翻了,有个投资经理叫做史密斯,写了一本书,作为长期投资的普通股,他里面就证实一个股票的组合,无论通胀还是通缩,都要好于债券。

而从机构的行为来看, 他们更多持有债券,而讨厌股票,这也反过来说明,债券估值偏高,而股票常年估值过低。最后欧文费雪也接受了这个观点,他说他只看到了货币收入,而如果要看真实收入,也就是购买力收入的话,确实是在任何时期,普通股投资组合都要好于债券。

不过费雪也是倒霉,他最著名的污点就是在1929年大危机之前,还在鼓吹股票投资,结果一下就被钉到了历史的耻辱柱上。普通投资者可不管什么长期赚不赚钱,他们发现自己的市值损失了近9成,肯定会出来骂娘。

大崩盘后的股票收益观

在大萧条之后,很少有人在愿意谈论股票,也很少有人相信长期投资股票的观点了。但是其实研究一直继续,有人在完全不考虑周期的情况下,通过定期购买92种股票的组合的策略,可以获得12.2%的平均年化收益率,这一收益远高于债券等固收产品。

但是许多人对此研究嗤之以鼻,指责他们的研究故意避开1929-1933年的大崩盘。但其实结果是,即便从1926年开始算,到1960年这35年中,股票收益率也能达到9%,也是明显高于其他金融资产。

很可惜的是,当人们刚开始对股票产生信心,美国经济马上进入了一个非常糟糕的15年,从1966年到1982年,由于石油价格井喷,通胀来袭,让股票的真实收益率竟然是负的,这15年几乎把美国人投资股票的信心,打击得体无完肤,消耗殆尽。

1982 ~ 2000年的超级大牛市

历史就是这么有趣,又是在一片绝望之中,1982年股市从790点的位置,开始急剧飙升。这竟然是一波超级大牛市,一直涨到了2000年,道琼斯站上了13000点,光指数就涨了16倍。

在这期间,你只要持有指数不动,就能轻松的获得年化17%的回报。但又有多少人敢于持有不动呢,起码在1987年10月的一次股灾中,绝大部分人都不再相信牛市仍将继续。但股票市场就是这样,他就是要与天下人为敌,你越是不相信,他就偏偏涨给你看。而且过了1995年,指数突破6000点之后,美联储主席格林斯潘都喊出了非理性繁荣,也就是泡沫的警报重新拉响,但是你越喊,他涨的也就越凶猛。最后几年飙升的速度,要比前10年快的多。

到了1999年,有人出本了一本书,叫做道琼斯剑指36000点,他们宣称未来股市还将再涨3倍,而且最逗逼的是,这本书宣称自己的理论依据,就来自西格尔教授写的,咱们正在讲的这本书股市长线法宝的早期版本,他们说当时的股票和债券的风险是相同的,那么股票价格就必须上涨3倍,从而使得收益率下降到和债券相等的水平。否则大家就会更倾向于买股票,并且不会停止。

但是作者说,他们完全搞错了,当时他用的参照物是通胀保值国债,而这种国债当时的收益率已经非常高了。另外,西格尔当时自己的观点,也是看跌股市的。他也认为这种疯狂不可持续。也正是因为这个,巴菲特才对西格尔赞赏有加。

金融危机来临

也正是因为2000年的互联网泡沫破灭,才让美国人深深的又受了一次伤,之后他们也试图找到更好的投资产品,但是债券收益非常低,并不能替代股票投资,对冲基金一开始受到追捧,但是随着对冲基金规模膨胀,收益率也是不如以前,所以大家这才想到了房地产,于是一场大规模的炒房运动,在次级债的掩护下开始了。随后全美的平均房价大涨了3倍,这有很大的原因是因为投资者对于美国股市不信任所造成的。

结果大家都很清楚,2007年开始一系列危机上演。多家金融机构倒闭,新世纪金融,贝尔斯登,雷曼,两房,这些金融航母,全都出了大问题,美国房地产市场随之崩溃,股市也再度暴跌,但是有意思的是,大家对于房子不信任了之后,似乎回过头看看,股市还是不错的。又把美国股市重新捡起来了,结果美股又在绝望中,走出10年牛市,道指从最低的6440点,涨到了最高的27398点,这10年又涨了4.25倍,单看这10年的年化回报,达到了18%,甚至比80年代以后的那波超级大牛市还要高。

金融危机的成因

大缓和时期

2008年金融危机,作者认为这是一个大缓和时期的背景下造成的必然结果,在这之前的20几年,出现了漫长而稳定的经济发展期,各大主要的经济变量的波动性都下降了一半,也就是说,这20年来,每次经济刚要波动,就被央行的行动给抵消了。就相当于我们要感冒,你就用药给他顶回去了,这就让火一直憋在体内,发不出来了。

重大的评级错误

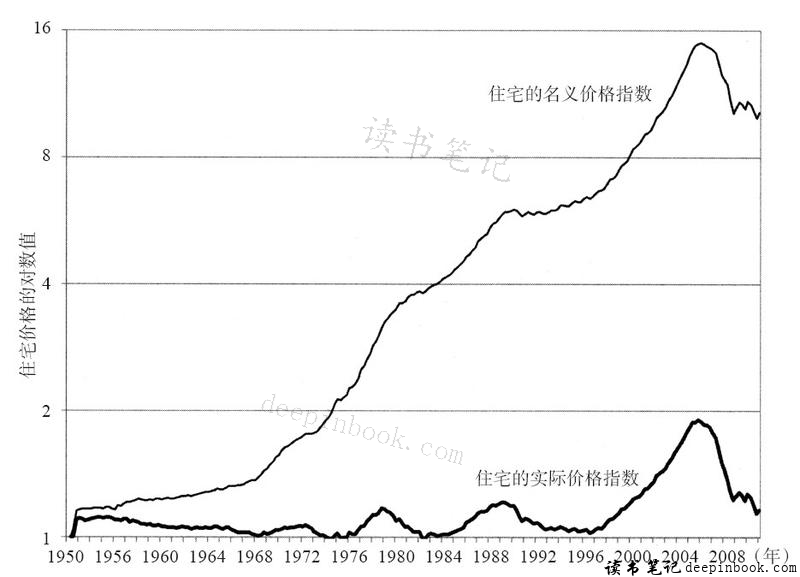

作者给我们展示了一张图,也就是美国的房价,从1950年到2008年。

如果看名义房价,似乎涨了十几倍,但是如果经过通货膨胀调整后的实际房价,涨幅却少的可怜,即便次贷危机的顶点,涨幅也不到1倍。

之所以美国的房价在2008年前暴涨,是因为金融创新的结果,原来怎么也得有2成首付,所以房价对银行来说很安全,后来资产证券化了,首付不需要了,杠杆就被加到了无限大,但是他们的资产证券化模型是建立在房价一直上涨基础上的, 惠誉的副总裁就亲口承认,一旦房价不涨了,他们的模型就会出问题,甚至完全崩溃。那些曾经被打上AAA评级的债券,迅速变成了垃圾级,甚至有的一分钱都不值。

房地产泡沫

作者还给我们展示了一张图,上面显示从78年开始美国房价与家庭收入的比值。

基本都是一条稳定的平性曲线,到了2000年迅速拉升,到了2005年达到高点。

这就意味着房子的价格是跟购买力息息相关的,收入提高房价才会涨,当房价上涨到收入负担不起的时候,这个东西就会崩塌。

从数值来看,美国的房价大约是家庭收入的2.5-3倍,也就是一个家庭不吃不喝3年能买套房,而这个比率变成4年的时候,美国楼市就崩了。

那么现在我们是多少呢?北上广深的房价收入比都超过了20倍,换算成家庭的话,那么相当于至少是10倍以上。我们储蓄要比美国人多不少,所以对于高房价的忍耐力也是更强一些,但是无论怎么算,这也已经是极限了。

这就是告诉我们,投资市场是一个由人组成的地方,有人的地方就是江湖。所以情绪是一把重要的尺子,当所有人都看好的时候,恰恰说明这个东西已经机会不大了。未来几年可能还会涨,但是已经风险大于机会,如果站在更长的周期去看,无论他后面还能不能涨,你也应该去远离,而应布局那些不被看好,长期低估的市场。

举个例子,你要在6000点,也就是1996年就撤出美股,后面还有一半多的涨幅,你可能吃不到,肯定有人会说你是傻子,但是后面跌下来的时候,很多股票可都是跌了80%以上。要是站在一个10年的周期去算,其实你还是赚了。

相反2009年,道指还是6000点,相当于13年他没有涨了,此时没人看好股市,你最起码应该用定投的方式买进去,那么到现在也赚了很多钱。早在几年前就可以再次选择离开,站在现在的时点看,美国股市涨了10年,收益如此巨大,未来的风险又开始上升,反而美国楼市,大宗商品,这10年来没怎涨,机会大于风险了。

所以心中一定要有一个均值,有这个均值,你就能看到价格上下摆动,情绪不受干扰。如果没这个均值,那么就像不系安全带做过山车一样,你内心会比过山车波动的更厉害。用黄晓明的话说,我不要你觉得,我要我觉得,投资其实既是科学也是艺术,要在科学的基础上再谈艺术。

在客观规律的基础上,以及大量知识和经验的基础上,再去谈你觉得,而不要脑袋空空的时候,就胡乱觉得。无数历史教训表明,凡是你觉得的基本上都是错的。

金融市场对金融危机的反应

股票市场

次贷危机让美国股市也确实出现了不小的跌幅,特别是标普500指数中的金融板块,下跌了84%,市值损失2.5万亿美元,这甚至不亚于在互联网泡沫中的科技股的跌幅。

但不一样的是,科技股之前涨幅也很大,所以只是5年的市场盈利损失一空,但金融股崩盘的结果是17年的盈利全部丧失殆尽,股价跌回到了1992年。

其中损失更惨重的是美国银行股票市值下跌了94%,花旗银行损失了98%,美国国际集团AIG损失了99.5%,剩下的雷曼,两房这些干脆倒闭和退市了。

在国际上也是如此,巴克莱银行下跌93%,法国巴黎银行下跌79%,苏格兰银行市值下跌99%,要靠英格兰银行的贷款才能活下来。

房地产市场

至于房地产市场,2007年到2009年,美国商业住宅价格下跌了41%,房价下跌严重的抑制了美国的消费,所以这也让复苏的速度大幅减缓。

国债市场

为了拯救经济,美国一直主导量化宽松,让国债收益率大幅下降,2012年,10年期国债收益率已经跌到了1.39%的低位,联邦基准利率则在2008年开始就维持在了0-0.25的水平。一直持续到了2013年底。

利率宽松,没能换来信用宽松,大家对于债券违约还是心有余悸,信用利差上升到6.1%,这是1932年以来的最高值。

商品市场

而在商品方面,先涨后跌,油价冲高了一下迅速大跌,世界经济减速对于能源价格的杀伤极大。

外汇市场

汇率上,由于全世界哪都不太平,所以美元又成了避险资产,对其他主要货币不断升值。

相关性下降

这里作者说到了一个知识点,需求的波动,会让股票和商品价格之间存在正相关性,而供给的波动,会让而二者之间出现负相关性。

比如因为供应短缺,造成的商品价格上涨,那么此时股票价格十有八九就是下跌的。

但是当全球因为经济下滑,需求遭遇冲击的时候,股票价格大跌也会引发商品价格大跌。这时候再用商品来对冲股票的风险,只会让结果变得更糟。

不过就当前的世界情况来看,供给的因素已经越来越小,需求的因素越来越大。所以商品基本上会在股票之后发生同向波动。也就是股票上涨,后面商品大概率要涨,股票下跌,商品也大概率要跌。这种相关性正在日益增强。

股市会淹没在老人潮中吗

老人潮

对于未来,老龄化社会浪潮不可避免,二战后的10几年时间全世界都出现了婴儿潮,人口迅速增加,那么现在这些人已经基本到了退休的年纪。

另外,由于社会越来越发达,导致的直接结果就是生育率大幅下降,比如欧洲差不多是1.5以下,日本和韩国已经低到了1.3,中国的台湾是1.1,中国上海已经不到1了,美国索性还有2左右,要明显高于全世界水平,但是跟他自己比也只有当年的一半。

预期寿命上升

另外,这50年来,医学技术快速发展,老人的寿命也在得到不断的延长,老人不工作,还要领取养老金,占用医疗资源,所以对于老龄化的人口来说,他已经不再是社会的动力,而变成了社会的负担。以前我们是动力大,负担小,而现在已经变成了动力小,而负担大。

老人潮与投资的关系

这个跟投资有什么关系呢?关系可不小。

作者说工作者基本都是股票债券的买入者,而退休或人员则是卖出者,之前大家有越来越多的储蓄,所以不断的在投资理财,但是一旦他们退休,就会出现卖出多余买入,对于资产价格会有很大的压力。

而退休人员们发现,钱不够用,社会也完全负担不起他们的时候,就必然会延长自己的工作时间,再过30年,退休年龄可能会增加15年,也就是说现在60岁退休,到时候可能会变成75岁。这里主要说的是美国。但我们可能也会大致如此。

基本问题

作者提出了一个问题,发达国家的退休人员需要的商品谁来提供,他们出售的资产又该由谁来购买,结果答案都指向了发展中国家,也就是我们这样的国家,为美国人提供产品,换取外汇,然后再去购买他们的资产。

作者说再过几十年,中国和印度,可能就是那些跨国公司的主要持有人。

另外,现在创新的速度是史上最快,越来越多的科技应用,会解决老龄化造成的效率丧失问题,他的意思就是,即便老龄化到来,股票的的收益率也依然可以接近历史水平。

老龄化带来的最大问题,不是供给,我们有很多的机器设备,甚至人工智能,可以解决产出的问题,但是老龄化可能会带来的是消费需求不足的问题,这些人如果不参与生产,怎么产生收入,没有收入拿什么养老,不扩大养老消费,我们制造再多的东西,也是卖不掉的。

读书笔记

读书笔记

评论前必须登录!

注册