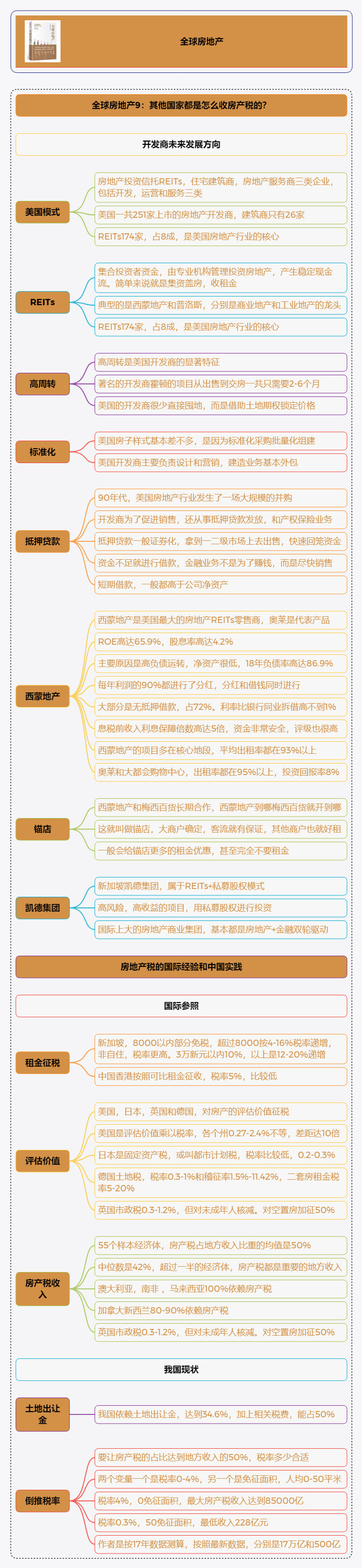

全球房地产的读书笔记和读后感。昨天我们说到了未来开发商的出路,香港模式是一个方向。就是以地产建设为根基,然后辐射其他相关的服务产业,变成一个城市的服务商。比如建商业,收租金,甚至养老,教育等等。下一个方向是美国模式,美国现在房地产企业主要由REITs,也就是房地产投资信托,和住宅建筑商,房地产服务商三类构成。也包括开发,运营和服务三类,美国一共有251家上市的房地产开发商,其中建筑商,也就是盖房子的,就26家,房地产投资信托REITs是174家,占了8成。所以REITs才是美国房地产行业的核心,他说白了就是集合投资者的资金,由专业机构管理,然后投资房地产,产生稳定现金流,说的更直白就是,集资盖房,收租金。比较典型的是西蒙地产和普洛斯,分别是商业地产和工业地产的龙头。

开发商未来发展方向

美国盖房子的开发商,有一个非常显著的特征,就是高周转,也就是盖房子和卖房子的速度特别快。有个著名的开发商霍顿就说过,破产的房地产开发商,全都是因为长期错误的持有土地,霍顿的项目从出售到交房一共只需要2-6个月,基本当年销售,当年回款,当年结算,美国的开发商很少直接囤地,而是借助土地期权锁定价格,也就是说商量好价格,未来我某一年,我会用这个价格买你的土地。签好合同后,我不用出太多现金,就已经控制了这个土地。一旦我不买,那么土地持有者,就可以白得很多的期权费用。

另外,美国这些开发商全都进行标准化统一采购,然后到工地上搭积木组装,他们大幅削减户型,让所有的房子尽可能长得一样,这样有利于批量生产组建。开发商帕尔迪甚至还以沃尔玛为标杆,大量挖角沃尔玛的人才,然后从事供应链采购,还跟通用电气这样的公司合作,批量提供标准化家用电器。美国这些开发商的理念是,盖房子实际上就是设计和营销,而不是在工地上搬砖,所以建造业务基本都是外包的。帕尔迪甚至可以让用户在ipad上面,通过标准化组建,自己完成房屋设计,然后再有帕尔迪外包施工。打造一个个性化的房子。

在90年代,美国的房地产行业就发生了一场大规模的并购,比如霍顿公司,连续17起并购,让他后来居上,2002年成为美国第二大房企,而且这些开发商,为了自己方便,竟然自己还做起了抵押贷款发放,和产权保险业务,相当于一手盖房子,另一手给别人发放贷款。而他们发出的抵押贷款,也拿到一二级市场上去出售,从而快速回笼资金。如果钱不够就去外面借款,大概60天之后,就能出售给两房购买者,从而回款,所以他们的金融并不是很赚钱,就是为了提供自己的业务方便。有时候他们的短期借款,都高于了公司净资产。靠这种短期周转,进行财务管理,支持房子的销售。

再说说REITs,西蒙地产就是美国最大的房地产REITs零售商,比如我们熟悉的奥莱就是西蒙地产的产品。他的ROE也就是净资产收益率极高,达到了65.9%,在国际房地产企业中遥遥领先,股息率高达4.2%,之所以这样,就是因为他是高负债运转,净资产很低。2018年地产负债率高达86.9%,他分的比较清楚,赚来的钱,90%都分掉了,而如果有新项目了,就再进行融资。所以借钱和分红,同时进行。而且他借钱,还多是无抵押借款,占据了72%,利率只比银行同业拆借利率高一个百分点不到。所以这些钱非常便宜。他的息税前收入利息保障倍数高达5倍,所以资金非常安全,也被评级机构平了高分。

西蒙地产的项目多在核心地段,优势十分明显,平均出租率都在93%以上。其中奥莱和大都会购物中心,出租率更高,都在95%以上。投资回报率8%,西蒙地产和很多供应商都有长期合作,比如美国最大的百货公司梅西百货就是一个,西蒙地产开到哪,梅西百货也就开到哪,这有一个名词,叫做锚店,锚定的锚,梅西百货确定了,客流就有保证了,其他的商户也就好租了。后来国内很多开发商也学了这招,比如万达,他的万达广场开到哪,基本上沃尔玛就开到哪。给这些锚店更多的租金优惠,甚至完全不要租金。以保证其他的店面招租。

还有一个借鉴的例子就是新加坡凯德集团,他就更广泛了,REITs+私募股权,对于高风险,高收益的项目,用私募股权也就是PE进行投资,对于现金流很稳定的商业项目,就用REITs进行募资。所以现在国际上大的房地产商业集团,基本都是房地产+金融双轮驱动。如果没有金融这条线,你很难做的特别大。也很难走出国门,全球投资。

房地产税的国际经验和中国实践

说完了房地产商的出路,我们再看看大家更关注的,房地产税的国际经验和中国实践,我们把之前讲过的各国或者地区的经验,再拎出来横向比较一下, 先说对租金征税的,新加坡,是按照市场租金收,对于自住的就是假设把你的房子租出去,一年能产生多少租金,8000新元以内的部分免税,超过8000就按照4-16%的税率递增,非自住的,税率会更高,3万新元以内10%,以上是12-20%递增。中国香港是收差饷,也是按照可比租金来收,税率是5%,这个就比较便宜了。

而美国,日本,英国和德国,则对房产的评估价值征税,美国最简单,评估价值直接乘以税率,各个州不一样,0.27-2.4%不等,差距达到10倍。日本是固定资产税,或者都市计划税,税率比较低,0.2-0.3%之间,基本起不到什么太多的作用,德国是收土地税,税率也不高在0.3-1%,但是德国的土地税,还要乘以一个稽征率,这个数字最低1.5,最高11.42,也就是说这个东西,可以把税率放大10倍。另外,德国也对二套房在租金上收税,税率也在5-20%。英国则是市政税,占房价的0.3-1.2%,但是可以对未成年人核减。对空置房加征50%。

那么我们总结一下,这些国家和地区,都是在评估价值的基础上去征税,而且实际税负不能太高,2%就顶天了,大部分都是1%以下,而咱们由于房价太高,哪怕现在就是1%,估计老百姓也是负担不起。

再从政府收入上来看,根据55个样本经济体的观察,房产税占地方收入比重的均值是50%,而中位数也差不多42%,超过一半的经济体,都把房产税当成重要的地方收入来源。甚至还有澳大利亚,南非 ,马来西亚这些地方,100%依赖房产税,加拿大新西兰这都是80-90%以来房产税。我们国家目前还基本没有保有环节税,有试点的或者租金税,也都可以忽略不计。现在的土地财政,基本都依赖土地出让金,达到34.6%,加上房地产相关的税费,总占比能有50%。不过好日子快结束了,因为现在已经进入了存量房阶段,土地也越卖越少了。所以土地财政必须面临转型。这不是想不想的问题,而是形势所迫。把地卖完了,肯定就要收税了。

那么我们就有必要倒推一下,假设要让房产税的占比,达到地方收入的50%,完全取代土地出让金,那么我们需要多少税率,这里面有两个变量,一个是税率,设定为0-4%,还有一个变量就是免征面积,人均0-50平米,那么最后形成一个表格,税率4%,0免征面积,得到最大房产税收入,达到85000亿。

而如果采用最低方式,50平米免征,然后用0.3%的税率,收上来的谁也就是228亿元。不过也多说一句,这本书的作者,按照2017年的数字,也就是全国存量住房价值213万亿测试的,到现在全国住房市值应该是450万亿,也就是说,结果应该翻倍。最高税率可以收到17万亿房产税,最低水平收到500亿。那么到底房产税能不能替代土地出让金呢。又在哪些城市最有可能开征房产税?

读书笔记

读书笔记

评论前必须登录!

注册