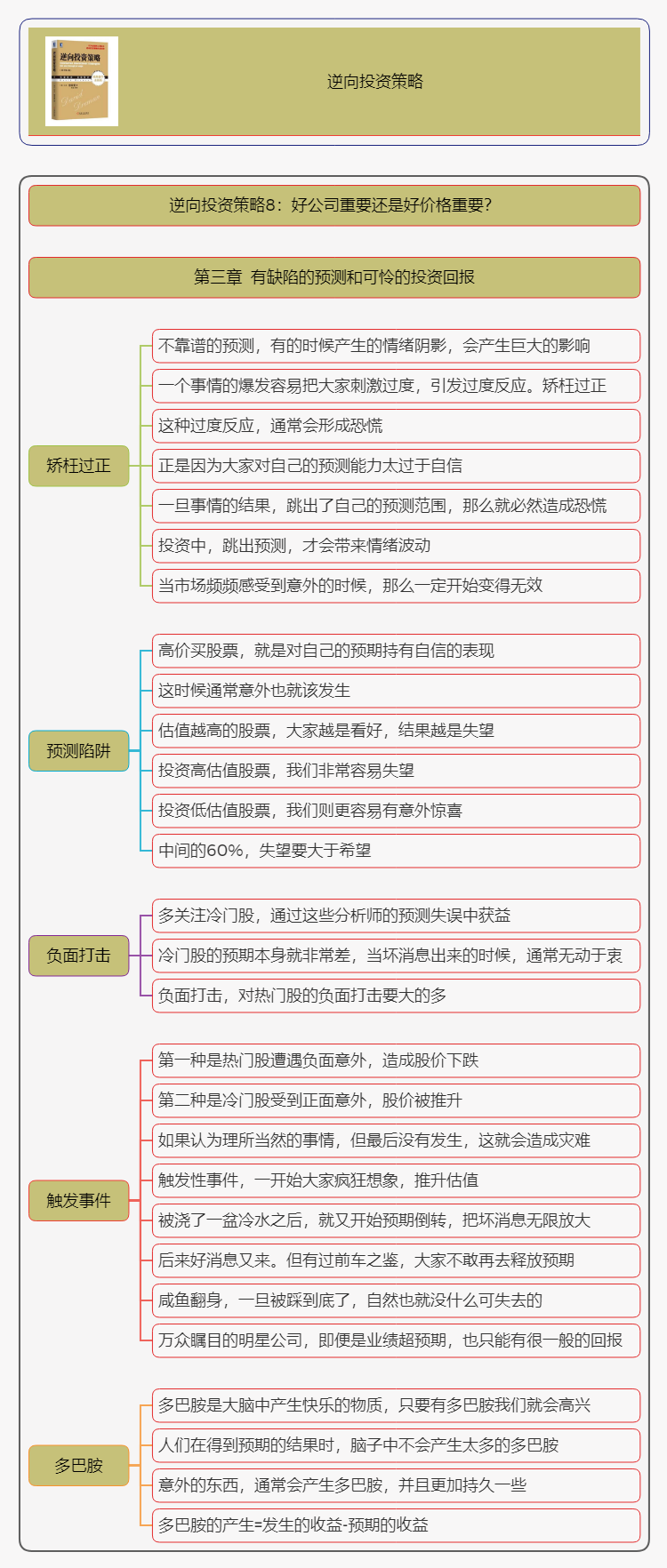

《逆向投资策略》读书笔记和读后感。昨天我们重点说了不靠谱的预测,有的时候产生的情绪阴影,会产生巨大的影响。比如我们之前讲,光荣与梦想,说到了美国人因为一战二战反应慢了,所以后来把战争权限给了总统,结果让他们陷入到了越战泥潭,而之后国会对这个事情懊悔不已。在投资上我们也经常看到这种事情,一个事情的爆发,很容易把大家刺激过度,然后引发过度反应。最后发生矫枉过正。而这种过度反应,通常会形成恐慌。比如我们录这本书的时候,正好发生了中行原油宝穿仓事件,投资原油不但血本无归,反而还要倒欠银行几百万,这个影响实在太坏了,很可能引发银行理财产品的信任危机。大家纷纷撤离,连安全的东西,都会变得无以为继。

为什么会发生这些事情呢,就是因为大家对于自己的预测能力太过于自信了,一旦事情的结果,跳出了自己的预测范围,那么就必然造成恐慌。比如原油负值交割,这个事谁也没想到。还比如之前的P2P投资,都说这么安全那么安全,结果最后跑路,打了投资者措手不及。

读到这老齐多说一句其实喜剧跟投资都是相通的,喜剧效果,所谓的那些包袱,就是要跳出逻辑,才能产生笑料。这种效果就是情绪波动。投资也是如此,跳出预测,才会带来情绪波动。所以,当市场频频感受到意外的时候,那么一定开始变得无效了。比如2020年,股神都说活久见的时候,美国股市一定出了大问题。流动性消失了。

很多书里都告诉我们价值投资,只要公司能够保持高速增长,就不要害怕价格高。可以用相对高的估值,买入好公司。这其实就已经陷入了预测陷阱,也就是说,你的心里已经在预测,这家公司未来依旧会保持较高的增长速度,高价买股票,就是对自己的预期持有自信的表现,那么这时候,通常意外也就该发生了。作者提供了一个38年的所有股票的预测和收益统计,结果发现,估值越高的股票,大家越是看好,结果越是失望,最后的业绩往往跑不赢预测。而估值越低的股票,结果刚好相反,真实结果反而比大家预测的要更好一些。所以,投资高估值股票,我们非常容易失望,而投资低估值股票,我们则更容易有意外惊喜,那么处于中间的60%,失望要大于希望。说的更通俗一些, 冷门股更容易赚钱,热门股更容易赔钱。所以作者的建议就是,让大家多关注冷门股,通过这些分析师的预测失误中获益。比如我们之前讲的约翰聂夫的成功投资,他基本上就总是逆向布局,成长股和周期股来回做。谁的估值低了就买谁。逻辑就是,热门股被市场期望的太高,业绩很难维持,或者说,业绩很难跑赢投资者想象中的那个标准,所以失望也就在所难免。一旦业绩下降,引发估值下降,就是戴维斯双杀。跌幅往往巨大。比如一只股票,原来每年增长50%,市场给50倍估值,但是后来业绩只有30%增长了,那么估值就得降到30倍。相当于股价要跌40%。

那么冷门股有没有可能也遭遇意外呢?当然有,但是作者说,这就好比用水沾湿了鸭子,由于投资者对于这些冷门股的预期本身就非常差,所以当坏消息出来的时候,也就通常无动于衷。就好比你家孩子次次考试都是倒数几名,有一天他说,自己倒数第一。你似乎也没那么生气。反过来,次次都拿年级第一,有一次却只考了第10,你就会非常失望。

这个比喻就告诉我们,同样都是负面打击,那么对于热门股的负面打击要大的多的多。这就叫做希望越大,失望越大。所以明白了这个道理之后,我们就应该去尽量选择冷门股,而不要去追逐热门股。基金也是如此,最热门的基金一定有问题,而那些好基金,因为风格原因很受伤,反而是我们可以不断增持的首选。当预期掉到了地板上,也就非常安全了,即便未来再有什么不如意,股价也很难再大跌。

触发性事件,分为两种,第一种是热门股遭遇负面意外,造成股价下跌,第二种是冷门股受到正面意外,股价被推升。这种触发性事件,激发了投资者感知的变化,比如某一种新药,经过了测试,某一种新技术被发明创造等等,各种各样的消息都会影响情绪,如果你认为理所当然的事情,但最后没有发生,这就会造成灾难。有一个公司是做抗癌药的,2002年有一款新药研发成功,业绩快速增长,股价也大涨,但是到了2006年开始爆发负面,说死亡率偏高,很可能会被禁止,一下就让市场大惊失色。很快就跌了一半。此时市场给出了最悲观的预测,按照这个抗癌药被禁止,去重新估算业绩,并持续下调该公司评级。结果正当破鼓万人捶的时候,最后FDA却只是要求其在产品说明上附加警示文字,并稍微下调用法用量。也就是说,该药物仍然允许销售。市场又重新活跃起来。股价再度被推升。但是这次并没有大幅上涨,而是反弹一阵,就结束了,后来市场估值也一直维持在比较低的水平。

这就是一个触发性事件导致投资者预期变化的典型案例,一开始大家疯狂想象,推升估值,后来被浇了一盆冷水之后,就又开始预期倒转,把坏消息无限放大。尽管业绩并未受到太大影响,但也不行。后来好消息又来。但这次变成了一朝被蛇咬,十年怕井绳,有过前车之鉴,大家不敢再去释放预期了。

还有一个例子,是美国第二大烟草公司雷诺,由于这个行业的消费逐年减少,所以投资者十分悲观,雷诺成为了2000年后,最不被看好的股票。但是后来他通过不断地并购,制造了收入大幅增长,从2004年3月开始,股价上升了154%,还分配了6%的股息,当时买雷诺的投资者寥寥无几,但最后却都取得了不错的收益。这大概就是我们说的咸鱼翻身,一旦被踩到底了,自然也就没什么可失去的了。在A股市场上,原来有一些投资者专门去赌重组,就是把市值最小,业绩最烂,最好还是有地方国资背景的20家星号st公司都买下来,赌他们资产重组,保壳。结果收益要远远跑赢大盘。有人在一只股票上就能赚好几十倍,也就是说有一个乌鸦变凤凰的故事发生,你就不会亏钱了。而我们市场的退市率又极低,所以这个方法的胜算其实非常大。

作者还举了一个例子,就是大家都知道的微软,在2000年互联网泡沫之前,他是市场明星,在泡沫破灭之后,他也依然保持着强劲的现金流和增长能力,大家也一致看好微软, 2003-04年,微软的业绩表现,甚至比分析师预测的还好。不过奇怪的事情发生了,微软不但没涨,反而下跌了14%,2006年又下跌了13%,远远跑输市场。这就是告诉我们,拥有较高市盈率,万众瞩目的明星公司,即便是业绩超预期,也只能有很一般的回报。大家会认为,你业绩好是应该的。所以并不会激动。

作者从神经学上分析了一下,多巴胺是大脑中产生快乐的物质,什么毒品,酒精,这些其实作用都是刺激多巴胺的释放,只要有多巴胺我们就会高兴。比如可卡因可以让大脑以正常计量15倍的速度释放多巴胺,所以无论你赚多少钱,娶多漂亮的妹子,也不如吸毒更加快乐。

而心理学家们做了很严格的试验,发现人们在得到预期的结果时,脑子中不会产生太多的多巴胺,这就有点和常识不一样了,一般人认为收益会让你兴奋,但其实并非如此,大家很平静。这就跟热门股遇到正面意外和冷门股遇到负面意外是一个道理。再举个栗子,就是说你都知道了每个月赚1万,5号发工资,拿到工资之后,还兴奋吗,显然一点都不兴奋,因为这是该得的,除非哪天你看到给你打了2万,你才能兴奋一下,但是这种兴奋幅度也会递减,赚1万的时候多给你2000,你就很高兴了, 赚10万的时候多给你2000,你觉得没啥变化。这也就是为什么那些吸毒的瘾君子量会越来越大,因为原来的量,已经不足以让他们兴奋了。

神经学家舒尔茨发现,意外的东西,通常会产生多巴胺,并且更加持久一些,也就是说,意想不到的收益,会让人兴奋一阵。还给出了一个公式,多巴胺的产生=发生的收益-预期的收益,那么这个公式该如何使用,我们又该怎么去指导自己的投资呢?明天接着讲。(转自老齐读书圈)

读书笔记

读书笔记

评论前必须登录!

注册