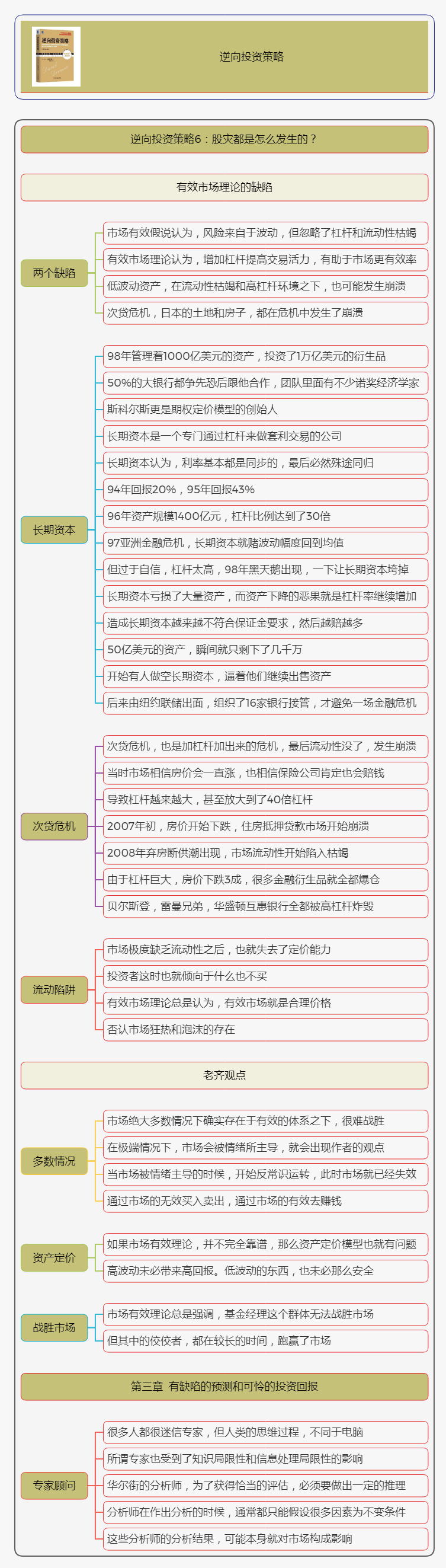

《逆向投资策略》读书笔记和读后感。我们昨天说到了87年股灾,市场瞬间失去了流动性,期现价格之间出现了明显的套利空间,结果都没有资金去弥补,市场有效假说在严重恐慌,缺乏流动性的情况下也就不攻自破,另外,市场有效假说认为,风险来自于波动,但他忽略了杠杆和流动性枯竭,两个致命因素,也就是说低波动资产,在流动性枯竭和高杠杆环境之下,也可能发生崩溃,老齐补充一下,就像美国的次贷危机,次级债就是低波动资产,还有日本的土地和房子,也是低波动的。但都在危机中发生了崩溃。

有效市场理论之前还认为,增加杠杆,提高交易活力,有助于市场更有效率,所以美国一直在加杠杆,这么搞的结果,就是平常很稳定,但最后憋出一个大瓜。

87年股灾之后,市场并未吸取教训,华尔街反而变本加厉,下面我们要介绍的低波动的灾难就是长期资本崩溃,98年他管理着1000亿美元的资产,投资了1万亿美元的衍生品,50%的大银行都争先恐后跟他合作,长期资本的事我们之前也讲过,他最出名的就是诺奖经济学家团队,可谓是星光熠熠,斯科尔斯更是期权定价模型的创始人。长期资本也是一个专门通过杠杆来做套利交易的公司,比如两个债券,资质差不多,但利差达到25个基点,长期资本就会买入利息高的,而卖出利息低的,赌他们两最后利率一致。华尔街称之为配对交易。他们的投资高度分散,同时买入和做空上千种债券,就完全靠着斯科尔斯的一套数学模型,疯狂赚取利润。

长期资本认为,利率基本都是同步的,要么同步上升,要么同步下降,最后必然殊途同归,因此无论结果怎么样,哪怕市场崩溃,长期资本都稳操胜券,用他们的话说,这种方式就相当于在游乐场收集硬币,相当于白捡钱一样。所以有多少要多少,来者不拒多多益善。只要有利差,借钱也干,而且能借多少就借多少。94年他的回报是20%,95年回报43%,96年之后更是闻名天下,资产规模1400亿元,杠杆比例达到了30倍。也就说,他的这套方法之下,只要市场下跌3.3%,他的万亿市值,就全都灰飞烟灭。

他非常不幸,赶上了97亚洲金融危机,四小龙四小虎开始崩溃,当时市场的波动极大,而长期资本决定我们就赌这个波动幅度回到均值,于是他卖空标普和欧洲的波幅期权,赌市场均值回归。其实他的想法一点问题都没有,但是就是过于自信,杠杆太高了,98年黑天鹅出现了,8个西格玛之外的事件出现了。在企业管理中,6西格玛就已经被认为是0事故,100万次操作,大概只有3次失误。那么8西格玛,基本上就是地球出现到现在,从未发生的事情。波动幅度不但没有收敛,反而继续扩大,一下让长期资本就垮掉了。

后来长期资本亏损了大量资产,而资产下降的恶果就是杠杆率继续增加,这就造成他越来越不符合保证金要求,然后越赔越多,50亿美元的资产,瞬间就只剩下了几千万。这次危机其实又是跟杠杆和流动性有关,与87年的股灾如出一辙。

虎落平阳之后,无数猎狗又上来撕咬,知道他流动性不足杠杆过高,于是开始有人做空长期资本,逼着他们继续出售资产。后来实在撑不住了,由纽约联储出面,组织了16家银行把它给接管了,这才避免了一场美国金融危机。

然后我们看次贷危机,他跟长期资本性质一样,都是加杠杆加出来的危机,最后流动性没了,才发生的崩溃,只是规模更大,住房抵押贷款证券,也即是MBS,杠杆率特别的高。因为大家都不相信房价会跌,所以只要有钱就拿去买房。但其实这种房贷背后的质量却差异巨大,比如硅谷精英买房,跟妓女买房,同样都是贷款,还款能力肯定完全不同。但是当房价不断上涨的过程中,所有人都不管了,把这些贷款都乱炖在了一起,然后在找个保险公司,做一个保险,接着一股脑卖给了投资者。而投资者第一相信房价会继续涨,第二相信保险公司肯定也会赔钱,所以就趋之若鹜的购买。杠杆越来越大,甚至放大到了40倍杠杆。这也就意味着只要底层资产波动2.5%,这个模型就会轰然倒塌。

当时美国人的狂热跟咱们现在一样,经济向下,房价向上。在2007年初,房价开始下跌,住房抵押贷款市场开始崩溃,坏账大幅增加,2008年弃房断供潮出现,市场流动性开始陷入枯竭。市场预期非常悲观,只有卖盘,没有买盘了。房子成了垃圾。

由于巨大杠杆的存在,所以房价下跌了3成,很多金融衍生品,全都爆仓了。甚至亏损了30倍保证金,也就是我们说的,倒欠别人钱。贝尔斯登,雷曼兄弟,华盛顿互惠银行全都被高杠杆炸毁。得亏当时保尔森财长紧急出手,设立7000亿美元的不良资产救助计划,否则还会有更多的机构不复存在。

所以一旦遇到这种情况,并不是你想抛售就能跑掉的,市场极度缺乏流动性之后,也就失去了定价能力,没人知道这些东西会值多少钱,所以大家也就倾向于什么也不买。中国的房子也一样,一旦房价开始逆转下跌, 抛售潮出来,你会发现,整个市场连个买家都没有。你的房子要是没有贷款,还能不着急慢慢卖,要是有贷款,还是用信用卡套利去做高评高贷的那种投机炒房客, 那你就等着爆仓吧。最后恐怕就不是本金亏掉这么简单了,甚至会到欠别人,一屁股债。人生尽毁。

有效市场理论总是认为,有效市场就是合理价格,否认市场狂热和泡沫的存在,但是一次一次的危机,却说明这一切理论都站不住脚。读到这里老齐也要多说一句,对于这两种观点我其实都不太认同,市场有效理论是正确的,市场绝大多数情况下确实存在于有效的体系之下,我们确实很难战胜它。但是在极端情况下,市场会被情绪所主导,这时候这本书的作者说的就对了,当市场被情绪主导的时候,开始反常识运转,那么此时市场就已经失效了。所以老齐的投资方法说白了就一句话,通过市场的无效买入卖出,通过市场的有效去赚钱。我们就是要将市场有效理论,变废为宝。

如果市场有效理论,并不完全靠谱,那么基于他之下的资产定价模型也就有问题了,最大的风险在于,高波动未必带来高回报。低波动的东西,也未必那么安全。也许之前的统计只是一种巧合而已,比如裙摆的长度,跟股市似乎有关,姑娘们的裙子越长,股市就是熊市,但这其实关系并不大。后来我们都知道了,姑娘的裙子越来越短了,但股市并非一直都是牛市。所以他只是30-40年代特有的显现而已。

至于战胜市场的问题,市场有效理论总是强调,基金经理这个群体无法战胜市场,但是如果用其中的佼佼者来比较,比如我们讲过的巴菲特,彼得林奇,约翰聂夫,邓普顿这些人都战胜了市场。而且是较长的时间,跑赢了市场。所以表明,要想战胜市场,肯定还是有办法可循的。

下面我们在看看作者是怎么喷预测这个事的,第三部分的标题就是有缺陷的预测和可怜的投资回报,很多人都很迷信专家,但是研究结果表明,人类的思维过程,不同于电脑,所谓专家也受到了知识局限性和信息处理局限性的影响,失败的概率甚至超乎想象。那些华尔街的分析师,为了获得恰当的评估,必须要做出一定的推理,但实际上,一个事件有太多的复杂因素,而每个因素里面又有太多的变量。甚至一些因素是截然相反的指向,所以分析师在作出分析的时候,通常都只能假设很多因素为不变条件,只分析少的可怜的几个变量。举个例子,比如美元利率上升,会影响股市和债市,但是政策可能又利好,资金面利空,但是基本面利好。所以你怎么分析?你只能选择性失明,对几个你认为最重要的因素做出判断,并且得出结论。而且最要命的事,这些分析师的分析结果,可能本身就对市场构成影响。

曾经有很多的测试,专门针对这些高智商的精英们做的,让他们在接受信息量较少的情况下判断,自己的成功率,比如告诉你毛茸茸让你猜一种动物,再问你,你觉得成功率会有多少,然后再告诉你颜色是黑白,再让你猜,再问你成功率是多少,那么这个测试能说明什么问题呢?靠着预测去做投资,对我们会产生哪些危害呢?我们明天接着讲。(转自老齐读书圈)

读书笔记

读书笔记

评论前必须登录!

注册