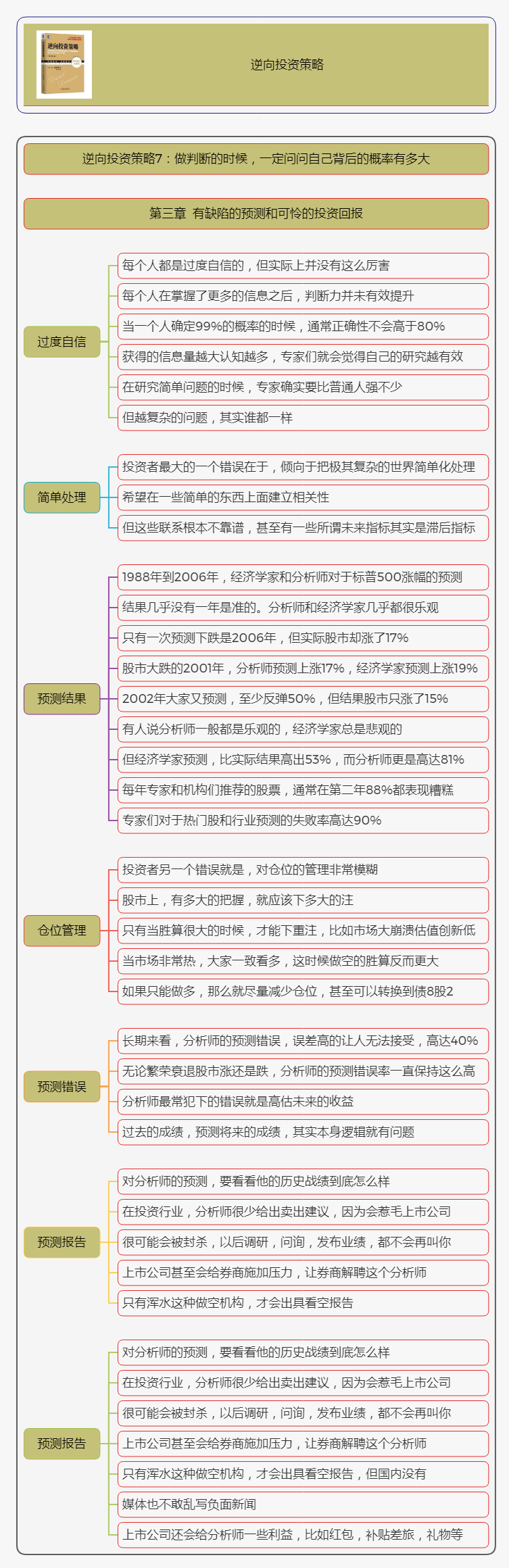

《逆向投资策略》读书笔记和读后感。昨天我们说道了一个测试,先给你很少的信息,问你判断一个事情把握有多大,大家觉得有3成把握,但其实成功率只有26%,后来给了他们4倍的信息量,再让他们判断把握有多大,绝大多数人都认为,这次不一样了, 我有一半的把握。但结果,成功率只有28%,也就是说在你掌握了更多的信息之后,你的判断力并未有效提升。每个人都是过度自信的,但实际上我们并没有这么牛逼。再举个简单的例子,比如打官司,双方律师都会认为自己有较高的获胜把握,还有你去问司机,都会觉得自己的车开的不错。起码比一般人强不少。这就是认知心理学,当一个人确定99%的概率的时候,通常正确性不会高于80%。

这能说明什么呢?这就告诉我们专家们通常都过度自信了,在研究简单问题的时候,专家确实要比普通人强不少,比如你问老齐,某个理财产品有没有风险的时候,我只要有功夫认真研究一下,肯定能说的八九不离十,但是如果你让我预测未来一周的股市怎么走,就麻烦了,因为太过于复杂了,所以我没有特别大的把握,但又过度自信,所以成功率反而并不高。甚至跟你随便预测一下,成功率也差不了多少。

而且认知心理学认为,你获得的信息量越大,认知越多,专家们就会觉得自己的研究越有效,比如在次贷危机之前,大量的研究机构都做了很全面的研究,论证房地产市场没有出现泡沫信号。然后继续给垃圾债AAA评级,也继续几百亿美元的售卖。当时老齐记得,最搞笑的就是高盛,他预测油价继续上涨,但后来油价却掉了四分之三。然后让他的客户在1000美元以上卖掉黄金,最后黄金却涨到了2000美元。所以这是全世界最牛的投行,也依旧是十分的不着调。你就知道预测这个玩意有没有用了。所以我们必须要心里有数,对于越简单的问题,越要找专家,越复杂的问题,其实谁都一样。而市场价格这个东西,则是全世界最复杂的东西。所以老齐看报告,通常只看逻辑,而不看结论。因为结论通常都是涉及价格预测的,这东西没什么卵用,未来到什么价格神仙也说不好,你就做好自己的事情,估值低了就买,估值高了就尽量减仓,永远别指望买在最低点,卖在最高点。把自己变成人,把专家想象成人,不要总去奢望大仙,你反而也就释怀了。否则天天去钻这个牛角尖,去琢么谁看的准,谁看的不准。其实一点意义都没有,我可以负责任的告诉你,都看不准。我们做投资,赚的是常识的钱,而不是预测的钱。

投资者最大的一个错误就在于,倾向于把极其复杂的世界,简单化处理。希望在一些简单的东西上面建立相关性,比如什么信号出现就买入,什么信号出现就卖出,软件商深谙此道,就利用你这种心理,做一些就交易软件,然后高价卖给你。你以为如获至宝,但还是会亏得一塌糊涂。因为这些联系根本就是不靠谱的。甚至还有一些未来指标,也就是当股市走出行情之后,才给你标注的买入信号,而你当时是根本看不见这些东西的。所以乍一看这东西神奇无比,但是用过才知道,他到底有多坑。老齐当年在电视台,几乎所有的动辄数万元的投资软件我都有,都是软件商白送给我,让我们做广告的。但结果一点用都没有,当年我的投资也是一塌糊涂,所幸就是当时钱少,亏损比例巨大,但绝对数量有限。

遗憾的是,如果你没有学过认知心理学,你无法避免这种过度自信的倾向,作者列出了一份1988年到2006年,经济学家和分析师对于标普500涨幅的预测,结果几乎没有一年是准的,分析师和经济学家几乎都很乐观,他们很少认为股市会跌,绝大部分都会认为今年是上涨的,只有一次预测下跌是2006年,分析师觉得市场要跌2%,经济学家觉得不涨不跌,但实际股市却涨了17%。而在股市大跌的2001年,分析师则预测上涨17%,经济学家觉得怎么也得涨19%,结果股市却跌了一半。2002年大家又预测,至少反弹50%,但结果股市只涨了15%。

有人说分析师一般都是乐观的,经济学家经常把危机挂在嘴边,所以他们总是悲观的,但是从结果来看,经济学家的预测,比实际结果也高出了53%,而分析师的乐观程度更是高达81%。所以看研究机构的报告,以及听经济学家瞎逼逼的时候,一定要调低你的预期。

作者还统计了,每年专家和机构们的预测,结果发现,他们推荐的股票,通常在第二年都表现糟糕。而这个概率竟然高达88%,要知道我们扔硬币的概率还是50%呢,所以完全把这个专家推荐,看成一个反向指标。你把专家推荐的股票,第二年融券卖空,赚钱的概率要大的多。

从历史上的分析来看,专家们对于热门股和行业的预测,几乎都是失败的。而且失败率高达90%,所以这也告诉我们,一旦什么东西成为了市场热门,那么他就快到头了。这个准确度,要远高于你去听专家分析的准确度。老齐管这个叫做大热必死。

投资者还经常犯下的一个错误就是,不知道自己该下多少注,也就是说,对于仓位的管理非常模糊,比如生活中,你会拿所有的钱都去赌彩票吗?你肯定不会这么傻,你把所有的号买全,要花的钱,比得到的500万多的多,所以这个概率肯定太小了。股市上也一样,你有多大的把握,就应该下多大的注,要真的像彩票那种概率,最多你也就只能出2块钱。只有当胜算很大的时候,才能下重注,比如遇到了市场大崩溃,估值创新低,满地都是便宜货的时候,此时反而是你该下重注的时候。而当市场非常热,大家一致看多,4000点才是牛市起点的时候,这时候做空的胜算反而更大。如果你只能做多,那么就尽量减少仓位,甚至可以转换到保守的债8股2的模型上来。

从长期来看,分析师的预测错误,误差高的让人无法接受,错误率高达40%以上,而且不分时间段,也就是说,无论繁荣衰退,股市涨还是跌,分析师的预测错误率一直保持这么高,他们最常犯下的错误就是高估未来的收益,确实如此,分析师的报告总是按照过去的增长率,倒推未来增长,所以在他们的笔下,未来公司都是赚钱的,也都是赚很多钱的。但其实公司的业绩,通常都涨跌不定,即便稳定增长的公司,增长率也是有起伏的。所以我们要特别小心,在看这类报告的时候,你首先要识别分析师的情绪,如果市场特别乐观的热门股,那么基本不可信,业绩弄不好要打对折。如果是一直下跌的冷门股,他们预估的业绩可能还靠点谱。

作者也说,用过去的成绩,预测将来的成绩,其实本身逻辑就有问题。如果你要非得愿意去相信分析师的报告,那么你应该先把这个分析师过往的预测都看看,看看他的历史战绩到底怎么样,也许看完了之后,你心里也就有数了。根据这个行业的规则,分析师是很少给出卖出建议的,因为那样会惹毛上市公司,很可能会被封杀,以后调研,问询,发布业绩,都不会再叫你,你基本也就没办法在这个行业混下去了。上市公司甚至会给券商施加压力,让券商解聘这个分析师,所以你大多数情况只能看到买入建议,永远看不到卖出建议。因为卖出,对于分析师个人不利。

只有浑水这种做空机构,才会出具看空报告。但可惜国内没有做空机构,即便媒体也不敢乱写负面新闻,之前就有的记者,被上市公司跨省追捕。所以谁也不想触这个眉头。而且有的更恶劣,上市公司还会给分析师一些利益,比如红包,补贴差旅,礼物等等,他们指示一些分析师出具他们想要的报告。这也是行业的潜规则。这就不是预测问题了,而是道德问题。

说完了现在投资中的种种问题,那么作者肯定是要说出他的解决方案的,明天我们就来看看,作者的方案,如何把心理学的知识引入投资当中。建立新的投资体系。(转自老齐读书圈)

读书笔记

读书笔记

评论前必须登录!

注册