《逆向投资策略》读书笔记和读后感。昨天说到了代表性偏见,2007年油价的暴涨暴跌就是这个错误,一开始油价涨到145美元,大家都觉得是石油危机重新开始了,后来又跌到35美元,比开采成本还要低了,但市场却觉得,大萧条来了,经济完蛋了,以后再也不用油了,但其实半年以后市场就冷静过来,再次涨回到了100美元。那么这次会不会也一样呢,2020年1月份布伦特油价还在70美元,到了4月份就跌到了15美元。让市场冷静冷静,他一定会回来的。否则俄罗斯,沙特,阿联酋甚至美国,都会集体崩溃。

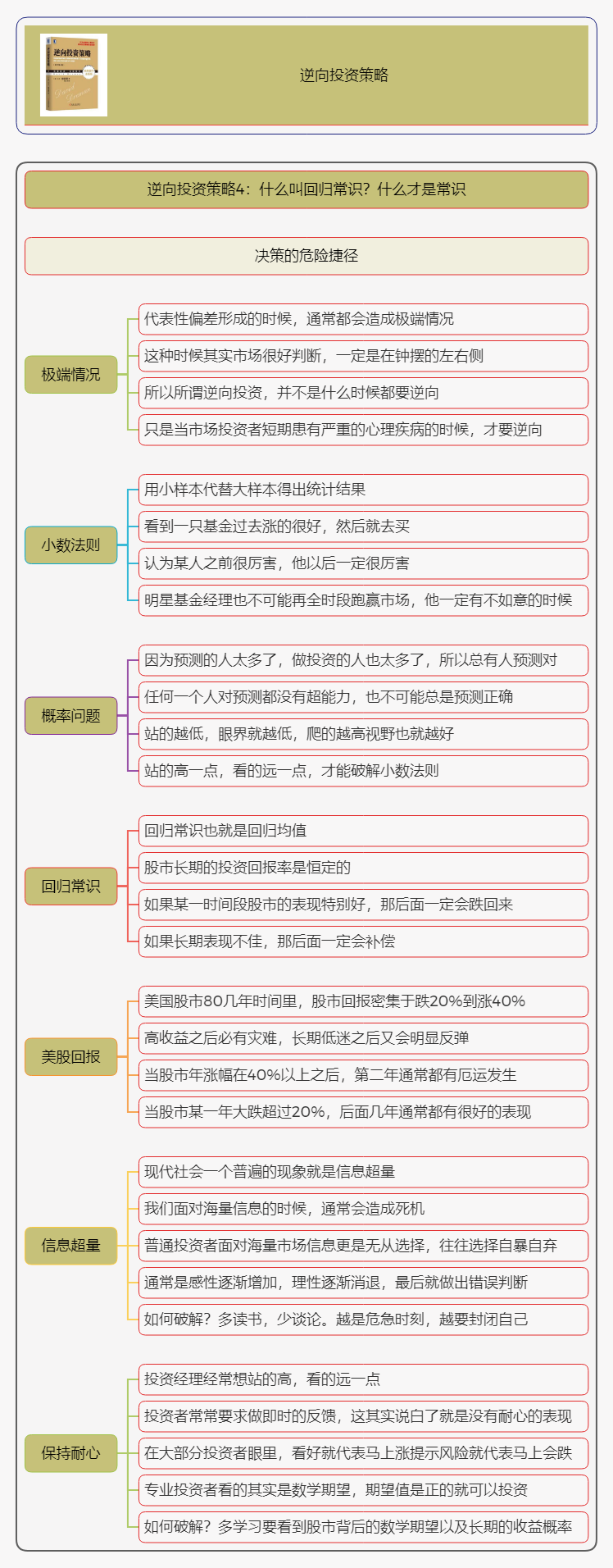

这种代表性偏差形成的时候,通常都会造成极端情况。这种时候其实市场很好判断,一定是在钟摆的左右侧,比如有人拿股市比2007年大牛市的时候,一定是情绪高涨了,这时候所有公司估值都已经很高。这就是我们该离场的标志,而有人在担心新冷战,担心大萧条的时候,市场一定是情绪恐慌。此时可以随便做多。买什么基本都是便宜的。所以所谓逆向投资,并不是什么时候都要逆向的,只是当市场投资者短期患有严重的心理疾病的时候,才要逆向。

下一个心里问题叫做小数法则,说白了就是用小样本代替大样本得出统计结果。我连续扔了3次硬币,都是正面,然后就得出结论,在上午10点扔硬币,都会得到正面的结果。觉得很可笑吗,其实你们都是这么干的,比如看到一只基金过去涨的很好,然后就去买。这就是典型的小数法则,他过去一年涨的好,很可能是赶上了。刚好他的投资方式,适用这种市场风格,结果就涨了。但你买进去以后,这种风格刚好结束,所以就会亏损。这就是我们常说的大热必死。

还有人认为某人之前很厉害,他以后一定很厉害,这其实也是错误的,明星基金经理也不可能再全时段跑赢市场,他一定有不如意的时候。之前我们讲的温莎基金,就是这样,有他发威的时候,也有他明显不行的时候,巴菲特也是如此,2000年之前他都被人骂惨了。所谓大师就是能够禁得住诱惑,长期跑赢,仅此而已。作者举例雅努斯基金互联网泡沫之前,收益连续跑赢市场,但是泡沫破灭之后,他就完蛋了。年化收益只有8.7%,严重跑输大势。如果你是后来才买的这只基金,可能不但不赚钱,还会赔掉很多钱。说白了就是市场风格转换了,以前的互联网猎手,完全没用了,泡沫之后市场风格转向了金融和地产。所以他的业绩就很差了。

那么为什么又会有明星经理,也会有人预测准确呢?这其实就是概率问题,因为预测的人太多了,做投资的人也太多了,所以总会有人完全符合当时的市场环境,也一定会有人猜对结果。2014年世界杯,德国踢巴西7:1,这种极小概率结果,竟然都有人猜对,赔率6500倍,说一个荷兰人,哥们喝高了,乱打了一个数字,结果200欧,变成了130万欧元。但是你能说这哥们很神吗?你以后会听他的预测去买彩票吗?

投资也是一样,有人预测对了87年股灾,因此被高薪聘请加入雷曼,但此后他却水平一般,根本没什么胜算。那么该怎么正确的认识这些大神,我们心里要有一杆秤,起码你要知道,预测这个事任何一个人都没有超能力,也不可能总是预测正确。能在相当长的时间里,预测正确就很不错了。比如巴菲特,他1996年以后就看空科技股了,足足被骂了4年,最后才再度封神。巴菲特最伟大之处,其实并不在于预测,而是回归常识。绝对不相信世界上有鬼神之说。所以别人冒进的时候,他才能始终克制,别人夺路而逃的时候,他又能进场抄底。

那么政府公布的统计数据会不会也有这个问题呢?会的,一些政府公布的经济数据,也会引发市场的巨大反应,比如2020年第一季度我们的GDP是负的6.8%,这就是典型的衰退了,很多人就会比较恐惧,认为完了,但其实这就是典型的小数法则,用一个季度,还是一个特殊的季度来衡量经济的全貌。我们的投资者就是疯狂地被这些个案所影响,然后基本上很难做出客观正确的判断。那么怎么破?说白了就是往高处爬爬,你就能看的更远一点,站的越低,眼界就越低,爬的越高视野也就越好。所以站的高一点,看的远一点。拿到一个季度的经济数据,你多想想,一年后会怎么样,10年后呢?我们可能永远都受到疫情影响吗?

我们总说,做投资要回归常识,这个常识非常简单,可以简单的理解成为均值,回归常识也就是回归均值。比如有的运动员,投篮手感很好,三分球百发百中,那么也就意味着他可能会在将来某一时段,连续投不中,因为再好的射手,比赛中的三分球命中率也就是40%,这就是均值回归,放在投资中也是一样,股市长期的投资回报率是恒定的,扣除通胀是6.6%,不算通胀差不多10%,如果某一时间段股市的表现特别好,那他后面一定会跌回来,如果长期表现不佳,那他在后面一定会补偿给你。

作者做了一张图,是美国股市的历年回报点状图,可以看到在过去80几年的时间里,股市回报基本上是平均分配的,密集于跌20%到涨40%的空间里。高收益之后必有灾难,长期低迷之后又会明显反弹。最明显的是当股市年涨幅在40%以上之后,第二年通常都有厄运发生,相反,当股市某一年大跌超过20%,后面几年通常都有很好的表现。

我们的大脑处理的信息,其实是有限的,而现代社会一个普遍的现象就是信息超量,所以我们面对海量信息的时候,通常会造成死机。也就是俗话说的脑子不转了,连最简单的东西也都不思考了。而投资市场就足够复杂,宏观,微观,机构个人,还要研究资金,基本面,产业政策,太多的东西要去分析,但普通投资者,基本无力承担,也没有帮手分工合作,最后他们往往选择自暴自弃。特别是当一大堆信息还相互冲突的时候,就更加难以抉择。比如大家都在夺路而逃,告诉你股市有多可怕,赔了不少钱,这种时候你的知识却告诉你,股市便宜了,长期回报更高。那么你到底该信谁?通常是感性逐渐增加,理性逐渐消退,最后就做出错误判断。那么怎么让理性增加感性消退呢,老齐的办法是,多读书,少和不懂的人谈论投资。越是危急时刻,越要封闭自己,在书本上去思考,而不要去听普通的投资者怎么说。读书才会给你理性,过多的交流,只会让你陷入群体行为当中。

作者经常被别人问到的问题就是,如果股票真那么好,为什么还不涨,如果逆向投资这么有用,那我为啥还赔钱。这其实就是最大的问题所在,投资经理经常想站的高,看的远一点,但投资者常常要求做即时的反馈,这其实说白了就是没有耐心的表现。4月种地,5月就想刨出来收割,结果是什么?农民都知道,你不但会一无所获,还得赔掉大把的种子钱。但很可惜,没上过学的农民都懂的常识,很多精英和高知却完全不懂。这就是启发式偏差,在大部分投资者眼里,看好就代表马上涨,提示风险就代表马上会跌。这种想法未免太过于幼稚了。专业投资者看的其实是数学期望,比如扔硬币,猜对了给10块钱,猜错了输掉5块,那这就是一个很好的投资,只要我一直押宝一面,他的数学期望就是正值,尽管我可能上来连玩3把都亏钱了,但并不影响我在上面持续赚钱。而普通投资者看到的只有价格,还比如扔硬币,他们最想知道的是下一把你会扔正面还是反面。他们一把都不想猜错。所以这就是观念上的不同。那么该怎么办呢?还是得多学习,你要努力让自己看到股市背后的数学期望,了解股市是一个长期概率的游戏,这样才能更有耐心。就像农民知道,庄稼不会一个月就长出来一样。股市也不会一夜暴富。明天我们继续来聊聊其他的心里问题,叫做锚定效应和后见之明。咱们明天再见。(转自老齐读书圈)

读书笔记

读书笔记

评论前必须登录!

注册