苏世民我的经验与教训。昨天我们说到了,正当他们踌躇满志要杀入房地产行业,去廉价收购那些打折资产的时候,后院起火了,那些基金的投资者却很不愿意,这些人都被房地产吓怕了,而且深恶痛绝,所以这也令作者很尴尬,明知道机会,却没有资金,最后乔罗伯特也不得不从他们这里离开,转投到了高盛那边。

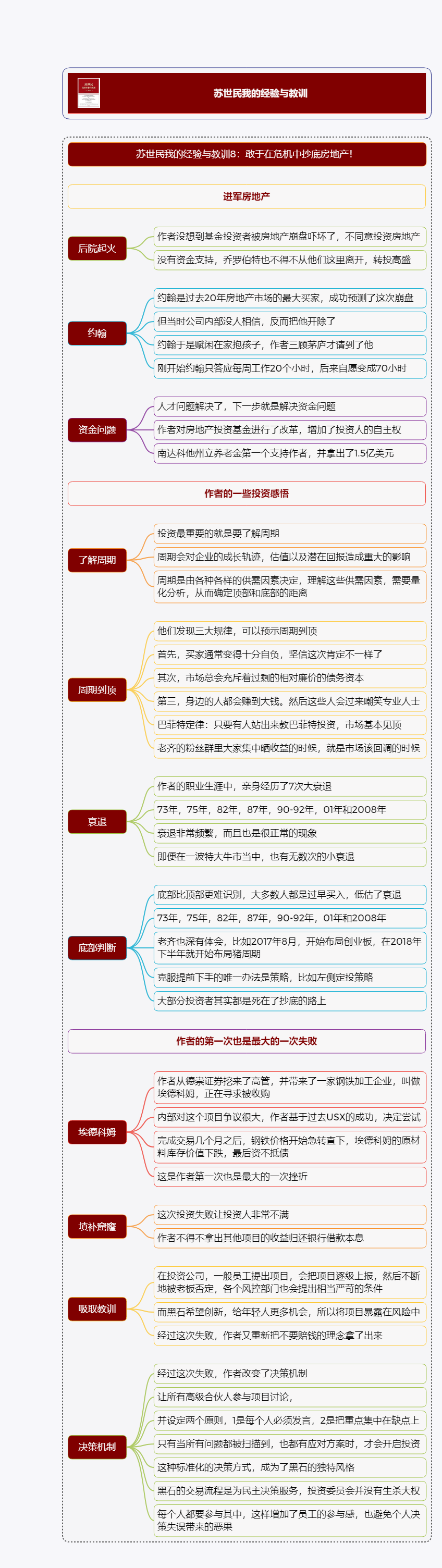

进军房地产

但是,作者他们仍然不死心,后来他又接触到了一个叫做约翰的人,这个人一直在一家房地产投资公司工作,成为过去20年房地产市场的最大买家,但他最后又成功预测到了这次房地产崩盘,但当时公司内没人听他的鬼话,反而把他开除了。此时这个约翰正在家里抱孩子。

作者也是三顾茅庐,约翰才答应每周给黑石工作20个小时,平常就让助手协助黑石工作。不过通常这种人都是闲不住的,只要工作的瘾上来,你就挡也挡不住了,没过多久20个小时就自觉自愿的变成了70个小时。准备隐退的约翰又变成了工作狂。

人才有了,下一步就是要解决钱的问题了,房地产崩盘让大家损失惨重,心有余悸,要想说服其他人出钱接盘这显然难度太大。他们需要甜味剂来消除这种恐惧,也就是说必须要通过交易结构,打消大家的顾虑。作者对于房地产基金做出了全新的规则,投资者投入的资金可以分成3份,以后基金购买任何项目,投资者都可以有自主选择的权力,他要不相投,可以收回三分之二,第一个支持他们的是南达科他州立的养老金,拿出了1.5亿美元。也就是说作者要用这些老头老太太的退休金,去抄底房地产了,想想之后他自己也觉得压力不小。但随后证明,他是对的。

作者的一些感悟

作者说,做投资最重要的就是要了解周期,周期会对企业的成长轨迹,估值以及潜在回报造成重大的影响,黑石的投资,会定期围绕周期做重要的分析和讨论,他们发现三大规律,可以预示周期到顶。

首先,市场顶部相对容易识别,买家通常变得十分自负,坚信这次肯定不一样了。

其次,市场总会充斥着过剩的相对廉价的债务资本,为热门市场的收购和投资提供资金,也就是说,市场上的钱非常多,资本过剩推升泡沫。有的时候甚至借钱的人都不收利息。市场杠杆水平迅速攀升,就是一波泡沫的明确标志。那些投资者,也愿意接受更高的市场估值。不再为价格斤斤计较。不幸的是,一旦经济收缩,这些乐观的预测基本都无法实现。

第三,市场到顶的时候,你身边的人都会赚到大钱。然后这些人都会过来嘲笑你,觉得你一个专业人士,还没有大爷大妈们收益高。什么策略,什么模型,什么估值分析全都不如他随意买的收益好。但这种时期其实非常短暂,美国市场有一个巴菲特定律,只要有人站出来教巴菲特做人了,就该是要倒霉的标志。

在作者的职业生涯中,亲身经历了7次大衰退,73年,75年,82年,87年,90-92年,01年和2008年。其实非常频繁,而且也是很正常的现象,即便在一波特大牛市当中,也有无数次的小衰退。不过作者也说,底部反而不容易发现,大多数人都是过早买入,低估了衰退的严重程度。关键要保持冷静,不要过快反应。我也是深有体会,我们也有抄底过早的毛病,比如在2017年8月,就开始布局创业板了,这就有点早。在2018年下半年就开始布局猪周期,这显然也早了半年多。这其实就是过度自信的心理误区造成的,总觉得自己懂周期,所以才敢下手抄底,但往往会抄到半山腰,那么该怎么克服这个臭毛病呢?唯一的抓手就是策略。你不能指望每次判断都正确,这是不现实的,但是你可以指望自己的策略去为你的判断护航,比如我们每次抄底的时候,基本都会用左侧定投策略,这就是在克服抄底过早的毛病。有了定投护航,即便你抄底过早也不要紧,后面都能把成本摊下来。当然也有失手的时候,比如2020年3月份抄底原油,谁成想人家突然不让买了,这就比较难受了。好在这种不可抗力应该并不会很频繁。

作者说,大部分投资者其实都是死在了抄底的路上。早上6点天才亮,结果夜里11点就冲进去了,3-4点钟的时候,挺不住放弃了。周期其实最终是由各种各样的供需因素决定的,理解这些供需因素,需要量化分析,从而确定顶部和底部的距离。比如房地产市场,当建筑物的价值远高于修建成本的时候,就会刺激开发商大规模上项目,而大量的竞争者出现,就必然造成供过于求,房产价值就会下跌,甚至是急剧下降。所以想泡沫想周期,你就使劲想未来的供需状况。到底是买的人多,还是卖的人多。是产品供应大,还是资金供应大。

作者第一次也是最大的一次失败

后来随着黑石的扩张,他们从德崇证券挖来了高管,而这个人还带来了一笔业务,也是一家钢铁加工企业,叫做埃德科姆,这家公司正在寻求出售,要价3.3亿美元,作者他们一开始也比较认可,但是后来在内部发生了分歧,有人不太看好这笔交易,说这笔交易可能会成为一场灾难,说这个埃德科姆毫无价值,管理不善,所有的利润都来自于钢材价格上涨,这些都是周期性的利润,所以终究会破产。于是他们在内部进行了针锋相对的讨论,最后作者还是决定一试,主要是他们之前投资USX的运输之星,带来了神一样的自信,让他感觉良好,似乎很懂钢铁业务。但是就在完成交易几个月之后,钢铁价格开始急转直下,埃德科姆的原材料库存价值下跌,甚至跌破了采购价,甚至最后无法偿还债务,就像不看好的他的说的那样,最后土崩瓦解。

这个投资失败,让黑石的投资人十分不满,总统人寿的首席执行官就兴师问罪,你们能力有问题还是脑子不好使,投资这种垃圾。作者也羞愧的在那挨了一顿臭骂,无力反驳。之后他回到黑石,还有一大堆屁股要擦。别忘了他可是杠杆收购,也就是说其中大部分钱都是借的,银行可不是吃素的,银行的本息利润你必须要保证,那些亏损只能自己和投资者来背,他不得不从其他的项目收益中拿出钱来,去补这个项目的窟窿,以确保整体收益过得去。

通常的大公司,员工会把项目逐级上报,然后不断地被老板否定,各个风控部门也会提出相当严苛的条件,而在黑石,他们希望创新,希望给年轻人更多的机会,所以才将项目暴露在风险当中。他被一场精彩的推销征服了,这个事给他的教训很大,也是黑石到现在为止最大的挫折。他又重新把不要赔钱的理念拿了出来。以后的投资,一定得不见兔子不撒鹰,要做到万无一失。

作者认识到,经验再多也会犯错,所以不能把所有的项目都用自己的经验来决策,他需要更开放的参与和讨论,于是他改变了决策机制,让所有高级合伙人参与进来,一起来讨论项目。还设定两个原则,1是每个人必须发言,以确保决策是由集体制定,2是把重点集中在缺点上。也就是主要让大家提意见,提风险。避免思维盲区。然后负责项目推介的小组,来负责回答这些疑虑。有点像三堂会审。只有当所有的问题都被扫描到,也都有应对方案的时候,才会开启投资。后来,这种标准化的决策方式,成为了黑石的独特风格。

后来,当别人问他该如何投资的时候,他也总是提到那几个字,不要赔钱。别人以为他是有所保留,但作者心里却一致认为,真正的道理其实就是这些。他们公司的交易流程是为民主化决策服务的,黑石投资委员会并没有生杀大权,他的职责是发现交易,探讨交易,是否推进业务,是大家共同制定的。交易提出者和投资委员会要一同探讨影响交易的因素,分析各种情况。每个人都要参与其中,无论什么资历以及职务。这样增加了员工的参与感,也避免个人决策失误带来的恶果。明天我们再来聊聊,黑石的人才战略,明天见。

读书笔记

读书笔记

评论前必须登录!

注册