《驾驭周期》这本书干货很多的。

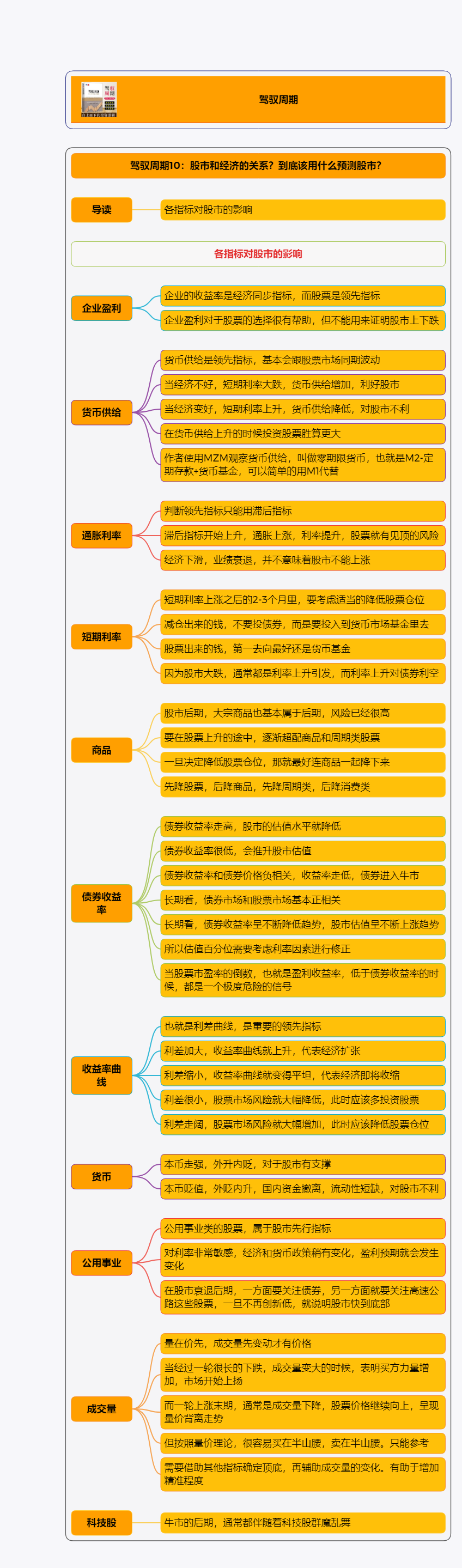

各指标对股市的影响

企业盈利

我们正说到,股市和经济的关系,很多分析师都爱用企业盈利来反映股市,如果企业盈利好,股市就涨,但其实并非如此,比如1998年,标普500的每股收益就下跌了6%,但同时,受到亚洲金融危机影响,大宗商品和利率持续下跌,这些疲软的经济数据和企业盈利并没有影响到股市的表现,美国股票市场反而一年大涨了31%。相反股票市场反而容易在强劲的经济表现下走弱,比如2007年到2008年,我们就是经济过热,结果受到通胀高企的影响,股市大跌。

那么企业盈利跟股市真的没关系吗?作者说肯定也不是的,企业盈利对于股票的选择很有帮助,但是投资者利用收益率来证明股市的上涨下跌,这确实是明显错误的。企业的收益率是跟经济联系在一起的,他们都是同步指标,而股票是领先指标,所以股票一涨就有业绩,而不是业绩一涨才有牛市。儿子长得像爸爸,你不能说爸爸长得像儿子,先后顺序要搞清楚。

那么什么能够影响领先指标呢?答案是落后指标,落后指标表现,就会影响领先指标,货币供给是领先指标,基本会跟股票市场同期波动,而经济是同步指标,大宗商品和利率是滞后指标,当股票上涨的时候,通常是经济处于复苏到过热的时期,这段时间通胀是比较平稳的,利率是比较低的。而一旦滞后指标开始上升,通胀上涨,利率提升,股票就有见顶的风险,而反过来说,当通胀到顶,利率到顶,基本股市也就到底了。而此时经济还在一个明显的下滑当中。所以提醒一下大家,不要认为经济还在下滑,业绩还在衰退,股市就涨不了,最典型的例子就是2019年,股市照样涨了20%多。而这一年经济是持续下滑的。

货币供给

货币供给也能够对股票市场起到一定的指引效果,当经济不好,造成的短期利率大跌,从而引发货币供给增加的时候,反而对于股市构成了利好。然而经济好了,短期利率上升,形成货币供给降低,反而对股市造成压力。所以我们必须在货币供给上升的时候去投资股票,一旦货币供给下降了,就要小心了。虽然都是长期持有,但是这两个时间段的胜算上不一样的。作者用的货币供应量是MZM,叫做零期限货币,也就是M2-定期存款+货币基金,如果你不会计算,就简单的用M1就可以了。差不了太多。

短期利率

作者建议,在你看到明显的短期利率上涨,之后的2-3个月里,就要考虑适当的降低手中股票的仓位,减仓出来的钱,也不要投债券,而是要投入到货币市场基金里去。所以股票出来的钱,第一去向最好还是货币基金,因为股市大跌,通常都是利率上升引发的,而利率上升对债券也不是个好消息,所以退出股票,转现金,要比直接转债券更好,即便转债券,也要以短债为主。

商品

有人问了,商品不是还在涨吗?为什么不去做商品?因为商品此时也已经差不多最后一棒了,你这时候去买大宗商品,风险也已经很高了。我们可以在股票上升的途中,逐渐的超配一些商品,和周期类股票,但是一旦决定降低股票仓位了,那就最好连商品一起降下来。先后顺序,你可以先降股票,后降商品,先降周期类,后降消费类。

债券收益率

债券收益率对于股市也有着重要的意义,这个我们之前不止一次提到了,债券收益率走高,那么股市的估值水平就降低,相反债券收益率很低,大家也就都愿意去投资股票。也就推升了市场估值,所以债券收益率和股市负相关。而我们之前也讲了,债券收益率和债券价格负相关,收益率走低,债券进入牛市,所以长期看,债券市场和股票市场,基本还是正相关的。也就是债券涨了,股票通常都会跟着涨,而当债券不涨了,你就小心点股票吧。我们往往要先退出债券,或者降低债券的久期,之后再降低股市的仓位。

这里面也多说一句,长期来看,债券收益率是不断降低的,比如70年代美国的债券收益率高达15%,后来一路降低,也有5-7%,然而现在只有1.5%了,所以债券收益率不断降低,股市估值也就不断上涨。虽然我们有估值百分位这个统计,也就是我们常说的分位标准差,但是这个东西也要以发展的眼光去看,过去的利率水平偏高,所以估值整体偏低,而现在利率越来越低,那么股市整体的平均估值也就随之提升。所以我们看到了,美国股市高估了这么长时间,但却依旧在上涨。后来我们也在反思,是不是撤出美国股市太早了,漏算了利率趋势的变化,可能是一个重要的错误。

不过,无论怎么样,当股票市盈率的倒数,也就是盈利收益率,低于债券收益率的时候,都是一个极度危险的信号,比如90年代末的那波,美国市场市盈率达到33倍,盈利收益率也就是100÷33=3%。而当时的债券收益率是6%,这其实已经为股市敲响了丧钟。此时还去投资股票,真的就等于是往火坑里跳了。现在美国股市也是基本30倍的估值,但利率只有不到2%,所以虽然估值同样可怕,但跟利率一比较,其实矛盾没那么突出。

收益率曲线

下面我们看收益率曲线,这个之前讲过,就是利差曲线,利差加大,收益率曲线就上升,代表经济扩张,利差缩小,收益率曲线就变得平坦,代表经济即将收缩。收益率曲线也是重要的领先指标,在收益率曲线走势平坦的时候,也就是说利差很小的时候,股票市场风险就大幅降低了,此时应该多投资股票,反过来,当收益率曲线上扬,利差走阔,那么就要小心了,1999年,美国的就形成了一条非常陡峭的收益率曲线,说明长期利率大幅上涨,形成了巨大的利差。

货币

美元对于美股来说,也是有意义的,美元如果很强势,那么股票市场就差不到哪去,而美元如果走势疲软,那么很可能意味着大宗商品开始涨价, 进入了通胀阶段,美股走势也会有很大的麻烦。而对于中国来说,也基本如此,人民币走强,外升内贬,对于股市有支撑。相反,人民币贬值,外贬内升,国内资金撤离,流动性短缺,对于国内股市来说是个较大的打击。

公共事业

股票市场还有一个先行指标,就是公用事业类的股票,比如装备和基础设施行业,公路,水利,机场,港口等等,这些是资本密集型行业,对于利率非常的敏感,如果经济和货币政策稍有变化,他们的盈利预期就会发生明显的变化,所以这个行业,往往能够先于股票市场而启动。所以我们在衰退后期,其实一方面要关注债券,另一方面就要关注高速公路这些股票,他们不再创新低,就说明股市快到底了。比如老齐的观察窗就是山东高速这只股票,他在2018年7月见底,随后一路回升,而大盘两次见底一个是2018年10月份,和2019年1月初,这两个时点山东高速都是不断上扬的,所以这就是一个股市大底的信号。上一波牛市也一样,山东高速2014年1月见底,而大盘是2014年3月见底。此时你应该能够确认,离新的回升不远了。

成交量

作者还提供了一个股市的重要指标,叫做成交量,股市有句谚语叫做量在价先,成交量先变动才有价格。当经过一轮很长的下跌之后,成交量变大的时候,表明买方力量增加,市场开始上扬。而如果一轮上涨末期,通常是成交量下降,股票价格继续向上,呈现量价背离走势,这时候也意味着上升不会长久了。但其实这招不太好用,因为你无法分辨是阶段调整还是遭遇大顶,按照量价理论,你很容易买在半山腰,卖在半山腰。所以这只是个参考。你确定了顶底之后,再辅助成交量的变化。这样有助于你增加精准程度。

科技股

科技股也是股市的一个信号,在牛市的后期,通常都伴随着科技股群魔乱舞,因为价值已经无法再编造故事自圆其说了,需要科技股上演科幻传奇,来给股市做个合理的解释。我们的2007年,2015年都是如此,美国的3波大牛市,68年之前,2000年之前,还有目前,都是科技股涨的最多。往往繁荣的顶点,都是由科技浪潮带动的,大家会对科技改变生活深信不疑,那么我们该如何借助科技股的表现,提高我们的胜算呢?

读书笔记

读书笔记

评论前必须登录!

注册