《驾驭周期》我们今天来看看信贷周期,债券除了有期限之分,还有等级区别,比如国债就是信用最好的债券,还有信用债各种评级,比如AAA,就要比BBB的债券利率更高。而BBB就是垃圾债。如果评级为C,那就是垃圾债中的垃圾债。

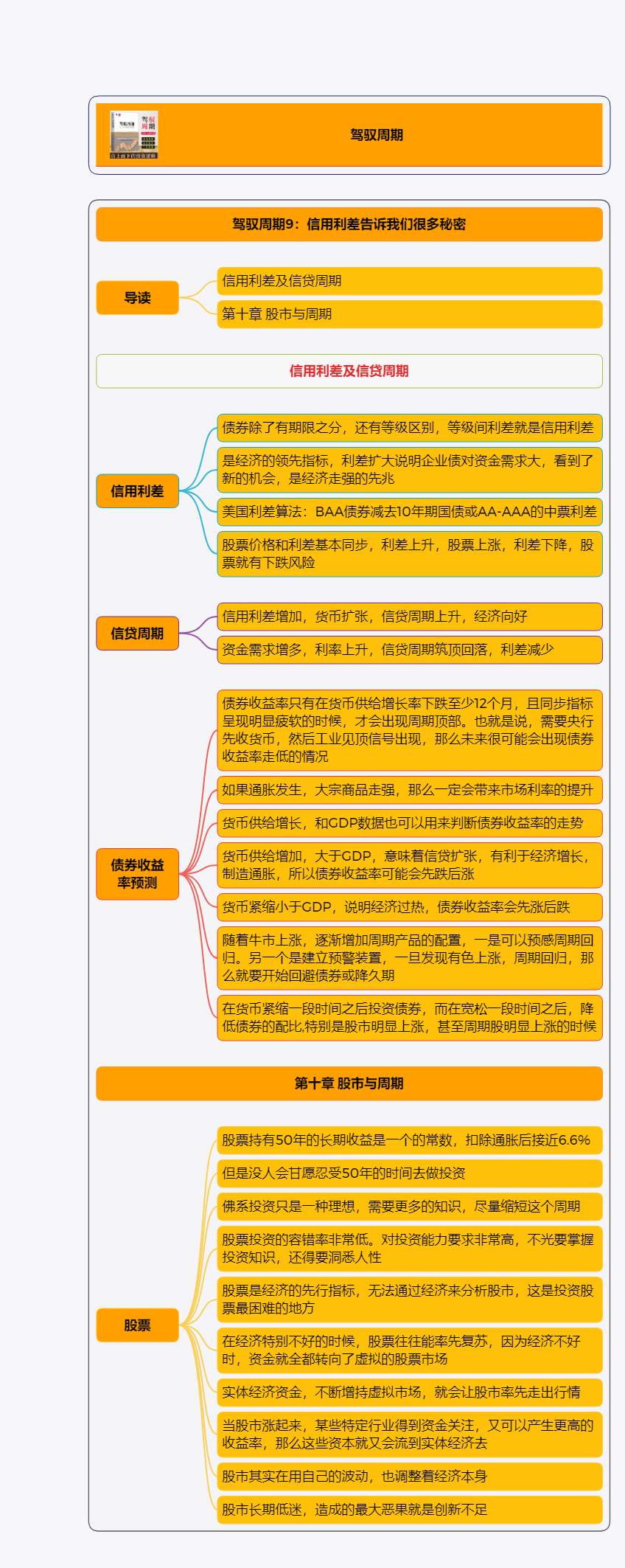

信用利差及信贷周期

你要不给一些更高的利率,市场上根本没人买你。比如国家找你借钱,现在是3%,因为大家知道国家肯定能还钱,但如果贾跃亭要借钱,估计20%的利率,你也未必敢把钱借给他。20%-3%的利差,就是信用利差。这个利差的走势,也很说明问题,他也是经济的领先指标,利差扩大,说明企业债对资金需求大,所以给更高的风险补偿,此时一定是企业看到了新的机会,自身也愿意承担更高的融资成本。所以这是一个经济走强的先兆,信贷周期上升,货币也是扩张的。但随后,经济好了,资金需求多了,会带动国债利率也开始上升,企业要想融资就要付出更多的成本,甚至到了无利可图的地步,企业算了算账,也就不再干了,此时就会逐渐降低资金需求,信贷周期开始筑顶回落。

作者举例,1995年,信用利差降到了低点,说明货币供给缓慢,而1999年之前,信用利差就大幅上升,说明大水漫灌,随后就是信贷需求下降,货币供给和利差双双见顶回落,这才造成了后面的互联网泡沫破灭。

所以我们做投资的时候,一定要关注利差的变化,当然利差的算法有很多种,作者说的是用BAA债券减去10年期国债,而现实中很多都用AA-AAA的中票利差。其实都是一个意思。走势也大体趋同。之所以算法有差异,就是因为,美国垃圾债很多,而咱们这垃圾债并不活跃,所以不太具有代表性。

这里面还得提醒一下,股票价格和利差基本上是同步的,利差上升,股票就会涨,利差下降,股票就有危险了。比如06年的大牛市,当时还没有信用利差统计,但是期限利差大涨,而09年,11年,和2013年,都是期限利差和信用利差同时上涨,说明信贷周期迎来了转折。

那么债券收益率可不可以预测呢?作者说应该是可以的,需要我们去找领先指标,比如货币供应量,比如债券收益率只有在货币供给增长率下跌至少12个月,且同步指标呈现明显疲软的时候,才会出现周期顶部。也就是说,需要央行先收货币,然后工业见顶信号出现,那么未来很可能会出现债券收益率走低的情况。而如果是通胀发生,大宗商品走强,那么一定会带来市场利率的提升。

积极型资产配置指南这本书里讲过的,阶段4开始,就是商品走强,而这个阶段就已经不能再配置债券了。

一般会在牛市里面,有个习惯,就是随着牛市上涨,逐渐增加周期产品的配置,比如2020年3月,我们就已经开始超配有色,这么做的目的一个是预感周期回归,另一个也是建立一个很好的预警装置,一旦发现有色上涨,周期回归,那么我们就要开始回避债券,或者降低久期。因为此时债券的收益率就要上升了。所以做债券一定要关注货币政策和经济周期的变化。其实相比于股票,债券是很容易赚钱的,做好了,不加杠杆获得一个年化8%的收益都问题不大。加一个1.5倍杠杆,妥妥的超过10%,所以你看到那么多机构投资者,主要都是配置债券的。而股市头寸,要远小于债券的规模。

货币供给增长,和GDP数据也可以用来判断债券收益率的走势,货币供给增加,大于GDP,意味着信贷扩张,有利于经济增长,制造通胀,所以债券收益率可能会先跌后涨,相反,货币紧缩小于GDP,说明经济过热,债券收益率会先涨后跌。所以我们应该在紧缩一段时间之后,投资债券,而在宽松一段时间之后,降低债券的配比。特别是当股市明显上涨,甚至股市中的周期品明显上涨的时候,就是我们要小心的重要标志。

股市与周期

下面我们看投资者最关心的,股票市场与经济周期的关系,股票价格我们之前说了,他是一个领先指标,所以他先于经济而动,股票其实是预期的反应,也就是说经济好坏并不重要,重要的是大家怎么想,大家都认为经济很好,那他就能接着涨,即使很严重的通胀了,他也能继续涨,但相反,大家认为经济很糟糕,那么即便经济已经到底了,投资者也不认账。

在判断股市的表现的时候,我们还是要重点关注通货膨胀,以及利率这些指标,通胀决定了长期利率走势以及债券收益率的表现。之前我们在讲股市长线法宝的时候说到过,股市是长期上扬的,投资者能够获得将近7%的资本增值,和3%的股息,整体收益大概是10%,减去3%左右的通胀,实际收益率大概是6.6%,你任意时点买入股票指数,持有50年,几乎都是一样的,持有时间越长,最后的年化实际收益率就越是接近6.6%,他变成了一个常数。

但是每当说到长期的时候,投资者都不满意,长期看我们都是要死的,没人会甘愿忍受50年的时间去做投资,因为我们的钱都是赚来的,20岁的时候只能有很少的一部分钱,即使我们真的做到了佛系,拿了50年,那么也只有那很少的一部分钱实现了这个收益,问题是我们20-50岁赚到的钱怎么办,这才是我们收入最大的一部分,莫不成我们要活到100岁才能获得这个平均收益,到时候恐怕也早就躺在床上不能动了。这个抱怨是有道理的,佛系投资,只能是我们的一种理想,但是还是要通过更多的知识,尽量把这个周期缩短。而这本书的作用,就是要让我们,在一个对股票有利的环境里面去选择佛系,而在明显不利的环境下,就别白白浪费时间了。比如1928年,股市涨那么高了,经济已经不行了,利率已经大幅上升,此时你就别再往股市里冲了,否则进去之后,你至少要忍受20年不涨。同样的还有1968年,此时你要进去了,至少也是14年没有收益的。白白浪费了大把的时光。我们希望捕捉的是1945年,1982年,或者2009年这样的时点。在这样的日子里你进入股市,开始佛系投资,年化回报都在17%以上。

所以长期,不代表无脑,佛系不代表你可以啥都不懂。因为获得常数收益的时间是50年,而不是5年,没有一个人的人生可以挥霍50年的时光。甚至10年你都挥霍不起。股票跟债券不一样,债券错了好歹还有票息可以拿,多少都有点收益,而股票不一样,在20世纪,股票市场至少有一半的时间,都没有任何收益。45年,82年,09年三波牛市你错过任何一波的话,收益率都要大跌一半,甚至还不如长期持有债券。这就是股票市场的残酷性。他的容错率非常非常低。对于投资能力的要求非常高,你不光要掌握投资知识,还得要洞悉人性,这都不算什么,关键是你还必须得很早就掌握这些东西,最好能30岁之前就掌握,过了50岁,即便掌握了投资的知识,留给你复利增长的时间也很有限了。

股票是经济的先行指标,所以我们无法通过经济来分析股市,这也是投资最困难的地方。甚至股票跟经济还有负相关性,在经济特别不好的时候,股票往往能率先复苏,这是因为实体经济不能提供更好的投资机会,于是资金就全都转向了虚拟的股票市场,虽然收益也不高,但起码不用起早贪黑。所以实体经济资金,不断增持虚拟市场,就会让股市率先走出行情。当股市涨起来,某些特定行业得到资金关注的时候,又可以产生更高的收益率了,那么这些资本就又会流到实体经济去。

比如一些上市公司,为了获得更高的估值,提升股价,增加外延增长,就会主动并购和投资一些实体中的项目,这就又激发了大家做实体的热情。所以股市其实在用自己的波动,也调整着经济本身,之前我们总是认为股市低迷,金融就很安全,这种观点非常的错误。股市长期低迷,造成的最大恶果就是创新不足,大家都去搞房地产借债了。最后你发现经济的活力越来越低。美国3次经济和科技大飞跃,一次是战后,一次是82年到2000年,一次是09年之后,都是跟股市的长期大牛市有关,明天我们就来讲,该如何通过周期,去定位股市,从而找到适合股市增长的时间段。

读书笔记

读书笔记

评论前必须登录!

注册