今天我们来看看回测数据。

新发基金

我们经常会听到回测数据这个概念,比如一只新基金成立,总是拿基金经理的其他几只基金的业绩说事,这样做很容易让投资者增强信任,毕竟业绩在那摆着,但其实这其中很多都是幸运的傻瓜而已。也就是说并不是因为他做的好而发基金,而是因为恰好现在业绩好,而赶紧再发个基金出来。这在公募基金行业已经非常普遍,公募基金吃的就是管理费,所以对他们来说规模很重要,当一个基金经理,取得好的业绩之后,他们就倾向于赶紧让他再多发一只产品,从而上规模,如果能募集50亿,那么对于基金公司来说,一年管理费就增加了几千万。而他的成本几乎是零,这个基金经理的团队都是现成的,甚至有的连重仓股都不换,就复制到新发的基金上去。

基金公司

有人说,运气也要靠实力的好不好,你以为跑赢市场那么容易,如果一个人跑赢市场确实比较难,但是一个基金公司旗下某个基金跑赢市场并不难,基金公司通常产品线会比较齐全,有投蓝筹的,有投成长的,有均衡策略,有价值策略,还有成长策略,再不济也会有至少10来个行业基金各自蹲守据点,所以市场某一时刻倾向于某种风格,就一定会有某个产品,符合这种风格,从而业绩大涨,比如2020年初,这些半导体基金大涨,那些投资半导体的基金经理,马上就站出来发新基金了,至于他们2018年赔了一半的事情,就没人提了。这就好比,世界杯预测冠军挺难,但如果你把每一只球队都预测一遍,那么肯定会有一个是对的。

回测数据

这个时候回测数据马上就有用了,因为现在正好是半导体最猛,所以偏向于半导体的策略,往回一跑数据,大家立马就会发现,能赚很多钱。所以极具欺骗性。要知道是因为半导体火了,所以才新发基金,而不是因为它能捕捉市场热点,所以因果关系完全搞错了。但是普通的投资者,根本搞不明白。大家都会把这种事后诸葛亮,当成天生的英明神武。那么应该怎么看回测数据这个事,其实很简单,应该往前多看看,别总看过五关斩六将,也分析分析走麦城的事。

夏普比率

作者也提到了夏普比率,就是经过风险调整后的收益,也就是性价比。夏普比率越高,说明相同风险下,收益会更高,或者说明相同收益下,风险更低。反之亦然。这也是市场研究机构们,评价基金优劣的常用指标。但是他也有两个问题。

第一,收益率是基于算数平均,而不是复合收益率,也就是我们上面说的,第一年先涨50%,第二年跌50%,他就计入为0,但其实我们是亏了25%,复合收益率是-13%,但是夏普比率体现不出来。

第二,不区分上行波动和下行波动,投资者其实讨厌的是下行波动,而不是上行波动,能赚钱的时候,大家希望,收益越大越好,而下行防守的时候,最好抗跌。所以这个看不出来就比较麻烦

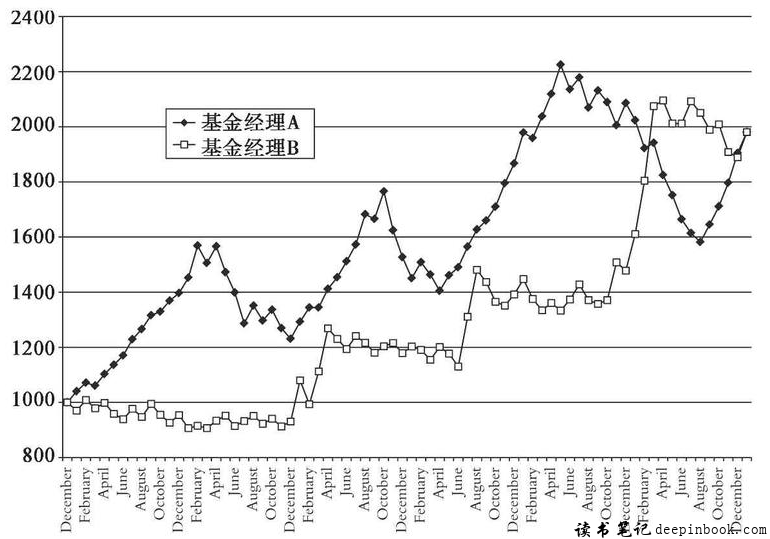

A基金和B基金夏普比率差不多,但是一个是上行波动大,下行波动小,而另一个刚好相反,上行波动小,下行波动大,那就完全是两个样。作者就列出了这样的例子,上行的时候涨幅很快,下行控制非常好,但是正是因为上行的时候,涨幅过快,增加了他的标准差,也就降低了基金的夏普比率,所以一个几乎不断稳定上涨的优秀基金,最后他的夏普比率反而偏低。

基金法宝

所以如果纯碎用夏普比率去衡量基金,也是有失偏颇的。当然作者也提到了很多的比率,来辅助夏普比率的缺陷,这些计算起来极端麻烦,大家也没必要知道了,可以教给你一个法宝,就是把基金的净值曲线调出来,带着指数对比一下,你就一目了然了,很多东西其实非常清晰。根本就不用故弄玄虚,比如上面那两个基金,显然是上涨更快,下跌更慢的B基金更好,你根本就不用去考虑什么夏普比率的事。

所以,在这一课我们要记住,单独的收益率没有意义,收益率一定要结合风险来看,看你是用多大的风险换回的这个收益率,举个不恰当的例子,都知道贩毒很赚钱,抢银行也很赚钱,没人愿意去做,是因为抓到就枪毙。风险实在太大。这个钱,你能看的到,但是绝对赚不到。

相关性

下面我们来看,相关性的问题,我们都知道,做资产配置的核心就是找那些相关性不高的资产,形成组合,分散风险。相关性在-1和1之间,在-1的时候是负相关,在+1的时候是正相关。做多和做空同一个指数,就是完全负相关。这里面还有一个指标,我们之前也讲过叫做R平方,他叫做相关系数平方,也叫作确定性系数,这个指标越高,说明基金和市场的相关度也就越高,他赚钱完全要等指数上涨。

但是有的时候,相关性却显得很荒唐甚至无法解释,比如美国对冲基金数量和红酒的销量,相关性竟然极高。那么是对冲基金多了,大家都喝红酒庆祝,还是喝多了之后都去买基金了?似乎都说不通,其实他们都受到一个第三方变量的影响,这就是消费和收入增长了。对冲基金和红酒销量都只是结果而已。

这就告诉我们一个道理,不要总去想到底是鸡生蛋还是蛋生鸡,也许两个都只是蛋而已。另外,相关性非常高,并不一定意味着他的走势一模一样,比如有个基金,在标普大涨的时候,他跟着涨,而在标普跌的时候,他没跌,只是涨幅缩小了。他从来不亏损,但是却跟着市场波动,相关性竟然是1.这事估计很多人不能理解。这完全就是两个走势,怎么可能高度相关呢,事实他就发生了。

比如做一只结构化基金,市场不涨不跌,我给你5个点收益保底,他涨10%,我给多给你一个点,也就是6%,市场涨了20%,我给你7%,其他的我吃掉了,反过来也一样,极端情况下也就是股市跌50%以上,我让你不赔钱,市场跌40%,我给你1个点收益,以此类推。我这只基金,就跟市场息息相关。但又跟市场的走势完全不同。

贝塔值

还有一个数据也是晨星评级常用的,就是贝塔值,就是业绩基准变动1%的时候,你的基金变动了多少,贝塔值是2,就是意味着指数涨1%,你的基金涨2%。把两个指标结合起来,如果一个人要是想买一个抗跌的基金的话,就应该选择相关性0.9,贝塔值只有0.1的基金,而如果在牛市里,想买一个更赚钱的基金,那就得买一个相关性高,贝塔值大于1的基金。

讲了这么多数据,基本就是要阐明一个道理,一个基金的好坏,是不能孤立的去看的,重要的是他去跟行情本身进行比较。也就是说,一个船跑的快还是慢,你得先看看,当时刮的是什么风。这个是相当重要的。有的朋友,一听销售经理忽悠,就买了一只基金,等着发财了,以为他之前涨了很多之后还能涨很多,这就大错特错了,之前跑的快,不是因为骑手多么出色,而只是他的马快。下一个阶段,换了一匹马,他就完蛋了。

对冲基金

下面我们来讲第二部分对冲基金,这个历史要追述到50年代,当时一个叫做阿尔弗雷德琼斯,创立了一种新的投资方式,使用了对冲和杠杆技巧,用更多的策略,让他的基金,5年获得325%的回报。而当时表现最好的共同基金,也就是只能买股票债券,做多的普通基金,只赚了225%,这一下让大家是大开眼界。对冲基金也从此登上历史舞台。

而2012年,全球已经有2万亿美元的对冲基金了,阿尔弗雷德琼斯,也被称为对冲基金之父,但是这哥们很神奇,他竟然不是搞金融的,他早期是做外交官的,学的是社会科学。直到48岁他才考虑投资事业,当时市场流行的是道氏理论,简单来说就是股票是看趋势的,但是琼斯却认为,道氏理论在他那个年代已经失效了,他说精明的投资者,已经发现了道氏理论的粉丝众多,所以这些人开始反过来利用道氏理论反向操作。也就是我们常说的庄家,会制造一个道氏理论的趋势,然后吸引投资者入局,等到这个趋势足够成熟的时候,反而派发筹码。从而获利。所以你越是精通技术,就越是被杀的很惨。那么阿尔弗雷德琼斯,又是怎么干的,对冲操作的神奇之处,又在哪里,现在我们还有没有借鉴意义?

读书笔记

读书笔记

评论前必须登录!

注册