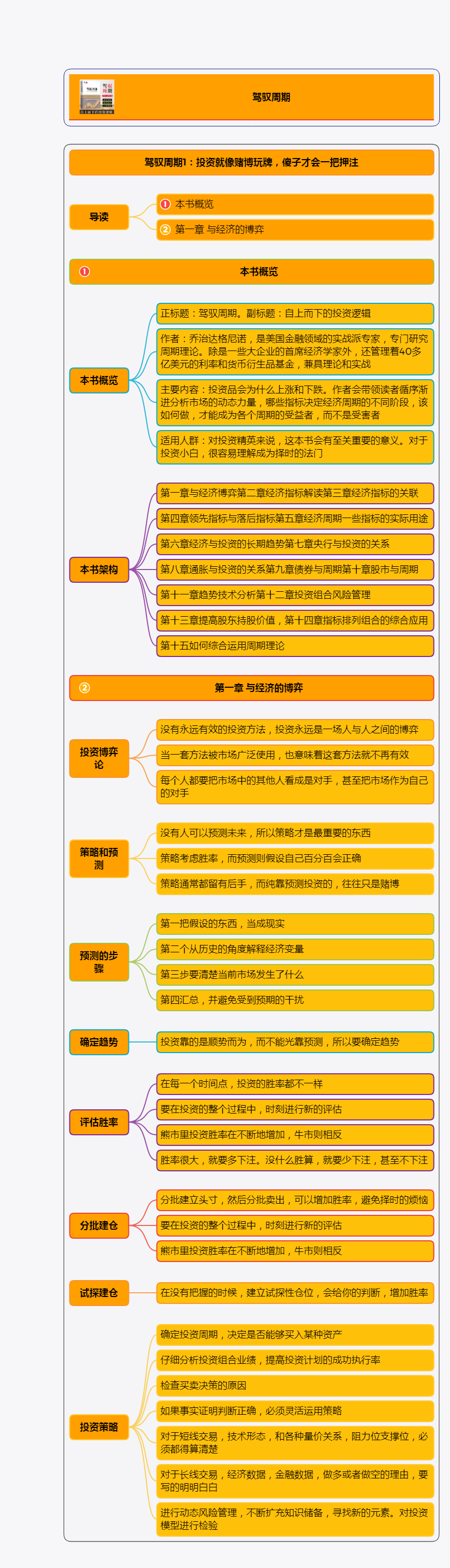

《驾驭周期》我们先看第一章,与经济的博弈。

与经济的博弈

投资博弈论

做企业和投资是一个道理,没有一针就好的方法,永远是一场人与人之间的博弈,当有一套方法被宣称最好用,最有效之后,那么他必然被别人所效仿,然后你的对手也会变得强大。然后这套方法就不灵了, 也不再有效。这就是博弈论,每个人都要把市场中的其他人看成是对手,甚至把市场作为自己的对手。

策略与预测

没有人可以预测未来,所以策略才是最重要的东西,策略和预测有什么不一样呢,策略考虑胜率,而预测则假设自己百分百会正确,这就是二者最大的差别,所以我们的策略通常都留有后手,而纯靠预测投资的,往往只是赌博。

预测的步骤

作者也提到了,预测通常也有4个步骤

第一把假设的东西,当成现实。假设美国经济持续增长。

第二个步骤是,从历史的角度解释经济变量,比如美元上涨,股市就涨,黄金就跌。

第三步骤是要清楚发生了什么,比如现在哪些东西支持经济增长。

第四个步骤,就是汇总。

投资者在做预测的时候,还要避免受到预期的干扰,比如情绪就很关键。当市场亢奋的时候,很容易产生亢奋的情绪,看什么都像是好消息。

确定趋势

赚钱靠的是顺势而为,光靠预测是不够的,也就是说我们不但要预测趋势,还要确定趋势。作者给我们一个算术题,连续3年每年赚15%,第四年亏掉15%,那么这四年的年化回报是多少?答案是只有6%,所以回撤是多么可怕。一个回撤就将让你前三年的高增长化为乌有。这点我们在市场真相中也讲到了,高波动不光是扰乱你的心里,让你造成投资失误,他确确实实就是会影响你的收益率。

评估胜率

投资如同一场持续的比赛,在每一个时间点,你的胜率都是不一样的,每时每刻你赢得比赛的概率,都会变化。就像一场足球比赛进行当中,赔率也在不断变化一样。已经3比0领先,跟1比0领先,你赢得比赛的赔率肯定是不一样的。3比0虽然也有被翻盘的惨痛经历,但是这种概率就小的多的多。所以策略分析师就要在投资的整个过程中,时刻进行新的评估。比如在熊市里,随着股票指数的不断下跌,悲观情绪逐渐的释放,其实我们的投资胜率在不断地增加。相反,其实股市越涨,我们的胜率反而越低。特别是当周边的人全都为股市躁动起来之后,就基本上肯定会亏钱了,此时你就应该随时准备逃跑了。

试探建仓

作者举例,1995年之后,美联储开始为经济注入流动性,短期利率也随之开始下跌,投资者逐渐意识到股票价值低估,纷纷开始逐渐买入,市场在双重刺激下,走出了上涨趋势。所以这时候,最重要的事情就是买入股票。此时你应该想到,由于悲观的太久了,所以大家一开始并不会投入过多的资金,而只是试探性的买入,这样都能让股市上涨,就证明市场已经不再有阻力,随后当大家都发现趋势后,就会加大买入,市场也就会继续走高。

分批建仓

相反在1999年,美国经济强劲,流动性泛滥,资金需求多了,就引发了利率水平提升,市场显然开始变得火热,此时投资者亏损的风险就越来越大。此时就是减持股票的好时机。所以这就是策略和预测的结合,利率下行是已经发生的事情,预测是股市低点,这就是相关性经验,而策略就是持续不断地买入。这样可以确保胜率最高。相反在高点,利率上升是事实,估值高起,投资者疯狂也是事实,而股市高点,这是历史相关性经验,策略就是尽量减持股票,至少也要做好逃跑的姿势。作者也强调了,投资者可以分批建立头寸,然后再分批卖出,这种策略,可以增加你的胜率。避免择时的烦恼,是不是投资高手,最主要的一点就是看他怎么建仓,总是想一把买入的,一看就是刚发芽的韭菜。而那些总是喜欢在底部低吸筹码的人,则要老练的多。

翻回头去看,这一切如此简单,但是身处现实当中,你就完全不同了,比如1999年,当时经济强劲,这显然是支撑股市上涨的因素,而利率上升,则是压制股市的因素,两个因素并行你该相信谁,绝大多数投资者都会相信市场将继续上行,因为当时的市场情绪,已经向瘟疫一样蔓延了。人性的贪婪发挥了作用,这些情绪就像猪油一样,蒙蔽了投资者的双眼,让大家对于显而易见的因素,已经视而不见。

投资策略

投资就像赌博玩牌,傻子才会无论什么时候,都一把押注,而高手都是看着胜率下单,这一把我的胜率很大,就要多下注,而这把我没什么胜算,就要少下注,最好不下注。所以作者非常强调试探性仓位。在你没有把握的时候,就别下太多的注。循序渐进的策略,在你预测准确率不提升的情况下,也会给你的投资,带来很多好处。

在低估的区域内,我们通常都要做到只买不卖,相反,市场高估后,策略就要变成只卖不买,觉得有风险,市场还在疯涨,你可以先减20%,然后过几天,再减20%,随着上涨,随着减仓,从而保护你的仓位,因为必然是越涨风险越大。这句话是100%正确,所以对于股票指数而言,注意我再强调,股票指数,绝不是个股。股票指数越跌越买,越涨越卖,是一个非常有效的策略。我们要习惯用这种策略,辅助你的投资,给你的判断,增加胜率。

作为投资者,不论有什么个性和情感,作者认为都要做好以下几点:首先是确定你的投资周期,其次是投资计划的成功执行,取决于你对投资组合业绩的仔细分析,第三,检查导致你做出买卖决策的原因,第四如果事实证明你是正确的,请务必灵活运用策略。

作为投资者,不论有什么个性和情感,作者认为都要做好以下几点,首先是确定你的投资周期,其次是投资计划的成功执行,取决于你对投资组合业绩的仔细分析,第三,检查导致你做出买卖决策的原因,第四如果事实证明你是正确的,请务必灵活运用策略。老齐给你翻一下,就是说你在做投资之前,应该已经有一整套策略,比如准备投资多久,什么时候买,什么时候卖,卖完涨了怎么办,买完跌了怎么办,最好把这些想好的策略,用纸笔写下来。如果完全没有考虑这些问题,就不要进场投资。

如果你是个短线交易者,那么技术形态,和各种量价关系,阻力位支撑位,必须都得算清楚了,同样要写下来交易策略,而如果是长期趋势投资者,那么经济数据,金融数据,做多或者做空的理由,要写的明明白白。

然后还要随时进行动态风险管理,不断扩充你的知识储备,寻找新的元素。对你的投资模型进行检验。

读书笔记

读书笔记

评论前必须登录!

注册