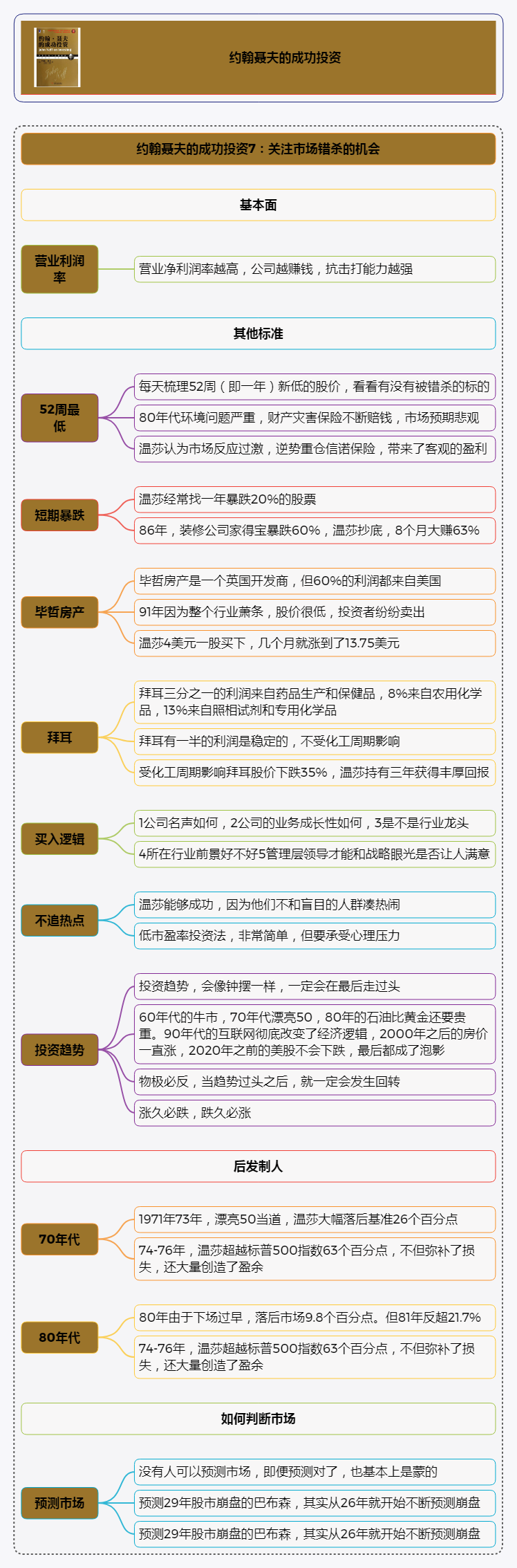

《约翰聂夫的成功投资》昨天我们说到基本面,提到了ebitda和roe,还有一个指标就是营业利润率,说白了就是你这个公司赚多少钱,比如茅台的毛利可以达到90%,净利50%,这就是一个超级赚钱的生意。再有什么坏消息,他也能够稳定的赚钱,而有些餐饮企业,毛利能到50%,但是净利却只有几个点,这就很容易受伤了,只要房东一涨房租,你就赔钱了。

其他标准

当时约翰聂夫他们特别关注一个指标,叫做52周最低,每天会把创出52周最低价的股票都梳理一下,52周就是一年,创出一年新低,在约翰眼里就是市场冷门的标志,他们的任务就是在这些冷门股里找找,看有没有被错杀的品种。如果你是一个投资老手,从这些名字上,很快你就能发现一些目标,有的公司甚至很熟悉,然后你就会感到很惊讶,这只股票竟然也52周新低了?接着就会主动地去调查他一下。温莎特别关注一些个股的坏消息,当媒体铺天盖地,绞杀一个公司的时候,温莎往往会留个心眼,他要判断,这家公司的业务是否还安然无恙,投资者是否杞人忧天了?比如2020年3月以来爆发的疫情,其实就让很多公司遭遇到了滑铁卢,但是疫情很快就会过去,并不会成为基本面的杀手,其实这时候,你会找到很多被错杀的好公司。

本书举例,80年代,环境问题严重,财产灾害保险,不断地赔钱,大家开始担心这会不会让整个保险行业倒闭。只有温莎持相反意见,他们认为市场反应明显过激了,未来肯定是越来越好的,环境问题也早晚会解决,财产灾害保险反而会在这种变化中越来越好。所以他们就重仓了信诺保险,这家公司不但保险业务出色,还有非常出色的管理型医疗业务,而且也带来了十分强劲的盈利。当时大家不选他,主要是因为他的成本和预拨的准备金增加,他是希望把业绩做得更稳,但是这被市场解释为业绩下降。

温莎还特别喜欢那些短期内暴跌的股票,比如他们经常找那些一年之内就跌去20%以上的股票。比如做装修的家得宝公司,这是个明星公司,85年他的市盈率高达20倍,这典型不是温莎的套路,所以在他是热门股的时候,温莎根本就不看他一眼,后来家得宝不断扩张,开了很多门店,但是也在开店的过程当中,让利润大打折扣,于是市场就发生了戴维斯双杀,业绩下降,带动估值下降,投资者纷纷弃船,到了1986年,家得宝的估值只有10倍左右了,而从高点大跌了60%,这就让温莎大喜过望,他们马上抄底进去,9个月就赚了63%。所以这显然是普通投资者不了解连锁行业的业绩规律导致的信息不对称。

毕哲房产是一个英国开发商,但是他60%的利润都来自美国,91年他的股价很低,因为当时整个建筑行业萧条,投资者都在争先恐后的溃逃,温莎逆势进入,4美元一股买下,几个月就涨到了13.75美元。所以这就给我们一个启示,大家都争抢着买的东西,一定是贵了,大家都抢着卖的东西一定是便宜了,绝大多数公司都遵循这个规定。我们可以根据其他投资者的行为来分辨公司的估值,有时候根本就不用去计算。当然有没有例外呢,肯定是有的,但绝大多数情况下,都会遵循这个规律,比如大家都急着抛的东西,有业绩变脸,财务造假,甚至退市的,但绝大多数公司,后来却都涨起来了。

还有一种错杀是分错类,比如拜耳,他是德国化学三巨头之一,但是他有三分之一的利润来自于药品生产和保健品,8%来自农用化学品,13%来自照相试剂和专用化学品,这些需求几乎是刚性的,也就是说拜耳他有一半的利润是稳定的,不受周期影响的。但是后来拜耳的股价跌了35%,受到了化学周期的影响,这时候机会就已经出现了。他们持有三年,等待化学周期又回来之后,获得了丰厚的回报。

约翰跟彼得林奇一样,最喜欢逛商店的调研方式,他没事就去购物中心转转,也愿意跟十几岁的孩子们交流,听听他们口中喜欢的东西,这其中经常孕育这大黑马,不过这也不等于什么卖的火,就买什么,一个好产品到一家好公司还是有一定差距的,也许场面火爆,只是老太太领免费鸡蛋,所以你得看他赚不赚钱,如果很赚钱,利润率很高,还能够做到销量火爆,那么这才是一家好公司,如果只是降价促销,赔本赚吆喝,那么就要小心一些。

买入一家公司,要回答自己这么几个问题,1公司名声如何,2公司的业务成长性如何,3他是不是行业龙头,4他所在行业的前景好不好,5管理层领导才能和战略眼光是否让人满意。这些问题都解决了,你才能去看财报,如果这几个问题你都没想明白,那就别着急看财报了,说明你根本不了解这家公司。千万不要害怕,自己的调研错过了最佳买入时间,如果是好东西,即使涨了20%,也会给你留下大把的利润空间,如果不是好东西,就仅仅这20%的空间,你其实也很难赚到钱。所以一定要把功课做再买入之前,这点切记。很多人都是听了别人的介绍,马上就买了,买完之后再去做研究,那还有个屁用呢,然后问这个股票怎么样,其实就是想从我这找点安慰而已,想让我承认他愚蠢的买入行为没有错。这都是自欺欺人。你买了一只股票,而我没买,你觉得咱两应该谁更看好,谁不看好?所以以后这么愚蠢的问题就不要问了。

约翰常说,温莎能够成功,是因为他们不和盲目的人群凑热闹,他们敢于第一时间站出来,让自己变成那个别人眼中的傻子。他内心强大,不必担心这种难堪而已。低市盈率投资法,其实非常简单,最困难的点就在于,要承受心理压力,别人都不看好的东西,你去买,你不可能得到别人的认同,反过来说他认同你,就不会低价了。你买的东西,大家都说好的时候,那一定是你买贵了。市场上有很多号称是价值者的,经常在股价很高的时候还去买入,比如茅台都30倍市盈率了,还在不停买,借口说茅台是家好公司,好公司肯定没错的,但是好公司你买贵了,他也绝对不会再是好股票。

约翰告诉我们,所有的投资趋势,都会像钟摆一样,一定会在最后走过头,60年代的牛市吸引着各种投资者进入股市,70年代漂亮50红极一时,80年代专家们预测油价会一直上涨。石油比黄金还要贵重。90年代又觉得互联网彻底改变了经济逻辑,2000年之后,美国梦让房价一直涨,2020年之前,更是没人会相信美股会下跌。但这些东西,最后都化为了泡影,投资者也都被打翻在地。所谓物极必反,当趋势过头之后,就一定会发生回转。与热门相反,冷门股也一定会有他过度被冷遇的一天。都说天下大事分久必合,合久必分,投资也一样,涨久必跌,跌久了必涨。

后发制人

1971年到73年,股市上漂亮50当道,温莎的业绩大幅落后基准26个百分点,此时他们被市场严重诟病,但他们挺过来了,在74-76年,温莎又反杀标普500指数63个百分点,不但弥补了损失,还大量创造了盈余。80年,他们由于下场过早,所以又落后市场9.8个百分点,但是到了81年又反超21.7%,所以他们总是习惯后发制人。你去看投资市场上那些大师,基本都是如此,没有上来就赚钱,一直跑赢市场的,有的人当下特别火,总是追着热点跑,看似当时好像挺牛,但反而会在未来输的特别惨。

如何判断市场

没有人可以预测市场,即便有大神预测对了,也基本上是蒙的,比如预测29年股市崩盘的巴布森,但其实他从26年就开始不断预测要崩盘了。所以这东西可遇不可求,那么做投资到底该如何去判断市场呢?约翰他们到底是根据什么判断市场大势的,我们明天接着讲。

读书笔记

读书笔记

评论前必须登录!

注册