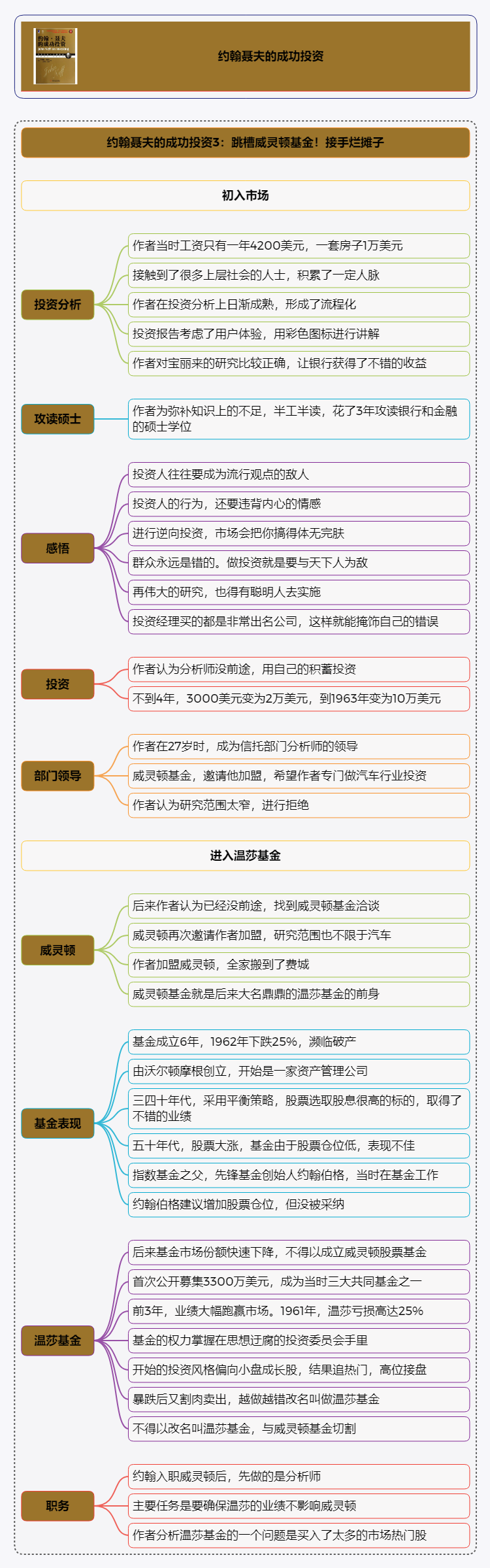

《约翰聂夫的成功投资》昨天我们说到了约翰聂夫做起了分析师,见证了1955年以后的市场上涨,约翰当时的工资并不高,只有一年4200美元。所以他只能过着朴素的生活。当然那时候物价也不高,他买一套房子才花1万美元,后来他发现,好像在银行里,除了他之外,没有其他人仅靠工资生活。

初入市场

不过这个职位还是不错的,能够接触到很多上层社会的人士,这个让他积累了一定人脉,工作上虽然很吃力,但是进展到还是很顺利,投资分析上也日渐成熟,他已经做出了流程化,一开始堆积数据,然后按照某种逻辑方式排序,最后自然得出判断和结果,所以当他找到秘诀之后,就快速的获得晋升,而且他还考虑到了看报告人的用户体验,把超长的报告,缩成了一页纸。还用了非常直观的彩色图表来表示,这就让读者只需要一眼就能心领神会。比如他当时对宝丽来的研究就是这么干的,而且他的研究还很正确,看多宝丽来,结果宝丽来也确实在不断上涨。让银行获得了不错的收益。

工作上的顺利,并没有让约翰掉以轻心,他觉得自己这个半吊子水平,不足以应对复杂的金融市场,于是又去大学里攻读银行和金融的硕士学位,半工半读,花了足足3年才完成学业。

在这期间,他的那些同事,也教会了他很多东西,比如与大众的想法不谋而合,这个很容易,但是走自己的路,永远要承受孤独的心理折磨。也就是说,投资人往往要成为流行观点的敌人,甚至我们的行为,还要违背内心的情感,当你走上逆向投资这条路,投资市场会把你搞得体无完肤。经常会让你的心情极差。很多人也深有体会,都说不要从众,要先于市场行动,但是哪有那么容易,每次你提前行动的时候,看起来都会像个傻瓜,明明在下跌,你还要买,买完就赔钱,或者明明在上涨,你还要卖,卖完他还涨。最后换来的就是大家的嘲笑。我也是用了好几年才走出这种阴影的,一开始心理压力极大,然后不停的反思,是不是自己错了。但是往往当你坚持几年之后,你就会发现,群众永远是错的,这句话是有多么正确。做投资就是要与天下人为敌,如果想求认同,你就别做投资。所以有网红,有投资人,一定没有网红投资人,也不存在网红经济学家。因为大众的认知,肯定都是错的,绝大多数人,也都是错的,你要是获得了绝大多数人的关注和认同,那你就完了。比如任志强,当他被全国人民骂的最惨的时候,他是对的,但是当全国人民都认为他是对的时候,他其实就已经错了。

他有一个同事,研究钛金属的,做了一份看多的研究报告,说明这是一个极好的项目,但是这个东西太过于超前,以至于没人相信他。后来的发展表明这份报告是完全正确的,钛金属被广泛应用于生活当中。这让约翰感觉到,再伟大的研究,也得有聪明人去实施,显然在当前的环境之下,投资委员会那帮人只愿意听自己听的懂的,以及自己愿意听的,并没有让投资分析发挥最大的作用。而且约翰还发现,那些投资经理,实在是太混了,他们买的那些股票都是非常出名的那些公司。这其实就是机构的劣势,投资经理也是打工者,他们不愿意承担自己的职业风险,总愿意去买那些全市场都认同的企业,这样即便出问题,那也是市场出了问题,而与我无关,他们很少去买冷门股,那样万一出了问题,就跟自己有关了。所以显然买冷门股,对自己没什么好处,赚钱了也是投资者得利,公司得利,赔钱了,就得卷铺盖走人。所以他们通常都是不干的。所以这也就让大部分主动基金,其实很平庸。

所以当分析师久了,约翰就越来越不爽,他发现这个岗位已经不能施展他的才华了。无论他发现了多少机会,都不会得到重视。此时的他,开始筹措自己的钱,把原来的积蓄和自己亲爹公司的股票加在一起大概有3000美元,然后平常省吃俭用,在增加点资金,他就用这些钱去做自己的投资,结果不到4年,竟然升值了2万美元。在他1963年加入温莎之前,这笔钱已经有10万美元之多。

进入温莎基金

逐渐他坐上了信托部门分析师领导的岗位,此时才27岁,他亲眼目睹了股市欣欣向荣,也看到了61年再度跌入深渊,这中间有一个叫威灵顿的基金,邀请他加盟,专门做汽车行业投资,但是他却拒绝了,他认为自己可以投资的范围更广。但后来,邀请他的共同基金越来越多,他也开始动摇了,此时的银行已经没啥可留恋了,于是他再次找威灵顿基金洽谈,这次对方继续邀请他,不再仅仅做汽车行业了,于是他就欣然接受,带着家人来到了费城。这个威林顿基金之后有个响亮的名字,就叫做温莎基金。

约翰刚到温莎的时候,其实并不美妙,这只基金已经存在了6年,但却遭遇了重创,没人看好他的未来,基金管理团队,也失去了方向。甚至濒临破产。1962年,温莎的市场表现,是下跌25%,大家可以想象一下,如果你投资一支基金,一年赔了25%,你会怎么样。投资者纷纷夺路而逃。

威林顿基金做的很激进吗?其实并非如此,他一开始是个资产管理公司,是一个叫做沃尔顿摩根的人创立,开始的时候他是个平衡策略,也就是说他是通过股债的配比来投资市场的,相比于其他的股票型基金,威灵顿稳定得多。后来在大萧条里面,他即使配置股票,也专门挑选那些股息率极高的股票。这一度让他声名鹊起。

但是风水轮流转,30-40年代的平衡策略,到了50年代就不灵了,这时候股票开始吃香,仓位低成了威林顿基金的硬伤,让他痛苦不堪,后来他发现,要想获得投资者,就必须增加股票。指数基金之父,后来的先锋基金创始人约翰伯格,当时还在威灵顿基金工作,他不断地游说沃尔特摩根,让他扩充基金的类别,但是摩根一开始没答应。他生怕再次遭遇29年那样的危机。直到威灵顿基金市场份额快速下降,才终于坐不住了,于是威灵顿基金才创立了专门的股票基金,就叫做威林顿股票基金。所以我们捋一捋,温莎基金就是威林顿股票基金,,刚刚成立6年,但他却是个错误,在股市高涨的时候成立,那么等他完成募集之后,就该准备吃土了。

温莎的规模不小,首次公开募集3300万美元,成为当时三大共同基金之一,他的母基金威林顿用了17年才达到这个规模水平,在他刚成立的3年里,业绩还是不错的,大幅跑赢市场,但是1961年,股市开始掉头向下,62年指数下跌了8.7%,而温莎亏损高达25%,大幅跑输市场。约翰到来之前,他的基金经理已经离职,基金的权力掌握在投资委员会手里,约翰称之为一个思想迂腐的组织。

温莎现在把所有的希望都寄托于小盘成长股上,希望可以背水一战,但是约翰说,这些成长股很可疑,温莎只是享受了他们短暂的荣耀,换句话说,很可能是因为当时热门而买进来的。结果反而是高位接盘,让业绩大为受损,这就叫偷鸡不成蚀把米。然后那帮管理者,还把这些腹背受敌的成长股,卖到了地板上。暴跌之后反而割肉离场,换回安全的股票。但是结果恰恰相反,安全的股票,因为本身下跌就不多,所以反弹也很慢。所以温莎就越做越错,越错就离指数偏离越远。温莎基金的业绩已经影响到了,威灵顿基金的运作,所以后来他们给出的解决方案就是,干脆把威灵顿股票基金,改名叫做温莎基金,从此实现切割。

约翰入职威灵顿后,先做的是一个分析师,公司给他的任务就是,不要去当出头鸟,只要确保温莎的业绩不影响威林顿就行。他在查看了大量交易记录后,确认了之前的判断,温莎的问题,就在于之前,买入了太多的市场热门股,他说这就好比,是追赶已经打出去的球,你永远只能追着市场屁股后面跑。而且他还发现了另一个秘密,这更让他感到啼笑皆非。这又是什么呢?约翰到达温莎后,他一个小分析师,是怎么力挽狂澜的?明天我们接着讲。

读书笔记

读书笔记

评论前必须登录!

注册