《置身事内》读书笔记和读后感。下面我们看看防风险,首要的就是化解债务风险,作者举了一个例子,一个上海金融行业的小情侣,都是研究生毕业,就业前景很乐观,月收入加起来到手能有5万块钱,他们非常乐观,决定买房结婚,但首付还没有,于是家里老人给凑了首付,然后做了几百万的银行按揭,每月还款3万,如果按照他们的工作发展,线性增长下去,这个生活应该没啥问题。等未来收入增加之后,那么生活就会非常美好了。

但是天有不测风云,2018年,金融行业开始遭遇打击,他们两,一个的公司倒闭了,暂时失业,另一个收入骤降,就这样每个月到手的5万收入,变成了不到2万,要知道每月的固定房贷还有3万,所以已经入不敷出,只能靠老人救济,而老人已经帮他们垫付了首富,现在除了那点退休金,也已经所剩无几,所以即便再怎么支撑,也就够支撑几个月。于是他们只能努力的找兼职,希望挺过艰难的时期,但是2020年疫情又来了。各行各业全都萎缩。实在撑不下去了。

这是一个真实的写照,其实作者只是说到了2020年,而比这个更艰难的是2022年,管控的面积更大, 管控的时间也更久,做生意的朋友,2018年就生意不好做,2020年硬挺了过来,终于还是在2022年倒下了。这就是压垮普通人的最后一根稻草。

所以人在乐观的时候,往往会低估负债的风险,而选择负债过度,但生活绝不是线性的,一旦一个意外出现,比如工作出问题,或者健康出问题,那么马上你就会陷入到财务困境当中,绝大多数人,从没有想过这个问题,手停钱停,这其实是非常危险的。一开始劝的多了,他们说我制造焦虑,那我也就不劝了。现在确实没人制造焦虑了,因为危机已经切切实实的摆在了你的面前,看到法拍房数量翻倍的飙升,其实大家都应该知道,发生了什么事情。那么我们再说的极端点,这个疫情,要再继续1年呢,2年呢,甚至再继续3年呢,你的公司是否还挺得住。公司没了,现金流断了,你怎么办?有没有想过这个事。说多了又该被喷制造焦虑了,但其实中国还有句古话,叫做人无远虑必有近忧,你总是不往坏处想,那么就一定会陷入麻烦当中。

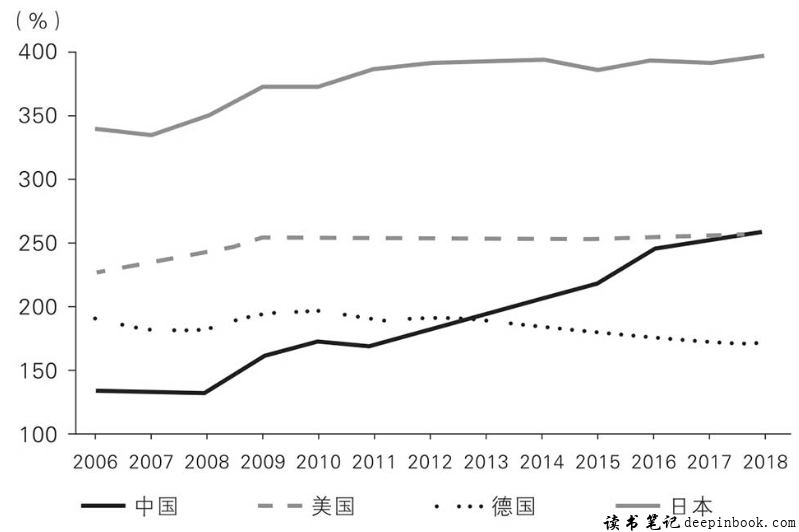

2018年,我国的债务总量已经达到GDP的258%,已经和美国持平,超过了德国,远超其他的发展中国家,这其中最大的一块债务,就是企业债务,后来我们准备去杠杆, 就是要降低企业债务,但是企业端没降多少,居民端又上来了,而且居民端上升的速度,远高于企业端下降的速度,所以宏观杠杆率去了几年,反而越来越高。这其实已经是比较危险的节奏了。

第一节和第二节解释债务的一般经济学原理

-

债务与经济衰退

-

债台为何高筑

-

这部分介绍欧美情况多一点,作者希望读者明白我国债务问题虽有诸多特色,但与欧美也有不少相似之处,前车可鉴

第三节分析我国债务的成因、风险、后果

- 中国的债务与风险

- 无论是居民、企业还是政府,负债都与地方政府推动经济发展的模式有关

第四节讨论如何偿还已有债务和遏制新增债务

- 化解债务风险

债务与经济衰退

债务也不是完全都不好,经济只要想正常运转就离不开债务,企业在卖出产品,收到货款之前,需要先建设厂房,购买设备,而这些支出更多地都要从银行来贷款,个人也同样的道理,买房那么大笔支出,很少有人能有这个全款,所以也需要通过银行贷款来完成,就连政府也一样,基础设施建设投入时间长,回款周期更长,如果不发债,不贷款,肯定也无法完成。所以黄奇帆说的非常好,金融到底是什么,就是帮有钱人理财,帮没钱的人借钱,但是债务他有个度,超过这个范畴他就很危险了,这个度到底是什么,就是他要还的上。至少也要先把本息的分期还了。这样债务才能正常滚动和运转。

如果负债率太高,无法实现偿还,那么银行就会大量抛售资产,资产价格就会缩水,比如2008年美国次贷危机,就是这样,底层老百姓一看房价不涨了,都纷纷不还放贷了,银行就会大量卖房处置资产。最后导致房价大跌。

我们也一样,大家最早都听过温州炒房团,为啥后面听不到了,就是2011年-2012年,温州炒房团资金链断裂,房价大跌。导致的结果就是现在温州的房价最高点也还停留在10年前。

另外一个恶果就是,资产价格下跌,会引起信贷的急剧收缩,导致资金链的断裂,比如我们国家的煤老板曾经红极一时,但是后来为啥销声匿迹了,就是宏观周期变了,导致了煤炭价格大幅跳水,煤老板一下就成了负债阶层。银行在这个时候,看到风险急剧上升,就会转而终止增加信贷,导致债务人越是困难,就越是借不到钱。形成一个负向循环。

加杠杆的过程,往往会促进商业往来,推动经济繁荣,而在债务收缩,去杠杆的过程,则必然会带来经济的衰退。比如房价下跌的时候,或者股市大跌的时候,保百姓肯定是节衣缩食,尽量节省开支的。那么这种悲观的预期,传导下去,就有可能形成通缩。美国金融危机之前,他们的消费极度扩张,有新闻报道,美国人买衬衫一买就是一打,只穿新的,穿脏了都不洗,直接就扔了。而在金融危机之后,美国消费大幅下挫。我们这边也一样,你可以想想2021年之前你什么消费水平,2021年之后,当股市下跌之后,是否对你的消费造成了影响。这还只是股市,楼市还并没有跌,真到了资产全面下跌的时候,其实大家都会尽量节省开支。

债台为何高筑:欧美的教训

资金供给与银行管制

自打美元和黄金脱钩之后,资金供给增加和金融管控放松,就是一个趋势,那么债务和信贷自然也就越来越多。金融自由化的浪潮,也增加了金融风险,这里面银行起着推波助澜的作用,银行永远是那种锦上添花,也能落井下石的角色,你好的时候,他们会追着给你贷款,劝你负债,等你不好的时候,也能随时随地抽走你的贷款。

所以债务危机一旦爆发,都会伴随着银行危机。而且银行的杠杆极大。

比如美国,基本只有5块钱本金,去做了100块钱的生意。那么他就全都靠信用撑着,大家相信银行,一旦不相信了,马上他这个十个锅1个盖子的游戏,也就玩不下去了。

其实我们国家也是一样,我们的准备金率就是为了增加银行的储备金而设,不能让你把钱都弄出去放贷,而且也对杠杆率做出了非常严格的要求,巴塞尔协议就是来限制银行行为的,怕他们玩的太过火,最后演变成金融危机。

银行信贷大部分都和房地产有关,常常与房产价值一同起落,放大经济波动。主要因为土地和房子,是最好的有形资产,也是最好的抵押物,所以银行这种贷款为主的机构,最喜欢这种抵押。任何国家都一样,英国银行贷款中79%都和住房和商业地产贷款有关,而美国银行贷款,也有7成的比例。所以房地产周期的起落,直接影响银行的杠杆率,这些杠杆率又放大了金融市场的波动。

比如当房价上升期,一套房子不断升值,就可以反复抵押,创造货币,原来100万,抵押之后拿出70万资金,后来升到200万,那么他过桥一下把钱还了,解除抵押,再重新抵押,就能套出140万资金。所以社会资金量也就增加了一倍,前两年,有很多自媒体都爱误导舆论,说我们的货币供应量M2,已经到了250万亿,远超GDP水平,所以房价大涨。其实关系搞错了,货币供给跟房价是鸡生蛋和蛋生鸡的关系,正是因为有人炒房,房价不断上升,所以创造了更多地信用,导致货币供应量大增,而大增的货币,继续用来炒房,再次创造货币。进入了一个危险的正循环。所以我们才必须要房住不炒,去切断这个链条,否则没完没了的上涨,直到超过债务无法偿还的临界点,银行大量抛售资产,房地产泡沫彻底破裂,当年日本就是这么玩脱线的。

银行的风险一旦爆发,就会传导到其他的部门,比如他要觉得资本金不够了,就会拼命地收缩贷款,最后搞得实体经济也开始收缩,很多特别不错的生意,也在银行的一轮抽贷之后,轰然倒下。那么这些人收入降低,甚至破产倒闭,又会引发银行新的风险,所以就会快速进入一个负向循环,损失越来越大。甚至引发大规模的社会问题,比如2008年之后,大家占领华尔街,就是失业了造成的社会骚乱,欧债危机爆发后,也频频爆发大规模的游行活动。

说完了国内,再说说整个国际间,现在就是发达国家创造标准和技术然后消费,发展中国家则努力工作创造贸易换取外汇回来发展。然后把大量的贸易盈余,在买成美债,借给发达国家。所以美国的外债越来越大,已经不可能回到平衡的轨迹,那么他也面临着一个平衡点的问题,就是储备货币地位不能丢,如果美元还是世界货币,那么外债就相当于内债。他的风险就不大,如果储备货币地位丢了,那么他的外债危机也就会爆发。所以美国人一定会打击威胁者,谁威胁美元地位,就会跟谁死磕。当年日元如此,欧元如此,现在人民币也是如此。甚至我们还要自建系统,绕开美元结算体系Swift系统,这个是绝对不能被允许的。二者不可调和的矛盾,也从此爆发。

大多数发达国家,过去40年,国内贫富分化扩大,伴随国内债务水平上升,2015年美国最富的10%人口,占据了一半的收入。如果不算收入,只算财富,那么更是触目惊心,2015年,美国10%的富人,占据了78%的财富。他们的消费远低于收入,于是就产生了大量的储蓄,这些钱都变成了投资,分布在各种资产上。而穷人只能向富人借钱,去买房,从而又推升了资产价格。所以作者的结论就是,贫富分化越大,资金就越是会脱实向虚,资产就越值钱。那么泡沫也就会维持的更加长久,泡泡吹的也就更大。这点在美国表现在股市上,而在咱们这表现就在房产上。

中国的债务与风险

债务累积过程简述:2008—2018年

我们国家的债务迅速扩张期,是从2008年开始的,当时全球金融危机,严重影响了欧美人的消费,自然也就影响了我们的出口,为了防止经济下滑,我们能想到的对策就是加杠杆,通过大量债务维持经济一个较高的增长水平。

甚至经济一下滑就拉动房地产,这已经形成了固定的套路,2009年的4万亿和2015年那一波尤为明显。给经济带来了巨大的伤害。涨价去库存,还有棚改货币化安置,两个政策,让三四线城市的房价都开始跟着暴涨,我们一看大事不妙,赶紧转向房住不炒,全面收紧调控,但是为时已晚。此时已经为后来的房地产债务危机埋下了隐患,也让我们的居民杠杆率大幅攀升。

企业债务

另外一个被大家所诟病的现象就是国进民退,2008年以后,国有企业快速扩张,随后10年,激增了4.4倍,负债也相应增长4.7倍,占GDP的比重从78%,变成144%,但是国企总利润,占GDP比重却从4.2%,降低到了3.9%,营收占比从72%,降到了65%,说明在国进民退的扩张当中,国企的效率是明显降低的。甚至有些国企,干脆去炒地皮,炒房子。很多原来都是能源类的国企,纷纷成立自己的房地产公司,搞起了地产开发。

国进民退最大的问题,其实就在于此,降低了社会经济效率,本来不该你国有企业出现的地方,本该完全市场化的地方,一些国企进入,靠着权力寻租,搞得是乌烟瘴气,最后弄得大家都没有利润。

现在我们还面临一个巨大的问题,就是房地产企业的负债问题,为什么2021年集中爆发,其实就是2016年那波扩张导致的,大部分开发贷都是5年期为限,所以当年借的钱,2021年刚好到期,所以最后发现,很多企业债台高筑,根本就还不上了。

整个房地产行业的负债率达到80%,房企总债务占GDP的比重达到了75%,大量影子银行,通过表外渠道,也就是监管覆盖不到的渠道,给这些房地产企业加杠杆。后来我们规定了三道红线,就是卡住高负债企业的借新还旧之路,目的是逼着他们降负债,降杠杆,尽快回款。但是事与愿违,这些企业,压根就不愿意降价卖房了,因为如果自己的楼盘房价再降,那么整个的银行抵押就全都暴雷了。

所以你会发现一个特殊的现象,那些不缺钱的房地产企业,还能降低房价搞促销回款,而那些真的缺钱的企业,打死都不谈价。比如万科要收恒大的资产,谈了好几轮,恒大都不降价。不是他们贪心,是因为不敢。一旦降价,就会满盘皆输。虽然我们还在积极的推动,房地产防风险的举措,但老实说,积重难返,没那么容易化解掉。金融的世界,真相很残酷,最后必须要找人来承担损失。那么这个损失是谁呢?我们能想到的办法,就是尽量的把这些房子卖出去,卖给个人,把开发贷变成住房按揭贷款,那么整个金融系统也就都上岸了。

个人住房按揭贷款是无限连带责任,也就是说只要这个人不死,就得一直还钱。即便银行把房子拍卖了,你欠银行的钱,也依旧要还。环京楼市就出现过很多这种悲剧,2016年价格高点3万一平米,买了100平米,首付90万,贷款70%,后来房子跌到了1万一平,弃房断供,银行拿你的去拍卖了100万,此时你首付款没了,房子没了,还倒欠银行110万。以后只要你的账户里有钱,银行就可以随时过来拿。所以并不是说你弃房断供了,就不用还钱了,哪有那么简单。未来这种事会越来越多。有的人还跟银行打官司,我的房子明明可以卖到150万,凭啥你只卖到100万,银行说,有能耐你卖去啊,你让我来拍卖,他就值100万,你还没地方说理去,所以劝大家,一旦遇到这种情况,宁可尽快亏钱卖房子,也别弃房断供,让银行走拍卖。那样你的损失更大。

原来我们国家处于高速发展阶段,所以有经济增速撑着,很多债务风险都问题不大,但是最近几年,疫情之下经济减速非常明显,甚至有的时候一封控,几个月都是资金断流,这就造成了大量倒闭和失业的实体行业。所以债务风险也就越来越大。搞得现在银行也开始收缩,不敢放贷给实体经济,特别是线下开店。而从全局来说,资管新规出台,影子银行清理,这些也都是在清理隐形的债务链,那么原来通过这些渠道借出去的钱,都要赶紧追回,所以这两年各行各业都很缺钱。债务频繁暴雷,我们投资债券,现在基本上不敢碰信用债了,连3A的债券,都暴雷,这个就没法玩了。很多基金公司甚至完全不相信外面的评价体系,还要搞一个内部评级团队,内评体系。但即便这样,踩雷的也不少。

化解债务风险

该如何化解债务风险,解决方案无非就是两个

- 是偿还

- 是遏制新增

偿还已有债务

先说偿还,主要三个方法

- 提高收入

- 或者压缩支出

- 又或者变卖资产

- 实在不行还有第四条路就是违约

反正总要有人来承担损失。不是债务人,就是债权人。

减少支出

通常最容易被接受的方法,就是减少支出,因为当你债务风险很高的时候,很难再提高收入,也没啥资产可以卖了,更不敢贱卖,那样就会引发抵押物价值下降,产生连锁反应,上面已经说了房地产的例子,这里就不重复了。那么就只能勒紧裤腰带还债。

- 比如我们的三年自然灾害时期,其实说是自然灾害,就是在勒紧裤腰带对苏联还债。

- 再比如地方政府,之前借了很多债搞经济开发,但是如果经济不好了,土地卖不出去了,债务负担一下就大了,于是就一方面节衣缩食,降低开支,另一方面开始转让手里的国有股份,比如珠海国资委就卖掉了格力电器一部分股权,芜湖国资委也卖掉了奇瑞汽车的股权。

大家不到万不得已一般不会赖账,因为经济总有周期,挺过了这段,未来就会转暖。如果你赖账了,信用没了,那么经济即便复苏了,你也很难再借到钱了

量化宽松

还有一类方式,是通过量化宽松的做法,这也是很多国家的主流做法,通过增加货币供给,注入经济,来推升资产价格,一方面流动性增加,让大家有钱还债,另一方面让资产增值,债务风险就不会连环爆炸。当然这种量化宽松的结果其实很流氓,那就是让没有资产,只有储蓄的中产承担了损失。每一次危机,消灭的都是中产。先用资产价格大跌吓唬你,让你在底部交出带血的筹码,本身就损失惨重,然后一直拿着现金,最后发现资产又涨回去了,甚至创了新高,自己却啥都没剩下。

- 比如2007年,北京房价从8000掉到了5000,你一害怕把房子卖了,然后发现自己根本就买不回来了,现在涨到了6-7万。你发现当时卖掉房子的钱,连个首付都不够了。这就是悲剧。

那么应该怎么办,任何一次危机,其实都是加仓的好时机。任何一次繁荣,反而都是变卖资产的好时机。所以千万别搞错了,央行释放流动性,就是在提醒你,未来资产要升值,央行收缩流动性,加息,去杠杆,就是在提醒你,赶紧跑,有多远滚多远。

债务货币化

还有一种方式叫做把债务货币化,这其实也是一个意思

- 比如美联储就这么干,美国政府发国债,然后美联储印钱过来买,这样想要多少,就有多少。但这么干很容易推升恶性的通货膨胀。所以大水漫灌要有个度。2022年,美联储也是看到了物价遏制不住了,于是赶紧加息收货币。

遏制新增债务

那么怎么遏制新的债务增加,其实就跟节食减肥一个效果,借钱过日子不是个长久之计,你必须得降低支出,有的可买可不买,可花可不花的,就全都要削减掉。

改变融资结构

其实还有一招就是,改变融资结构。

降低债权融资,增加股权融资,负债率是负债比资产,如果负债实在降不下去,那么增加资产也是可以的。也就是说,尽量发展股权投资,让企业多通过风险投资发展,少找银行贷款。政府也一样,多用REITs的方式融资,少借债贷款。这就需要降低银行在整个金融体系当中的地位,不能啥事都是国有银行去主导。要下放权力给市场。大力发展资本市场,把二级市场搞活了,一级市场才能繁荣,创新创业才能兴旺。不像有些教授张口就来,限制二级市场发展一级市场,资本都是逐利的,谁也不是活雷锋。所以这种站在道德制高点,却完全不符合市场化原则的建议, 还是少说。

目前来看,我国的债务风险已经开始抬头,特别是企业端和个人端都已经加到了危险区,所以化解债务风险,已经成为重中之重,特别是经济减速之下,债务可能会比想象的更严重。不要在企图继续拉房地产,拉杠杆率的方式来拉动经济增长了,喝海水,是不可能解渴的。

读书笔记

读书笔记

评论前必须登录!

注册