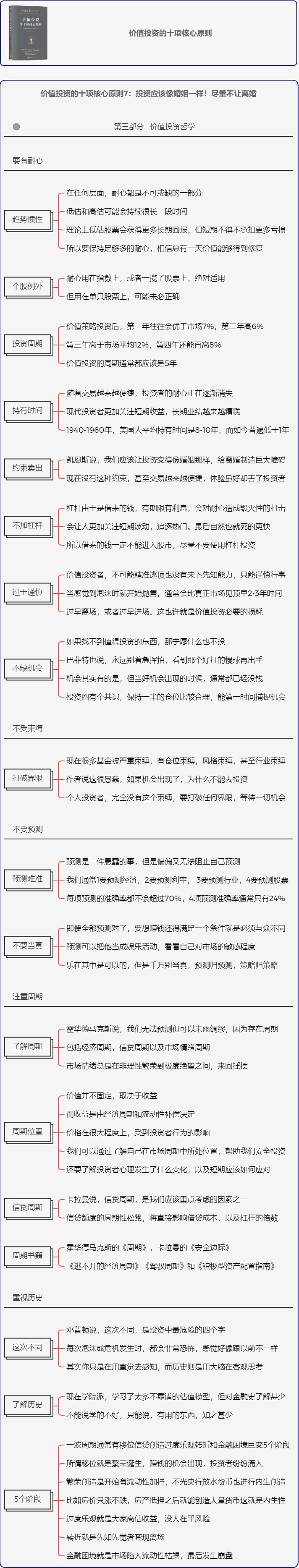

《价值投资的十项核心原则》读书笔记和读后感。第三个原则要有耐心。在任何层面来说,耐心都是不可或缺的一部分,由于忽视和偏见引起的低估可能会持续很长一段时间,而由于过度受人追捧或者人为刺激而导致的价格虚高,也同样如此。有时候,我们经常有这样的感受,明明已经很便宜了,但他就是继续跌,理论上价值低估的股票,会获得更多长期回报,但是在短期,他不得不承担更多的亏损。甚至有时候跌的还很多,这就需要我们保持足够多的耐心才行,要相信总有一天他的价值能够得到修复,老齐经常说,他欠了你的早晚都会一笔还给你。

但这里面有一个问题,你怎么肯定,股票肯定没问题,他持续下跌,我们通常都会怀疑自己出了问题,也许有什么东西是我没有看到的,那么如果是这种情况的话,耐心反而会变成一个很严重的问题,所以,这个用在指数上,或者一揽子股票上,耐心是绝对适用的,但是如果用在单只股票上,可能未必正确。这点大家一定要搞清楚了

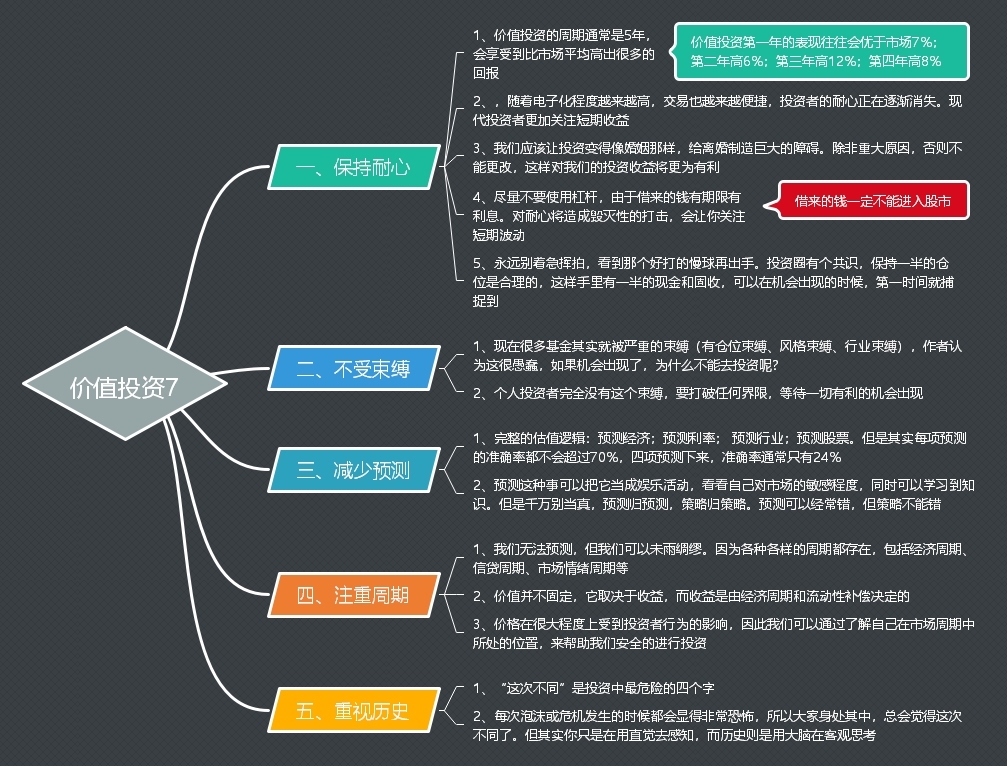

作者做了个数据,在价值策略投资后,第一年的表现,往往会优于市场7%,而第二年又会增加6%,第三年高于市场平均12%,第四年还能再高8%。所以这也就告诉我们,价值投资的周期通常都应该是5年,你会享受到比市场平均高出很多的回报。

但是遗憾的是,随着电子化程度越来越高,交易也越来越便捷,投资者的耐心正在逐渐消失。现代投资者更加关注短期收益,比如年度,季度的回报。换句话说,你越是关注短期的业绩,那么长期业绩就会越糟糕,从纽约交易所统计的股票平均持有年限来看,1940-1960年,那会大家平均持有股票大约是8-10年,而如今普遍低于1年。

凯恩斯甚至说,我们应该让投资变得像婚姻那样,给离婚制造巨大的障碍,除非重大原因,否则不能更改,这样对我们的投资收益将更为有利,而没有这种约束,甚至交易越来越便捷,让投资者的体验更好了,反而是害了投资者。

耐心要求我们,尽量不要使用杠杆,杠杆由于是借来的钱,有期限有利息,所以对你的耐心将造成毁灭性的打击,他会让你更加关注短期波动,更加去追逐热门。最后自然也就死的更快,所以无数投资大师都说过,借来的钱一定不能进入股市。

作者曾经在1995年就看空泰国,也在2005年就预言美国房地产泡沫,2006年觉得周期过热,他说自己这种价值投资者,也没有水晶球,所以不可能精准逃顶,他也没有未卜先知的能力,所以只能谨慎行事,当他感觉到泡沫的时候,就开始抛售。通常都会比真正的市场见顶,早上2-3年时间。其实每个价值投资者都是如此,老齐也经常这样,后来我们发明了保险带动态止盈策略,但往往这样,也避免不了过早离场,或者过早进场。这也许就是价值投资必要的损耗,目前我还没有看到谁,能够有效解决这个问题。

有人说,如果你退出了,岂不是没钱可赚了,作者的回答很干脆,如果找不到值得投资的东西,那我宁愿什么也不投。巴菲特也说,永远别着急挥拍,看到那个好打的慢球再出手。机会其实有的是,但当好机会出现的时候,通常你都已经没钱了。投资圈有个共识,保持一半的仓位是合理的,这样你手里永远有一半的现金和固收,可以在机会出现的时候,第一时间就捕捉到他。

下面看第四个原则,不受束缚,现在很多基金其实就被严重的束缚,有仓位束缚,风格束缚,甚至是行业束缚,作者说这很愚蠢,如果机会出现了,为什么不能去投资呢?比如2020年黄金出现机会,但绝大多数基金是没办法投资黄金的,所以只能眼睁睁看他涨起来。而我们个人投资者,完全没有这个束缚,要打破任何界限,等待一切有利的机会出现。

原则5,不要预测,预测是一件愚蠢的事,大家都知道他不可能全都对,但是偏偏又无法阻止自己预测,甚至那些投资大师也不能免俗,因为总有媒体询问他们对于当前市场的看法,作者说,其实预测的正确率比我们想象的还要低,我们通常1要预测经济,2要预测利率, 3要预测行业,4要预测股票,这是一个从上到下的完整的估值逻辑,但是其实每项预测的准确率都不会超过70%,也就是说,4项预测下来,你的准确率通常只有24%,这就太低了。

即便你走了狗屎运,全都预测对了,那么要想赚钱,你还得去满足一个条件,那就是必须与众不同,也就是说,你的预测必须是冷门预测,否则就是对了也没什么用。比如你预测,巴西踢赢中国能赚钱吗?显然不可能,因为大家都这么想,你得预测中国踢赢巴西,才能赚钱。老齐经常讲,预测这种事,你可以把他当成娱乐活动,看看自己对市场的敏感程度,也同时可以学习到很多知识,乐在其中是可以的,但是千万别当真,预测归预测,策略归策略,千万别混为一谈,预测可以经常错,但策略不能错,或者策略错了也不能赔钱,这就是区别。策略和预测的方向也经常不一样,比如我预测市场可能还要下跌,但是策略可能已经开始定投了。我预测市场要大涨,但是策略上已经做止盈保险带了。

第六注重周期,橡树资本的霍华德马克斯就说,我们无法预测,但我们可以未雨绸缪,因为各种各样的周期都存在,包括经济周期,信贷周期以及市场情绪周期,市场情绪总是在非理性繁荣到极度绝望之间,来回摇摆的,霍华德马克斯说,价值并不固定,他取决于收益,而收益是由经济周期和流动性补偿决定的。此外价格在很大程度上,受到投资者行为的影响,因此我们可以通过了解自己在市场周期中所处的位置,来帮助我们安全的进行投资。当然我们还要了解投资者心理发生了什么变化,以及我们在短期内,应该如何采取行动,从而应对哪些变化。

安全边际的作者卡拉曼也说,信贷周期,是我们应该重点考虑的因素之一,信贷额度的周期性松紧,将直接影响到借贷的成本,以及影响到杠杆的倍数,在这里老齐可以推荐几本书,我们都讲过,霍华德马克斯的《周期》,还有卡拉曼的《安全边际》,以及《逃不开的经济周期》《驾驭周期》和《积极型资产配置指南》,这几本书如果你都看完,对于周期应该就有深刻的了解了。此外,我们还在知识星球,齐俊杰的粉丝群里面,讲过一些小技巧,帮助大家来辨识周期,以及如何利用周期来做投资,如果有兴趣,也可以来了解一下。

原则七,重视历史,邓普顿说,这次不同,是投资中最危险的四个字,很多人都说过这样的话,还有人说,是代价最高的几个字。每次泡沫或者危机发生的时候,都会显得非常恐怖,比之前的任何一次都要严重,所以大家身处其中,总会觉得,这次不同了。但其实,当前你只是在用直觉去感知,而历史则是用大脑在客观思考,所以二者往往完全不同。

作者说,现在我们的学院派CFA,学习了太多不靠谱的估值模型,风险价值模型,但对于金融史却了解甚少。比如清北毕业的硕士,老齐考试让他们复述,百年华尔街的走势,和30年A股市场的走势,不要求你说出精准的点位,只要求你说出几次峰谷变动,但是非常遗憾,这道题目前为止,没有一个人的回答能让我满意。甚至有些金融高材生,连发生过几次牛市,几次泡沫都回答不出来。确实让我们很失望。不能说人家学的不好,只能说,有用的东西,知之甚少。

作者给大家总结了一下, 一波周期通常有移位,信贷创造,过度乐观,转折和金融困境,以及巨变5个阶段,所谓移位就是繁荣诞生,赚钱的机会出现,投资者纷纷涌入,繁荣创造就是开始有流动性的加持,不光是央行放水,货币也能进行内生性创造,比如大家都觉得房价只涨不跌,于是房产抵押之后就能创造大量货币,这就是内生性的,然后大家高估收益,没人在乎风险,接着就是先知先觉者套现离场,市场陷入流动性枯竭,最后发生崩盘。作者还总结了金融历史上非常著名的8次大泡沫大危机,有兴趣的可以看一下。以后你要想做金融,这个知识在面试的时候,会给你加分不少。明天我们看原则八九十。

(版权所有:转自老齐的读书圈)

《价值投资的十项核心原则》读书笔记一

读书笔记

读书笔记

评论前必须登录!

注册