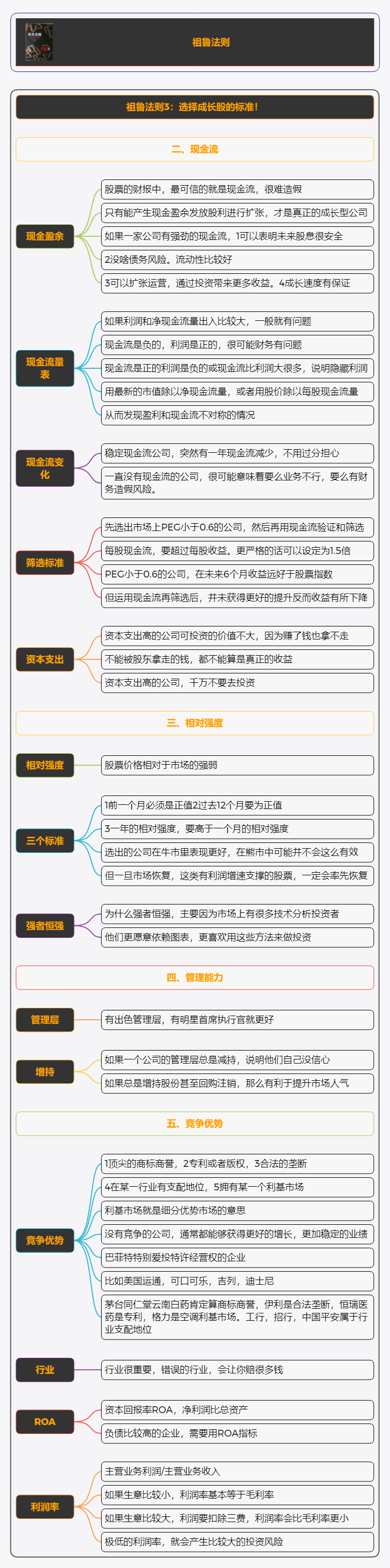

《祖鲁法则》读书笔记和读后感。今天那我们继续来讲这本书,祖鲁法则,今天我们来看,寻找成长股的第二大标准,叫做现金流。找到一只成长股,比任何一种投资都让人放心,而一个股票的财报中,最可信的就是现金流,因为他基本就是统计现金流入流出的状况,你盯死他的现金流,他就很难造假。

巴菲特用他的一生,去证明了这个观点,只要是能产生现金盈余,能够向股东派发股利,或者用于扩张的公司,才是真正的成长型公司。那么他跟利润有多大差别呢?你需要将折旧这一类不需要现金支出的项目,加回到利润上去。也就是说,有时候他看起来没利润,是因为他在折旧中扣减了,但其实折旧并不消耗现金,举个例子你买了一辆10万的车,因为你认为10年后你得换辆新的,所以折旧10年,每年扣减1万,而今年你刚好攒了1万块钱,但考虑到10年后的换车,你就说自己没攒下钱来。但其实这1万块已经在你手中。

这些东西你不用算,在财报报表中都已经给你算好了,你就盯着现金流量表看就行了,如果利润和净现金流量出入比较大,一般就有问题,净现金流是装到兜里的钱,如果是负数,就说明掏出去了很多钱,现金流是负的,利润是正的,这就很可能财务有问题。而现金流是正的利润是负的,或者现金流比利润大很多,说明他在隐藏利润。作者还做了一个指标,就是用最新的市值除以净现金流量,或者用股价除以每股现金流量,从而判定股价是贵还是便宜了,理论上这个指标跟市盈率是一个意思,只是用于判断现金流,更加客观一些,也可以跟市盈率同时使用,从而发现盈利和现金流不对称的情况。

如果一家公司有强劲的现金流,1可以表明未来股息很安全,2也没啥债务风险。流动性比较好,3是他还可以扩张运营,通过投资带来更多的收益。4,成长速度有保证。

但是现金流这个东西,有时候会有起伏,比如公司今年去投资一个项目,他可能会造成现金流突然减少,也就是说,稳定的现金流公司,突然有一年现金流减少,这个你不用过分担心,但是一直没有现金流的公司,就要小心了。很可能意味着要么就是业务不行,要么就有财务造假风险。

作者投资的习惯是,在选出市场上PEG小于0.6的公司之后,再去用现金流验证和筛选一下,他的标准就是,每股现金流,要超过每股收益,这是一个很宽松的标准。如果更严格,可以让每股现金流,是每股收益的1.5倍,然后他做了一个测试,结果是PEG小于0.6这个标准选出来的公司,在未来6个月收益远好于股票指数,但是运用现金流再筛选一道之后,并未获得更好的提升,反而收益有所下降,这不免令人失望。但作者认为,他依然坚持这个标准,因为这么做,会让他更加安心。结果一般可能是牛市的缘故,如果在熊市中测试,现金流筛选后,应该会有效果的。

有一些公司,他们的现金流必须用于购买机器设备,仅仅为了维持生存,比如工程公司,这种公司可投资的价值就不大,因为赚了钱也拿不走,这就好比一个人,看似一个月转3万,挺多的,但他这个钱老得请客户吃饭,如果你不请,以后就赚不到3万了。所以尽管收入高,但是最后还是月光族,这种人的前途肯定不大,找对象你也不会找这样的人。还有一种人,赚的不太多,比如一个月1万,但几乎没开销,有车有房。这笔钱全能变成存款和投资,这日子肯定就不一样。投资市场上,这种就属于零售公司,他们总能产生大量的现金结余。而且在资本开支上,没啥需求,不用添置任何设备。所以大家必须要记住,资本支出高的公司,千万不要去投资。那些不能被股东拿走的钱,都不能算是真正的收益。

第三大标准叫做相对强度,也就是和上一年同比,以及和上一个月环比,这个股票价格,相对于市场的强弱,这个应该很好理解,就是看他最近是比大盘好,还是比大盘弱。如果市场涨了1%,他只涨了0.5%,那他的相对强度就是负值,相反他涨了2%,那么相对强度就高。

相对强度有三个标准,首先,他在前一个月必须是正值,也就是比市场要强,哪怕强一点点就可以,其次过去12个月要为正值,第三一年的相对强度,要高于一个月的相对强度。这个标准,会让你选出的公司,要在牛市里表现更好。这个方法是在PEG筛选,和现金流筛选之后使用,作者也做了个统计,市场表现非常的好,要远超过不进行相对强度筛选的结果。

老齐解释一下,目前的思路很明确,1找低估的,2在低估的里面,找能存下钱的, 3在低估且能存下钱的里面,找最强的。经过第一步筛选,差不多剩下几十只股票,第二步筛选后就剩了25只,第三步筛选后,就只有9只股票。这9 只股票表现非常的好。

作者解释,牛市中相对强弱是有效的,而且立竿见影,但是在熊市中可能并不会这么有效,但是一旦市场恢复,这类有利润增速支撑的股票,一定会率先恢复。因为时间拖得越久,他的市盈率就越低,而那些基金经理们,就算是瞎子,最后也会看到的。

至于为什么强者恒强,主要就是市场上还是有很多技术分析的投资者,他们更愿意依赖图表,所以更喜欢用这些方法来做投资,那么强势股就会被这种短期交易者所捕捉。所以短期吸引更多资金,他也就表现更加活跃一些。

第四大标准,管理能力。就是要找到一个有着出色管理层的公司,当然要有个明星首席执行官,就更好了。如果这家公司的大老板你都不知道是谁,媒体上也查不到什么资料,那就要小心了。说明管理层并不怎么出色。

还有就是管理层增持,如果一个公司的管理层总是减持,那么说明他们自己就没信心,而如果自己总是在增持股份,甚至回购注销,那么这个事有利于提升市场人气,以及股东权益的。这些信息,都可以在行情软件的f10里面找到。

第五大标准,竞争优势,主要有四方面,1顶尖的商标商誉,2专利或者版权,3合法的垄断,4在某一行业有支配地位,5拥有某一个利基市场。利基市场就是,细分优势市场的意思,作者脑子中闪现的就是可口可乐麦当劳葛兰素这些公司,没有竞争的公司,通常都能够获得更好的增长,以及更加稳定的业绩表现。巴菲特就特别爱投这种特许经营权的企业,比如美国运通,可口可乐,吉列,迪士尼。在中国有哪些呢,茅台同仁堂云南白药肯定算商标商誉,伊利也是合法的垄断,恒瑞医药算是专利,格力算是空调利基市场。工行,招行,中国平安这都属于行业支配地位,

作者在这里特别强调了一下行业的重要性,他引用了一个段子,问如何成为一个百万富翁,回答,你成为一个亿万富翁之后,去投资航空公司,你很快就会变长百万富翁了。这就是说错误的行业,会让你赔很多钱。巴菲特自己之前都说,带翅膀的不投,主要讲的就是航空公司,结果他非要在2018年以后投资达美航空,结果还是赔了不少钱,最后股价跌了一半又赶紧甩卖,股神尚且如此狼狈,更不用说我们普通人了,所以老齐对于航空的态度就是根本不看,连想法都没有。而那些看不懂的,什么半导体,什么电子科技,还有生物医药,我要想投资,也只会去找基金,不会自己去买股票。

作者还提到了一个指标,叫做资本回报率,ROA,公式就是净利润比上总资产,他跟我们熟悉的净资产收益率ROE有一点点区别,净资产收益率更简单,就是净利润/股东权益,也就是说,二者的区别就在于,借来的钱算不算,那些负债比较高的企业,就得算资本回报率了,能够在高负债下正常运作也是一种本事,比如房地产企业。而没什么负债的消费类零售类公司,通常我们的都是用ROE来看的。

看一个公司的时候,还要看利润率,主营业务利润/主营业务收入,也就是到底赚多少钱,如果小生意的话,他基本等于毛利率,如果大生意,利润率要在利润中,三费然后再比收入,也就意味着利润率比毛利更小。比如餐饮业基本毛利率都在60-70%以上,但是净利率大部分都不到10%。这个主要就是店面租金,员工和水电成本给摊掉了,所以一旦外卖平台再抽走收入的30%,那么很多平台就基本上不赚钱了,仅仅是走个量做个宣传而已。极低的利润率,就会产生比较大的投资风险。所以你看现在哪还有人资本投资餐饮业。稍微有变动,比如房东一涨租金,你立马就赔钱。明天我们再来看,第六大标准,财务状况,这里面涉及了几个比率。(文章转自老齐的读书圈)

读书笔记

读书笔记

评论前必须登录!

注册