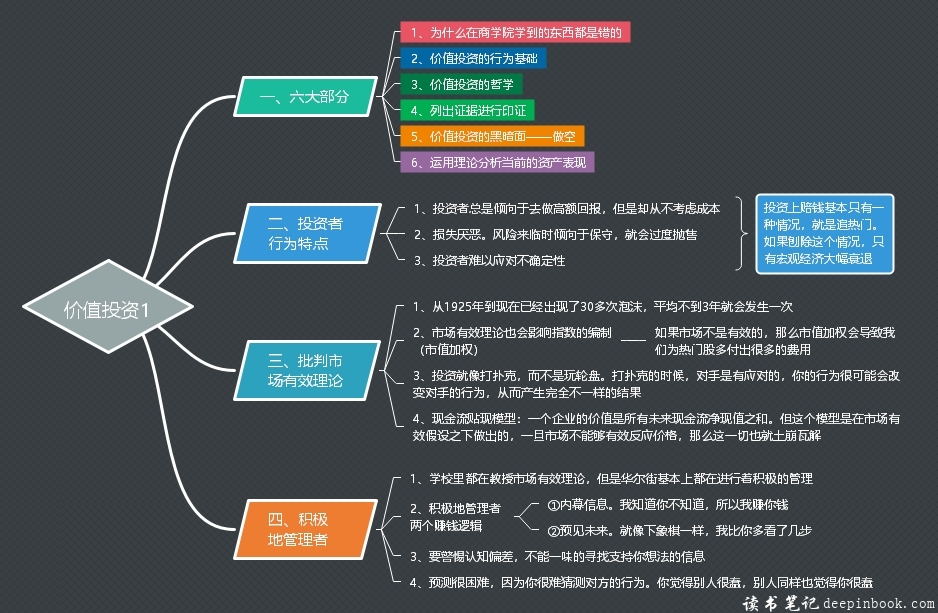

《价值投资的十项核心原则》读书笔记和读后感。今天的内容主要包含:怎么破除市场有效理论、为什么资本资产定价模型是无效的、伪科学和金融。

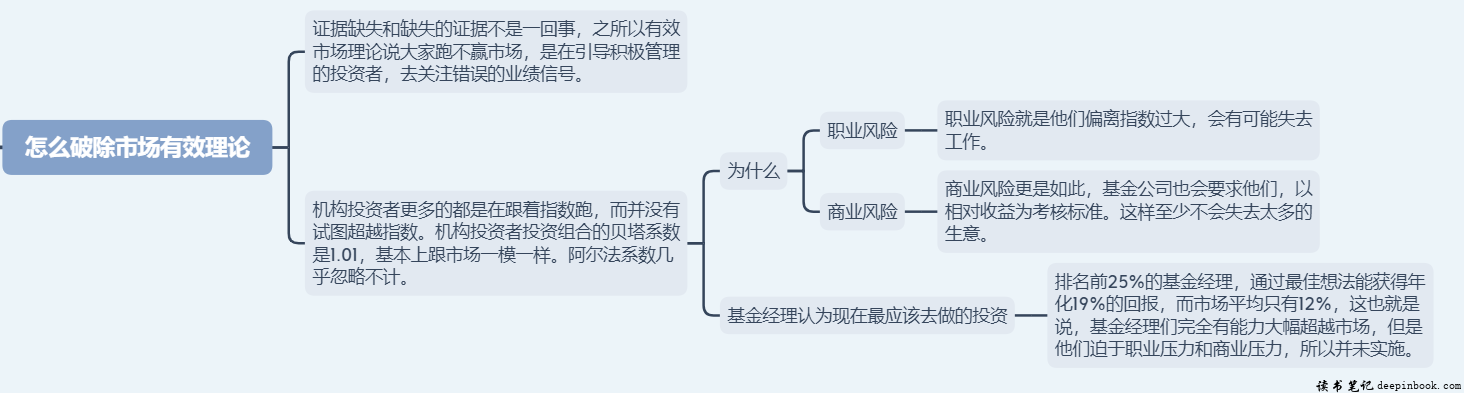

怎么破除市场有效理论

昨天我们说了,市场有效理论最犀利的武器就是没有人能打败市场,那么今天我们就看看作者是怎么破除这条迷信的,作者说,证据缺失和缺失的证据不是一回事,之所以有效市场理论说大家跑不赢市场,是在引导积极管理的投资者,去关注错误的业绩信号。

他引用了一份学术报告,说在过去几十年,机构投资者的持股市值正在不断提升,从1980年的30%,提升到了2007年的80%,当然这指的是美国,而这些机构投资者他们并没有试图跑赢市场,机构投资者们总是根据市场中已有的权重,来配置自己的权重,也就是说,他们更多的都是在跟着指数跑,而并没有试图超越指数。机构投资者投资组合的贝塔系数是1.01,基本上跟市场一模一样。阿尔法系数几乎忽略不计。

之所以这样,是因为在机构们普遍担心的是职业风险和商业风险,职业风险就是他们偏离指数过大,会有可能失去工作。这个不难理解,那些基金经理,如果做得足够积极,赚钱的时候,对基民有利,但是赔钱的时候,自己可能会丢掉饭碗,所以这就注定了,他们不会追求特立独行。至于商业风险更是如此,基金公司也会要求他们,以相对收益为考核标准。这样至少不会失去太多的生意。

还有一份证据,收集了基金经理们的最佳想法,也就是说抛开基金业绩和市场不谈,他们认为现在最应该去做的投资,调查显示,排名前25%的基金经理,通过最佳想法能获得年化19%的回报,而市场平均只有12%,这也就是说,基金经理们完全有能力大幅超越市场,但是他们迫于职业压力和商业压力,所以并未实施。

现在各家机构,都会为基金设立一个业绩标准,这个业绩标准通常都是由指数组成,这就相当于是这个基金的及格线,基金经理们通常并不愿意超越这条及格线太多。现在超过太多,未来很可能就会下跌更多。涨的时候大家都说你好,跌的时候骂街的声音都出来了。所以合理分配利润,每年都能及格,这对于基金经理才最为有利。所以作者的结论就是,基金经理长期业绩表现不佳,并非是这些人水平差,而是因为机构要求所导致的,他们必须要分散投资。就像老齐带大家投资一样,我有能力做到更高的收益,这就意味着要在逆向的时候,加大投资布局的力度,使用更重的仓位,但是我能挺得住,绝大多数普通投资者挺不住,所以考虑到大家的感受,我们也不得不使用较为中庸的策略。

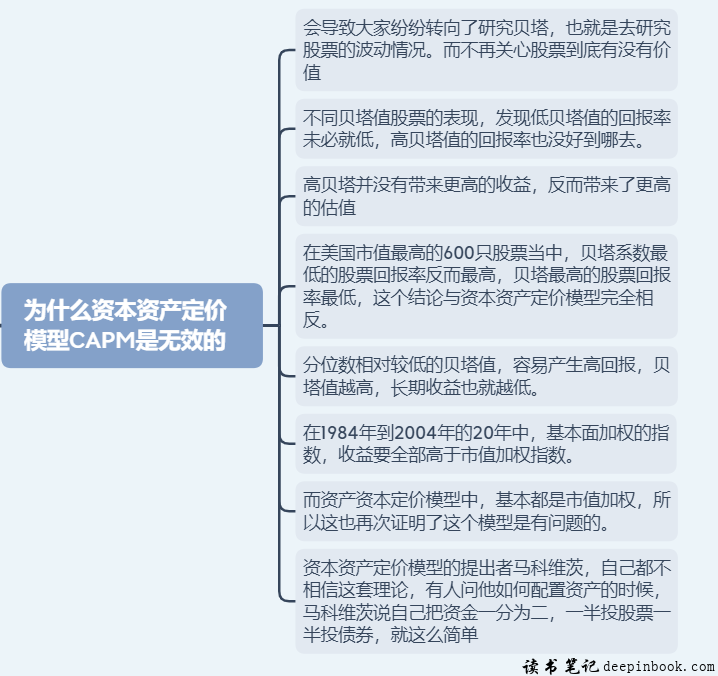

为什么资本资产定价模型是无效的

下面我们来看本书的第二章,为什么资本资产定价模型,也就是CAPM是无效的,资产定价模型是马科维茨提出来的,他创造的公式,可以计算出给定的风险水平下,获得最大收益的投资组合是什么,甚至能精确计算,组合中的每只股票权重。或者反过来说,在给定收益的情况下,大家可以通过这个公式,找到风险最小的组合方式,于是大家的目光,纷纷转向了研究贝塔,也就是去研究股票的波动情况。而不再关心股票到底有没有价值。老齐再解释一下,所谓贝塔就是跟市场波动的比值,贝塔是1,就是说市场涨跌1%,个股也涨跌1%,贝塔是2,就是市场涨跌1%,股票涨跌2%。

作者他们研究了不同贝塔值股票的表现,发现低贝塔值的回报率未必就低,高贝塔值的回报率也没好到哪去。贝塔值在0.6-2之间的10个投资组合,基本收益差不太多。有人还做了一套贝塔套利策略,在低市净率的股票当中,做多低贝塔系数股票,同时做空高贝塔系数股票,可以得到平均5%的收益率,而在价值型股票,也就是高市净率范围内,做多低贝塔,做空高贝塔,甚至能有8.3%的回报。这个策略告诉我们,高贝塔并没有带来更高的收益,反而带来了更高的估值

有人还撰写了论文,在美国市值最高的600只股票当中,贝塔系数最低的股票回报率反而最高,贝塔最高的股票回报率最低,这个结论与资本资产定价模型完全相反。作者他们也自己跑了一下数据,美国的投资组合以及欧洲的投资组合全都符合这个结论。分位数相对较低的贝塔值,容易产生高回报,贝塔值越高,长期收益也就越低。

在指数方面,他们也做了研究,在1984年到2004年的20年中,基本面加权的指数,收益要全部高于市值加权指数。老齐解释一下,市值加权的意思就是,根据每只股票的市值,决定他们在指数中的权重,比如两市第一权重是工行和茅台,他们在指数中的权重也最大。而基本面加权,是锐联资产的阿诺特发明的,以公司的净资产现金流等最能反映公司经营和盈利能力的指标,计算公司的基本面价值并构造指数进行投资。也就是说最赚钱的公司比重最大。比如我们熟悉的嘉实基本面50,这只基金就是根据基本面加权创立的,所以他跟上证50指数,其实并不太一样。长期可以跑赢市值加权指数。

而资产资本定价模型中,基本都是市值加权,所以这也再次证明了这个模型是有问题的。究其原因是,贝塔这个东西,只是波动,但现在很多人都拿波动来当风险。这就犯了一个原则性的错误,股票真正的风险,应该来自于基本面的恶化和盈利能力的下降,而并非是相对于市场波动的百分比。

作者最后还讽刺,说资本资产定价模型的提出者马科维茨,自己都不相信这套理论,有人问他如何配置资产的时候,马科维茨说自己把资金一分为二,一半投股票一半投债券,就这么简单,另一位诺奖经济学家阿克勒夫更是把自己的财富都投资与货币市场基金,所以种种迹象表明,所谓资本资产定价模型,根本靠不住。

现在我们的大学还在教授这样的课程,之所以这样,是因为看起来这套工具很直观,但是他用过去的东西预测未来,本身就不太靠谱,而这套理论不靠谱之后,那些什么贝塔和阿尔法其实也就没什么意义了。这里老齐再解释下,所谓阿尔法收益,就是来自于基金经理积极管理所带来的收益,但其实这个东西也是建立在相对收益基础上的,比如市场崩溃了,大盘暴跌了90%,而此时你只亏了80%,能说我做的很好吗?作者认为,其实衡量投资最简单的方法就是问问基金经理们,你自己的钱会不会这么投资?如果答案是否定的,那么其他的形容也都没什么用。所以作者的观点很明确,基金就是要给投资者赚钱的,相对收益没什么意义。

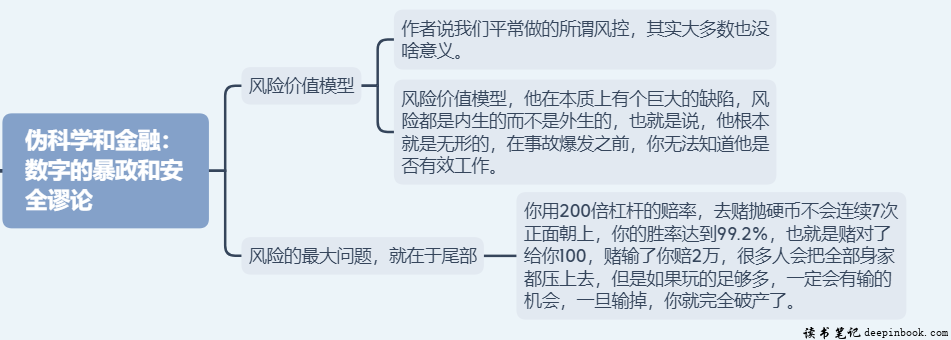

伪科学和金融

下面看第三章,伪科学和金融,数字的暴政和安全谬论,现在社会充斥着很多伪科学,大家也经常被伪科学制造的安全假象所愚弄,金融上的伪科学更多,比如风险价值模型,作者说我们平常做的所谓风控,其实大多数也没啥意义。

我们经常被一些带有论证性的内容所洗脑,认为他们很有道理,把数据列的越具体,成像度越高,越容易让人相信,特别是那些加入了细节描述的情节,可信度更高。我们就是这样被数字所蒙蔽的。

比如风险价值模型,他在本质上有个巨大的缺陷,风险都是内生的而不是外生的,也就是说,他根本就是无形的,在事故爆发之前,你无法知道他是否有效工作。作者做了个比喻,就好比汽车的安全气囊,在发生恶性事故之前,气囊一切运转正常。意思就是说,不需要他的时候,他都是好好地,真到了需要他的时候,他就该出问题了。风险就是这样,天下太平的时候,压根就不需要管理风险,真等不太平了,你也管理不住。人们假装去测量和量化,一些压根就无法测量的东西,这就是风险管理行业的现状。

作者说,风险的最大问题,就在于尾部,也就是说你看不见的那些地方,举个例子,你用200倍杠杆的赔率,去赌抛硬币不会连续7次正面朝上,你的胜率达到99.2%,也就是赌对了给你100,赌输了你赔2万,很多人会把全部身家都压上去,但是如果玩的足够多,一定会有输的机会,一旦输掉,你就完全破产了。这种非常渺茫的尾部风险,我们要不要过分关注呢?现实中大家,基本都不会去太在意。比如长期资本就是这么破产的,太小概率的事件,突然出现了,一下就击垮了他们的模型,于是满盘皆输。明天我们继续来讲,投资中还有哪些伪科学。

(版权所有:转自老齐的读书圈)

《价值投资的十项核心原则》读书笔记一

《价值投资的十项核心原则》读书笔记二

读书笔记

读书笔记

评论前必须登录!

注册