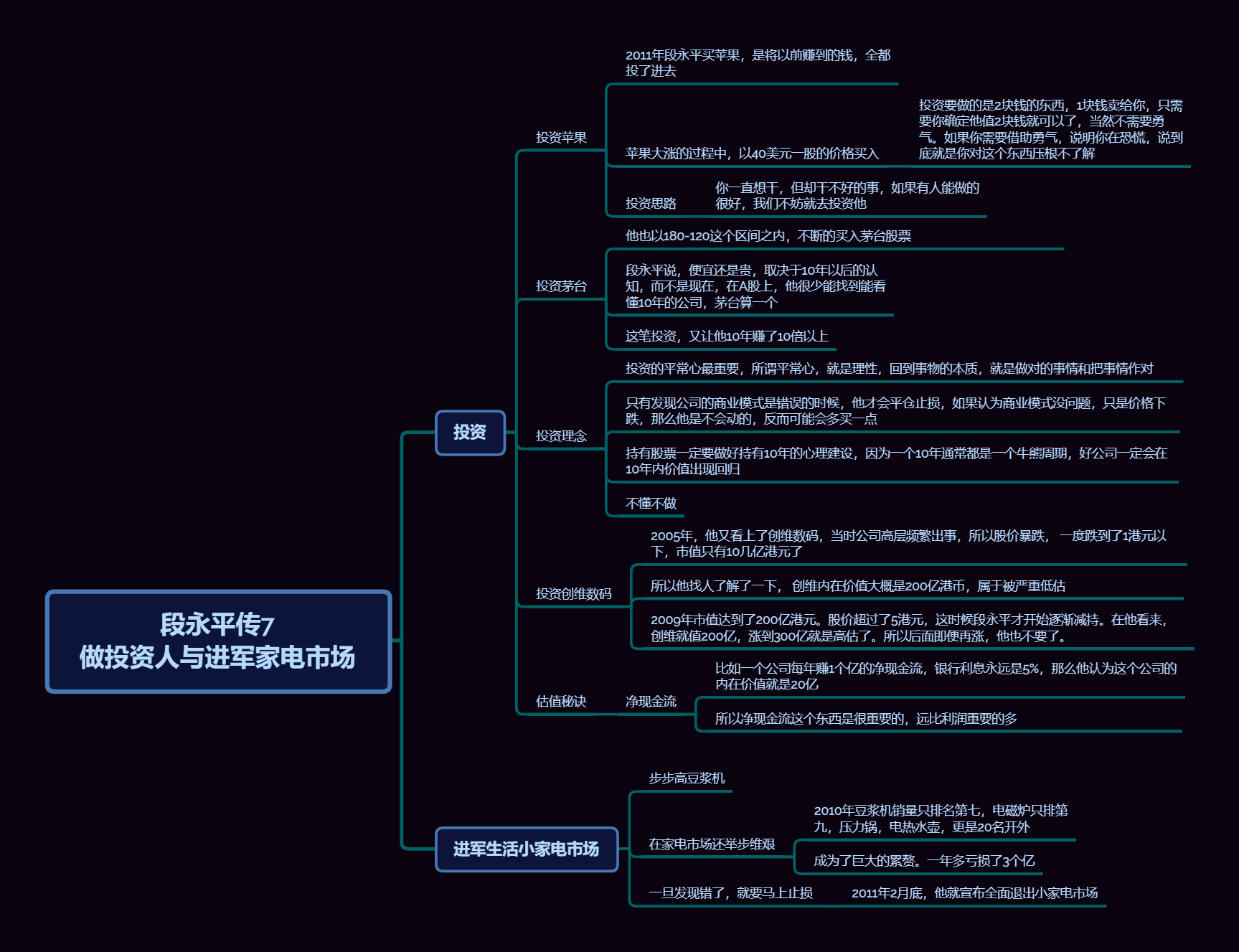

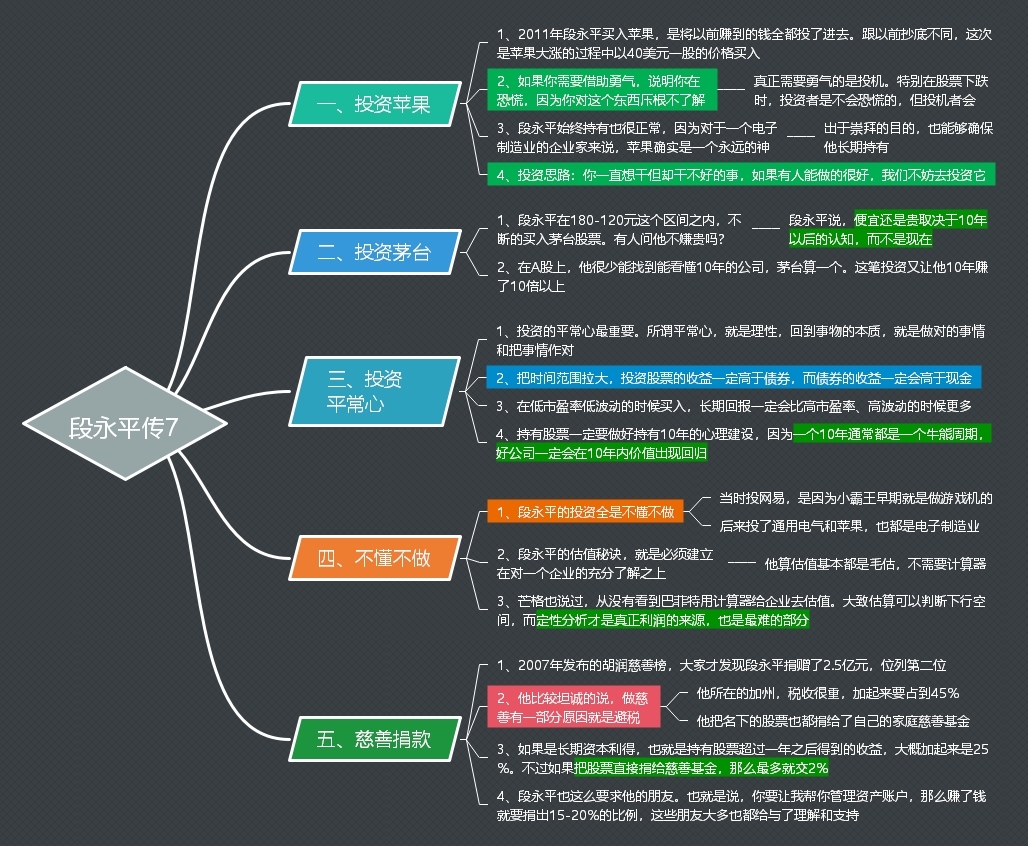

《段永平传敢为天下后》读书笔记和读后感。昨天说到了2011年段永平买苹果,是将以前赚到的钱,全都投了进去,跟以前抄底不同,这次是苹果大涨的过程中,以40美元一股的价格买入的。当时有人说他追高了,但他却解释,投资要做的是2块钱的东西,1块钱卖给你,只需要你确定他值2块钱就可以了,当然不需要勇气。如果你需要借助勇气,说明你在恐慌,说到底就是你对这个东西压根不了解。反过来说,真正需要勇气的是投机,特别是在股票下跌的时候,投资者是不会恐慌的,但投机者肯定会。

跟在段永平后面买苹果的人也需要魄力,虽然苹果股价一路上涨,但也在2012年和2015年有过两波较大回撤。但如果坚持下来的,拿到2018年就翻了10倍了,拿到现在差不多是20几倍。段永平买苹果其实一点都不奇怪,他始终持有也很正常,因为对于一个电子制造业的企业家来说,苹果确实是一个永远的神。出于崇拜的目的,也能够确保他长期持有。所以这也是一个投资的思路,你一直想干,但却干不好的事,如果有人能做的很好,我们不妨就去投资他。还比如可以根据爱好去做投资,比如但斌和林园他们,就喜欢茅台酒,结果也能持有十几年。

2012年底,白酒行业出大事了,有媒体爆出,塑化剂超标,白酒 被推上了风口浪尖, 2013年一个网名叫做地面静风的网友,爆料在美国送检的茅台酒,也全都超标,后来有人挖出来,这个地面静风的网友就是段永平的马甲号,这莫非是在故意做空茅台?后来段永平解释道,确实是他委托朋友送检的,但这可能不是茅台故意的,而是受了工艺和环境影响。所以大家应该接受这个客观的事实。

段永平其实还是比较认可茅台的商业模式的,之前他也已经投资进去了,但是他担心茅台的治理结构出问题,怕他为了做大而破坏产品文化。在被公众广泛质疑之后,段永平多次强调,绝不可能做空任意一只股票,也不绝不会做空茅台,他甚至表示,还要再多买点。此时茅台股价已经跌去了一半,他也以180-120这个区间之内,不断的买入茅台股票。有人问他不嫌贵吗?段永平说,便宜还是贵,取决于10年以后的认知,而不是现在,在A股上,他很少能找到能看懂10年的公司,茅台算一个。这笔投资,又让他10年赚了10倍以上。

对段永平来说,投资的平常心最重要,所谓平常心,就是理性,回到事物的本质,就是做对的事情和把事情作对,是不是有点耳熟,跟老齐说的很像,所以投资的原则都是相同的,你把时间范围拉大就会发现,投资股票的收益一定会高于债券。而债券的收益一定会高于现金,在低市盈率低波动的时候买入,长期回报一定会比高市盈率,高波动的时候更多。

对段永平而言,只有发现公司的商业模式是错误的时候,他才会平仓止损,如果认为商业模式没问题,只是价格下跌,那么他是不会动的,反而可能会多买一点。持有股票一定要做好持有10年的心理建设,因为一个10年通常都是一个牛熊周期,好公司一定会在10年内价值出现回归。时间越短,股价则越是随机,受到的情绪影响也就越大。当你能够把握本质了之后,其实完全可以做到宠辱不惊,越来越佛系。特别是我们投资基金的,你都不需要研究公司,只需要把市场,风格和行业的周期把握好了就行了,这样其实简单的多,我们赚不了百倍或者10倍,但是赚一个年化10-15%其实并不困难。长期坚持下来,其实回报也很可观。

段永平的投资,全都是不懂不做,当时做网易,是因为小霸王早期就是做游戏机的,后来投了通用电气和苹果,也都是电子制造业,2005年,他又看上了一家公司,就是家电行业,创维数码,当时公司高层频繁出事,所以股价暴跌, 一度跌到了1港元以下,市值只有10几亿港元了,段永平买了5%回来,怕对方担心他是恶意收购,于是才作罢。他对这个公司很熟悉,老板是黄宏生,创维集团创始人,创维黄宏生,TCL李东升,康佳陈伟荣,这都是华南理工大学无线电班的,几乎跟段永平都是同时创业。所以他找人了解了一下, 创维内在价值大概是200亿港币,属于被严重低估。不过段永平这次并没有延续神奇,一买就涨,甚至他买入之后三年,股价不涨反跌,一度跌到了3毛钱,让他亏了70%,搁一般人肯定慌得一比了。但段永平坚定相信自己的判断,并没有减持手中的股票。认为创维肯定被低估了。而且经营没什么太大的问题。到了2009年,终于是守得云开见月明,市值达到了200亿港元。股价超过了5港元,这时候段永平才开始逐渐减持。在他看来,创维就值200亿,涨到300亿就是高估了。所以后面即便再涨,他也不要了。

他讲了一下自己的估值秘诀,那就是必须建立在对一个企业的充分了解之上,如果不了解。他确实就很难估值了。他算估值基本都是毛估,不需要计算器,如果要用计算器通过利润倒退企业市值,那你就别买了。芒格也说过,从没有看到巴菲特用计算器给企业去估值,大致估算,可以判断下行空间,而定性分析才是真正利润的来源,也是最难的部分。

他当时举了一个例子,比如一个公司每年赚1个亿的净现金流,银行利息永远是5%,那么他认为这个公司的内在价值就是20亿,具体算法他也没说,老齐估计还是未来20-30年的净现金流按照5%折现。所以净现金流这个东西是很重要的,远比利润重要的多,如果你没做过企业,是很难体会的。一般企业家转行做投资,都会更容易成功,比如红杉资本的沈南鹏,一开始做投行,后来先后创立了携程和如家并且把两家企业都送上了纳斯达克,所以他后来再做互联网投资,就轻而易举。投资需要企业家的同理心。只有企业家才懂得分辨这个生意到底是好还是坏,而普通投资者,天天其实都被价格所迷惑着。

2007年发布的胡润慈善榜,大家才发现,段永平捐赠了2.5亿元,位列第二位,但他自己却看的比较淡,觉得做慈善没啥大不了,他比较坦诚的说,就是想解决自己的问题,他所在的加州,税收很重,加起来要占到45%。如果是长期资本利得,也就是持有股票超过一年之后得到的收益,大概加起来是25%,不过如果把股票直接捐给慈善基金,那么最多就交2%。所以他直接就承认,做慈善有一部分原因就是避税。与其交税,还不如捐款。另外,他对于钱也看的很轻,太多钱反而是累赘。留给孩子,顶多就是必要的生活开支,以备不时之需。绝大部分钱,其实是没用的。所以他把名下的股票也都捐给了自己的家庭慈善基金,可以一举两得。

另外,段永平也这么要求他的朋友,也就是说,你要让我帮你管理资产账户,那么赚了钱,就要捐出15-20%的比例,这些朋友大多也都给与了理解和支持。

说完了段永平的投资,我们再返回头说步步高,后来随着VCD行业整体衰落,步步高也一度陷入产品困境,2003年,段永平和陈明永在步步高品牌之外,创立OPPO品牌,征战国际市场,另一方面他瞄准了生活小家电市场,成立新公司,做重点布局。套路依旧相同,通过黄金时间段的广告轰炸,推步步高豆浆机。然而,这个屡试不爽的策略,竟然没有达到预期效果,甚至在家电市场还举步维艰。2010年豆浆机销量只排名第七,电磁炉只排第九,压力锅,电热水壶,更是20名开外,这和他们之前的成功大相径庭。这个小家电战略彻底失败,不但没有拉升集团业绩,还成为了巨大的累赘。一年多亏损了3个亿。

段永平的经营哲学就是,一旦发现错了,就要马上止损,2011年2月底,他就宣布全面退出小家电市场。那么为什么之前做电子产品都成功了,这次同样的操作却失败了,步步高后面又有哪些总结,他的手机业务又是如何发展起来的,在其中,段永平又起到了怎样的作用?咱们明天接着讲。

(版权所有:转自老齐的读书圈)

《段永平传敢为天下后》读书笔记一

读书笔记

读书笔记

评论前必须登录!

注册