《预测:经济、周期与市场泡沫》读书笔记和读后感。昨天我们说到了,美联储越是救市,就越是会激发泡沫,最后大家无所顾忌,也就让现在的美股,始终处于高估状态。

但也有人说,高估只是你们一厢情愿而已,这么多年你们一直说高估,但美股却一直啪啪打脸。如果大家都觉得高估,可以去做空啊,你敢吗?确实是不敢,因为做空是风险无限,但收益有限的事情,即便面对巨大的问题,去做空,都有可能被逼空而爆仓。所以这确实是个难题,到底这个价格是否有效?一直就争论不休。

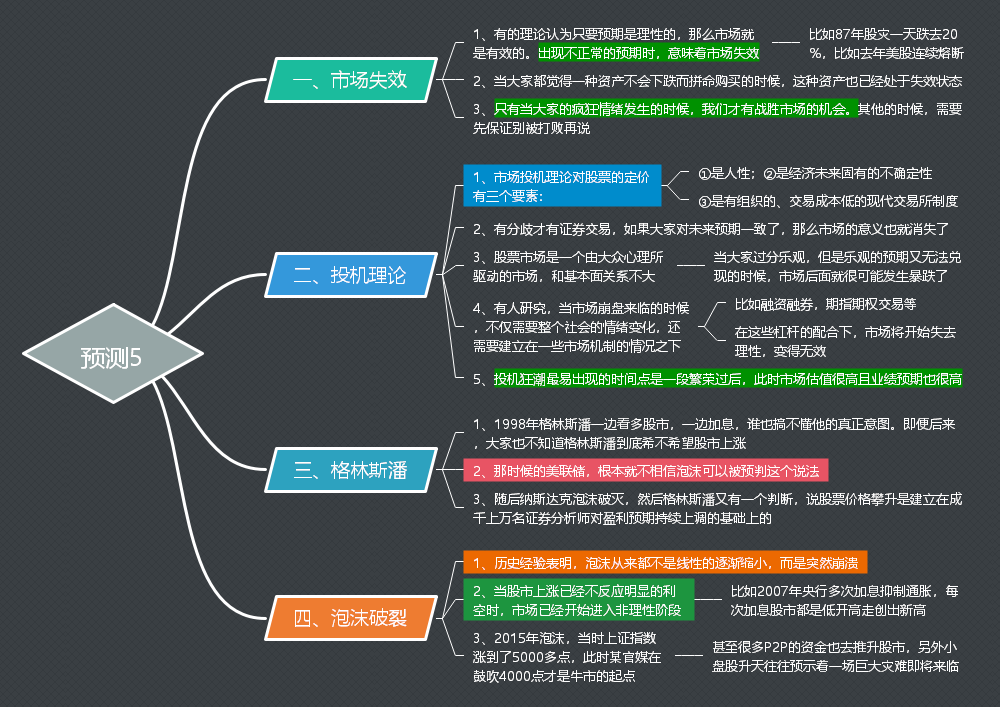

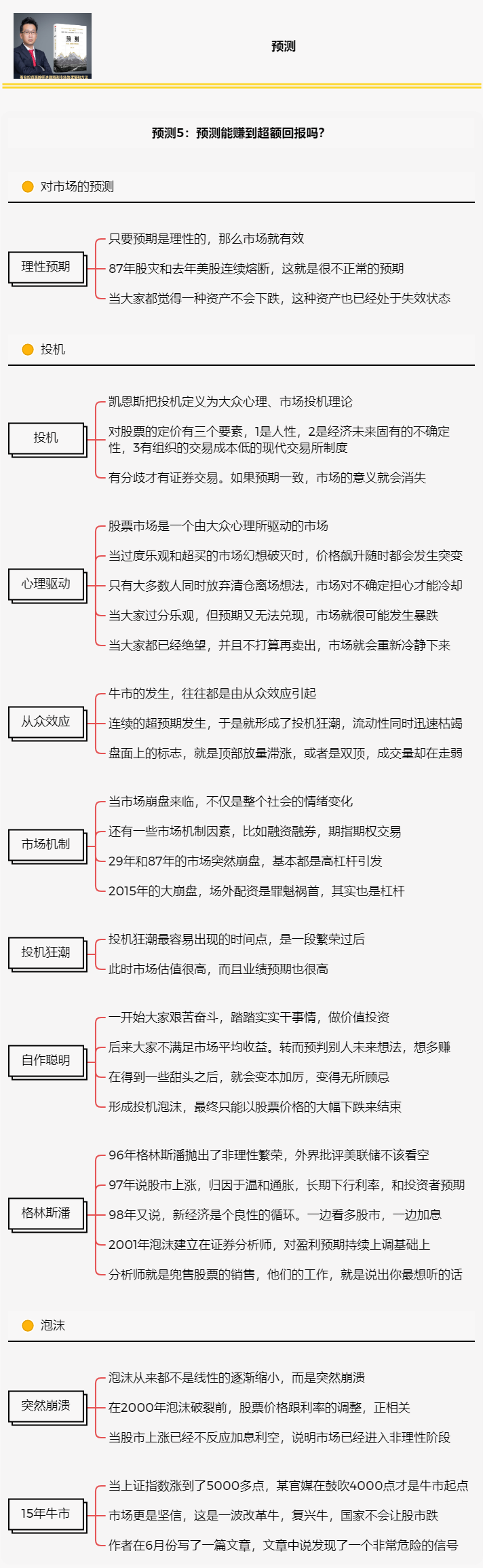

后来有人发展了理论,说只要预期是理性的,那么市场就是有效的,啥时候预期不理性,比如87年股灾一天跌去20%多,还比如去年美股连续熔断,这就是很不正常的预期,所以这时候,也就意味着市场失效。反过来也一样,当大家都觉得一种资产不会下跌,而拼命购买的时候,这种资产也已经处于失效状态。这点老齐是同意的,我们也总是说,只有当大家的疯狂情绪发生的时候,我们才有战胜市场的机会,其他的时候,你先保证别被打败再说。巴菲特也说,操作越少,收益才会越高。

凯恩斯把投机定义为大众心理,市场投机理论,对股票的定价有三个要素,1是人性,2是经济未来固有的不确定性,3以及有组织的交易成本低的现代交易所制度。有分歧才有证券交易,如果大家对未来预期一致了,那么市场的意义也就消失了。现在市场每天交易卖出这么多,流动性充足,就说明市场并不完全有效。如果完全有效的话,大家都应该一直持有指数,都不卖出才对。

所以股票市场是一个由大众心理所驱动的市场,并没有太多的跟基本面发生关系,凯恩斯认为,当过度乐观,和超买的市场幻想破灭的时候,投机交易导致的价格飙升,随时都会发生突变。只有当大多数人,同时放弃清仓离场的想法,那么市场对于不确定的担心才能冷却下来,什么意思老齐解释一下, 就是当大家过分乐观,但是乐观的预期又无法兑现的时候,市场后面就很可能发生暴跌了。这就是所谓的市场顶部形成,反过来说,当大家都已经绝望,并且不打算再卖出了,市场就会重新冷静下来。

牛市的发生,往往都是由从众效应引起的,是因为连续的超预期发生,最后就会让预期持续升温,大家都开始看好。于是就形成了投机狂潮,但是这种情况,会让流动性迅速枯竭。也就是说原来不怎么买的现在也都买进去了。举个房子的例子,某个小县城里,家家户户都3-4套房子了,这时候其实流动性已经枯竭了,你的房子已经找不到对手盘了。所以这就意味着没有人可以全身而退。一场危机就此诞生。盘面上的标志,就是顶部放量滞涨,或者是双顶,成交量却在走弱,说明后面的买入资金已经枯竭。

有人研究,当市场崩盘来临的时候,不仅需要整个社会的情绪变化,影响相当一部分人群,还需要建立在一些市场机制的情况之下,比如融资融券,期指期权交易等等,大家渴望一夜暴富的心态是没办法改变的,所以,大家一定会费尽心思,想用最小的努力,换取最为快速的发财致富。在这些杠杆的配合下,市场将开始失去理性,变得无效。29年和87年的市场突然崩盘,基本都是高杠杆引发的,在咱们这2015年的大崩盘,场外配资是罪魁祸首,其实也是杠杆。

投机狂潮最容易出现的时间点,是一段繁荣过后,此时市场估值很高,而且业绩预期也很高。也就是希望一个学习很好的孩子,最好小学毕业就能考进清华大学。

这其实就是人性,一开始大家还提倡艰苦奋斗,也想踏踏实实干点事情,做点价值投资,但慢慢的,大家就不想再去费劲寻找价值了,也不满足于市场的平均收益。开始转而去预判别人未来的想法,从而赚到更多的收益。这其实就是自作聪明的体现。在得到一些甜头之后,就会变本加厉,变得无所顾忌。最后似乎大家都赚钱了,但这些都是虚的,投机泡沫,最终只能以股票价格的大幅下跌来结束。其实不光股市,任何交易的市场都是如此。比如当年的郁金香,以及日本和美国的楼市。在有人承担损失之前,泡沫不会消失。但是正是因为美联储和各国央行的行为存在,他们在呵护这市场,不让市场有太多的波动调整,所以才让很多看空的人,总是被打脸,这些人的形象一落千丈,那么市场也就更加无所顾忌。当最后一波坚决看空的人被打脸和被嘲笑后,市场也就该倒霉了。比如2000年和2008年,巴菲特就是这么一个人。他的警示,被市场无情打脸。大家都在说股神不行了。

96年格林斯潘抛出了非理性繁荣的论调,但很快就被外界所批评,说美联储主席不该恶意看空股市,随后格林斯潘马上转向,97年他说股市上涨,归因于温和通胀,长期下行的利率,和投资者的预期,98年他又说,新经济是个良性的循环。他一边看多股市,一边加息。谁也搞不懂他的真正意图。即便后来,大家也不知道,格林斯潘到底希不希望股市上涨。老齐认为,格林斯潘一贯的言行来看,他只是表达一个观点,股市是合理的,并没有什么不妥。仅此而已。他的加息行为,只是为了控制通货膨胀。那时候的美联储,根本就不相信,泡沫可以被预判这个说法。就好像在大街上捡到钱这个事,压根就不可能,即使有钱,也肯定早就被别人捡走了。直到有一天,他真的看见地上有100块钱,此时的美联储还在想,这一定是个幻觉。仍然不愿意相信。

随后纳斯达克泡沫破灭,然后格林斯潘又有一个判断,说股票价格攀升,是建立在成千上万名证券分析师,对盈利预期持续上调的基础上的,这就是我们上面说的,孩子考上清华已经不足以满足家长的期望了,家长期望他们小学毕业就考上清华。正是这些分析师给你论证了,小学毕业考上清华的各种可能性。让你对这个荒诞的事情,深信不疑。那么这些分析师是不是骗子呢?不全是,他们只是在说,你愿意听的话。就好比你刚生了孩子,所有人都来道贺,说你家孩子长得真好,以后有赚大钱的命,你听了以后哈哈大笑。对这个说假话的客人,好感倍增。旁边一个人则实话实说,说你家孩子有50%的概率上不了普通高中,90%的概率上不了重点大学,99%的概率,这一辈子注定只是个凡人,不会有太大出息。此时尽管他说的是实话,但是你估计要掀桌子了。所以分析师,说白了就是兜售股票的销售,他们的工作,就是说出你最想听的话。甭管你已经胖成什么样子,他也一定会告诉你,穿上这个衣服,显瘦。

历史经验表明,泡沫从来都不是线性的逐渐缩小,而是突然崩溃,这里作者提到了一点,在2000年泡沫破裂前,股票价格跟利率的调整,正相关,也就是说,格林斯潘加息,股市就涨,这是不太正常的现象。确实如此,加息不利于股市,这是常识,当股市上涨,已经不反应这个明显的利空的时候,市场已经开始进入非理性阶段。比如2018年之前,美国退出QE,连续加息,而美国股市连续创新高,那么在2018年,就遭遇了一次较大幅度的调整。咱们这边最典型的例子就是2007年,央行多次加息抑制通胀,每次加息,股市都是低开高走。创出新高。这种事情足足持续了半年,以后遇到这种情况,要格外小心。市场说不定就会突然崩溃。

作者下面讲了一个实际案例,就是我们都经历过的2015年泡沫,当时上证指数涨到了5000多点,此时某官媒在鼓吹,4000点才是牛市的起点,还有人高呼,拿着党章冲进股市,市场更是坚信,这是一波改革牛,复兴牛,国家不会让股市跌。所有投资者都相信,只要市场跌下来,一定有人出手相救。熟悉老齐的人都知道,我们在5月连发好几篇文章提示市场巨大风险,当时老齐已经看到了杠杆过高,所有金融公司都在搞配资,甚至很多P2P的资金,也去推升股市,另外,小盘股升天,往往预示着一场巨大灾难即将来临,所以我们清盘退出,也让大家小心风险,老齐最早一批粉丝,都是那个时候维下来的。作者也说,他在6月份的时候,写了一篇文章,伟大的中国泡沫,当时他发现了一个非常危险的信号,这个信号是什么呢?能否对我们今后的投资有借鉴意义呢?咱们明天接着讲。

(版权所有:转自老齐的读书圈)

读书笔记一

读书笔记

读书笔记

评论前必须登录!

注册